导语:利润上涨,股价下行,现在是抄底拼多多的好机会吗?

文:lichengdong1984

来源:东哥解读电商

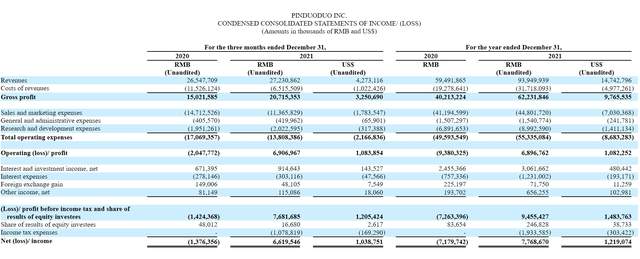

3月21日晚间,拼多多盘前发布了Q4及2021年全年财报。2021Q4总收入为272.309亿元同比增长3%。2021年全年营收为939.5亿元,同比增长58%。

2021年春节前后拼多多的股价一路上涨,创下212.6美元的历史新高,市值也飙升到了2600亿美元的高峰。但受到中概股以及市场预期的影响,拼多多的股价不断下探,3月21日股价报收39.99美元,相比于年初的最高点已经下跌了81%。

而拼多多第四季度同比扭亏为盈,已经实现了66亿元的净利润。利润上涨,股价下行,现在是抄底拼多多的好机会吗?

业绩一览

第四季度总收入为272.309亿元,较2020年同期265.477亿元增长3%。这一增长主要是由于在线营销服务和交易服务的收入增加,但被商品销售收入的减少所抵消。

总收入成本为65.155亿元,同比下降43%。下降的主要原因是商品销售额的减少和一次性回扣导致的服务器成本下降,但被履行费用的增加所抵消。总运营费用为138.08亿元,2020年同期为170.69亿元。其中,销售和营销费用为113.66亿元,同比下降23%,主要原因是促销和广告活动支出减少。一般及行政开支为4.20亿元,同比增加4%。研发费用为20.226亿元,同比增长4%。

本季度营业利润为69.07亿元,扭亏为盈,2020年同期营业亏损为20.478亿元。非公认会计准则营业利润为83.997亿元,而2020年同期非GAAP运营亏损为11.145亿元。本季度归属于普通股股东的非GAAP净利润为84.44亿元,而2020年同季度归属于普通股股东的非GAAP净亏损为1.845亿元。

2021年全年总收入为939.50亿元,同比增长58%。这一增长主要是由于在线营销服务的收入和交易服务收入的增加。

总收入成本为317.18亿元,同比增长65%。总运营费用为553.351亿元,同比增长11.58%。销售和营销费用为448.02亿元,同比增长9%,主要由于促销和广告活动的增加。一般及行政开支为15.408亿元,同比增加2%。研发费用为89.926亿元,同比增长30%。

营业利润为68.968亿元,2020年营业亏损为93.803亿元。非GAAP营业利润为116.72亿元,而2020年非GAAP运营亏损为57.67亿元。

归属于普通股股东的净利润为77.687亿元,而2020年归属于普通股股东的净亏损为71.797亿元。归属于普通股股东的非GAAP净利润为138.30亿元,而2020年归属于普通股股东的非GAAP净亏损为29.65亿元。

经营活动产生的净现金为287.83亿元,较2020年的281.966亿元增长2%。

8.7亿用户已达天花板,Q4营收受自营拖累仅增长3%

在年活跃买家突破8亿大关之后,拼多多的用户规模增速明显放缓。根据quest mobile数据,中国移动网民总规模在2021年6月达到11.64亿人。2021年Q4拼多多的年活跃卖家数量为8.69亿人,同比增长仅为10%,单季新增约140万。拼多多的用户规模已经触及了天花板,遭遇增长瓶颈。

在电商行业普遍用户获客艰难的情况下,广告投放效果下降。边际效应递减,过多的营销投入,也并不会带来更多的用户增长。拼多多也减少了相应的投入,本季度的营销费用为114亿元,同比下降了23%。

与用户增长放缓相对应的是2021年Q4拼多多的营收增速下滑,同比增长仅为3%。

2021Q4拼多多的营业收入主要包含三个部分,主要包括来自网络营销和其他的收入(广告)224亿元、交易服务收入(佣金)47亿元、商品销售收入(自营)0.82亿元。

第四季度营收同比增长仅为3%,达到有史以来最低,主要是受自营业务拖累。剔除掉自营商品销售收入,其余部分依然有28%的同比增长。对比于阿里核心客户管理收入同比首次负增长,拼多多的表现依旧稳健。

拼多多的自营业务主要包括多多买菜和电商平台的自营部分。近年以来,社区团购和生鲜电商普遍表现不佳,多多买菜也出现了营收负增长。同时,拼多多也相应放弃了不擅长的自营业务转而向平台发力。具体表现为本季度拼多多的佣金收入达到47亿元,同比增长108%,而自营业务同比下滑98%。

佣金收入的上涨主要是收益于GMV的高速增长。2021年全年GMV达到24410亿元,同比增长46%。同时据媒体报道,从2021年3月开始,对之前一直没有收取过佣金的百亿补贴,拼多多也正式施行佣金收取,抽佣比例在1%到3%之间,比例基本是天猫平台的一半。

百亿补贴凭借优质品牌和价格补贴,已经成功帮助拼多多打入“五环之内”,获取了很多一二线城市的高客单价用户。拼多多2021年度卖家活跃支出达到2810元,同比增长33%。

借助百亿补贴拼多多的GMV和用户规模也有了稳步提升。但随着电商整体环境的下行,拼多多在高速增长之外,还需要向资本市场证明自己的盈利能力。抽佣的利润率高,毛利率也能得到改善。

成本费用大幅下降,Q4净利润扭亏为盈

2021Q4的净利润为66.20亿元,去年同期为亏损13.76亿元。拼多多第四季度扭亏为盈,同时这也是连续三个季度盈利。

第四季度实现盈利的主要原因是毛利率的提升和营销费用的下滑。

2021年Q4的总成本费用达到203.2亿元,占营收比例为74.6%。而去年同期的总成本费用为286.0亿元,占营收比例为107.7%。总成本费用得到了大幅的优化。

首先是成本下降,毛利率显著提升。第四季度的营收同比增长了2.6%,但成本却同比下滑了43.5%。这主要是因为自营商品的销售下降,广告收入和佣金收入的上升,带动了毛利率的上升。毛利率从56.6%上升至76.0%。

同时在费用方面,拼多多的重心由营销驱动转变为研发驱动。2021Q4营销费用为113.7亿元,同比下滑23%。研发费用20.2亿元,同比上升4%。而从全年来看更加明显,2021年营销费用同比上升9%,而研发费用同比上升了30%。

拼多多值得抄底吗?

拼多多目前的市值仅为501亿美元,按照全年归属于普通股的利润77.69亿元(12.2亿美元)来进行计算,市盈率为41倍。拼多多已经显然被低估。

海豚智库认为,未来拼多多的估值依然有上升潜力。拼多多的Q4的降本增效策略是可持续的。按照Q4的66亿元(10.4亿美元)净利润来进行计算,预估未来2022年全年的净利润为264亿元(41.6亿美元)左右。以6.5倍的市盈率进行估算,拼多多的市值降达到1706亿美元。

拼多多未来还有很高的估值上升空间,值得抄底。

结尾

拼多多的用户规模已经达到天花板,获客成本增加,增速放缓。而同样2021Q4的营收增速仅为3%,达到有史以来最低。在电商行业普遍增速放缓的背景下,拼多多的经营目标也从规模增长转变实现可持续的盈利。

海豚智库,基于拼多多Q4季度净利润率数据推算未来盈利能力,拼多多明显被低估了。拼多多业务依然还有增长空间,所以股价继续下跌空间有限,上涨机会很大!