【野火财经】中概股今年出现两种有趣的现象,以京东、网易为首,忙着在香港二次上市,这个名单还可能加入百度、携程、拼多多等;而新浪、搜狐系、58同城忙着私有化。

本周一,搜狗接到收购要约,腾讯有意以9美元/ADS价格收购搜狗剩余股份。作为一手打造搜狗的搜狐,如何看搜狐今年资本市场先后私有化畅游、搜狗?上市20年的搜狐,下一步想做哪些动作?

被严重低估的搜狐系

腾讯此时出手私有化,是因为搜狗价值已经在底部横盘太长时间,价值低估很严重。何止是搜狗,整个搜狐系都被资本市场低估了。

首先看搜狗。2017年-2019年,搜狗营业收入平均增速超过20%,净利润平均增速差不多也是20%左右。最近三年,搜狗净利润都在5亿元以上,平均超过6亿元。但在纽交所,搜狗市值却长期卧倒。如果换种视角看,搜狗配得上更高的估值。

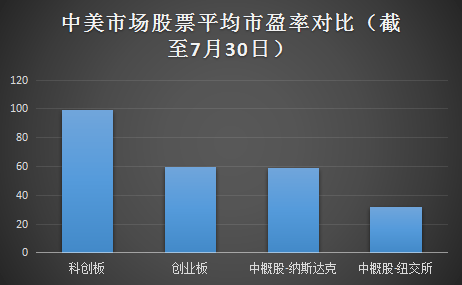

截至7月30日,国内科创板上市股票平均市盈率为99倍。创业板上市股票平均市盈率大约为60倍。

按照搜狗过去三年平均净利润6亿元测算,如果参考科创板公司平均市盈率99倍,则市值为大约为600亿元。参照创业板上市公司,平均市盈率为60倍,市值也有大约360亿元。

搜狗在纽交所交易,价值被远远低估。在腾讯发出私有化要约前,搜狗市值大约为15亿美元,折合人民币100亿元左右。也就是说,不解风情的美国华尔街基金经理们,只给予搜狗大约16倍市盈率,和创业板、科创板平均市盈率水平相比,差距是3-5倍左右。

即便是和纽交所中概股相比,搜狗市盈率同样处于低位。根据wind大数据显示,截至7月30日,去除亏损的公司,纽交所64家中概股公司,平均市盈率32倍。同样算法可以得出,在纳斯达克交易的中概股,平均市盈率59倍。

所以,即使把搜狗和中概股公司比较,依然是低估的。而纳斯达克和科创板较为类似,高成长性的科技公司扎堆,上市公司平均市盈率来对比,也有说服力。

综合境内和境外两大市场,如此一来,搜狗市盈率在60倍-100倍应该合理。实际上,纽交所中概股2019年收入平均增长率大约为23%,搜狗在过去几年表现并不比整体水平弱多少。

腾讯以9美元/股价格收购,对搜狗股东给较大溢价率,但只是做了修补,还没有完全到位。这有待于腾讯将搜狗更好整合到腾讯系大盘中,体现搜狗的价值。

说完搜狗,再看游戏和媒体业务。畅游私有化前,市值大约6亿美元,即人民币40亿元出头。和国内游戏公司相比,畅游市值提升空间依然巨大。

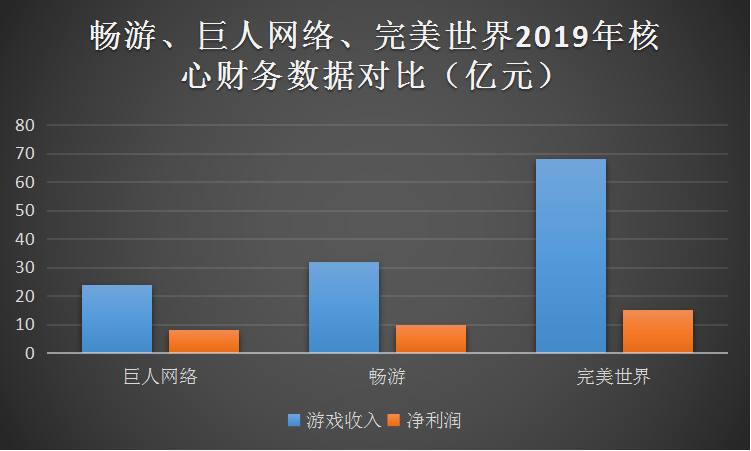

早早私有化并在A股借壳上市的巨人网络,截至7月31日市值400亿元左右,完美世界市值700亿元左右。畅游与它们两比,市值差10-16倍。难道是巨人网络和完美世界综合实力碾压畅游了吗?当然不是!

按照收入量级,2019年,巨人网络游戏收入为24亿元,完美世界游戏收入为68亿,而畅游总收入约为32亿元,还大大超过巨人网络。而利润对比,畅游2019年净利润为10亿元,完美世界净利润为15亿元,巨人网络净利润为8.2亿元,畅游盈利能力依旧超过巨人。

完美世界当前市盈率为45倍,巨人网络市盈率为50倍,将畅游放在A股进行评估,市盈率在40-50倍之间,则市值大约为400亿元-500亿元之间。但私有化前,华尔街市场只给畅游大约40亿元估值,相差10倍,实在意难平。

搜狗和畅游被严重低估,自然殃及搜狐集团,搜狐现市值7.6美元,到底被低估多少?

按照重估后搜狗的市值(360亿-600亿)中值就是大约480亿,搜狐持有搜狗权益为33.8%,价值大约为160亿元。搜狐持有畅游65%股权,畅游重估后市值400亿-500元之间,则搜狐权益大约为260亿-325亿元,取中值大约为300亿。

搜狐媒体业务,部分财务数据就体现在品牌广告收入,2019年总收入为1.75亿美元,大约11亿元人民币。和搜狐媒体业务模式较为类似的国内上市公司,新华网、人民网,2019年收入分别为15.6亿、21.5亿元,当前市值分别为120亿,218亿元。

搜狐媒体业务盈利与否未知,采用市销率计算,新华网市销率为8倍左右,人民网为10倍左右,搜狐取两者市销率中值9,则媒体部分市值大约(11*9),即大约100亿元。

如此,搜狐集团总市值应该为:160+300+100亿,即560亿元。

现实情况却是,即便5个交易日持续大涨,股价成功翻倍,不过按照7月31日收盘,搜狐市值也仅为9亿美元,折合人民币为63亿元,在跨市场下,有10倍左右差距。

这就造成,截至2020年一季度末,搜狐现金以及现金等价物15.3亿美元(约合106亿人民币),流动资产合计为19.8亿美元(约合138亿人民币),和市值相比,便宜得让人感到不好意思。

中概股私有化,2015年前后也有一波浪潮,巨人网络、完美时空、分众传媒、奇虎360纷纷私有化,并在国内借壳上市,最终收获了跨市场的高溢价。这既是历史,也会是将来的资本市场新故事。

再出发的搜狐,核心价值在哪里?

当腾讯完成搜狗私有化退市后,搜狐集团将保留内容(媒体+视频)和游戏两大板块,重新出发。如何客观地看待内容、游戏两大业务的价值?

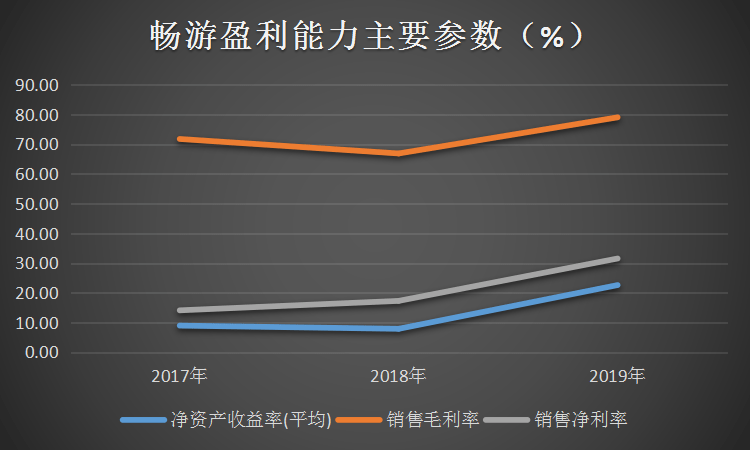

游戏行业毛利率较高,畅游毛利率基本在70%以上,处于行业较高水平。而销售净利率,2019年达到31.54%。最能体现收益质量的是净资产收益率(ROE),畅游同样出色,2019年ROE达到22.6%,是过去三年最好水平。

毫无疑问,畅游将继续贡献现金流,以及搜狐集团的利润保证。最近三年(2017-2019年),畅游营业总收入大约为106亿元,总净利润大约为30亿元,净利润率大约为29%。

早期,视频网站一度为优质内容哄抬物价,不符合市场规律的状态早就结束。影视演员高薪酬问题整顿后,影视剧内容制作成本大大下降,优秀剧目不再为传统内容提供商所独有。

娱乐产业积累深厚的搜狐,在内容制作上早早布局,并贡献不少精品。《奈何boss要娶我》、《拜见宫主大人》、《送一百位女孩回家》、《神奇图书馆在哪里》系列剧,被市场认为是质量和口碑都不错的走心剧集和综艺。

另一个引起笔者注意的现象是,搜狐掌门张朝阳最近在搜狐新闻APP非常活跃,发布、转载等相关动态,每天更新上百条。搜狐在内容板块上发力,或可见端倪。

搜狐做社交有基因,旗下社交产品狐友App,被定义为“治疗孤独者的社交软件”,定位熟人社交,希望扩张95后、00后社交圈。不仅如此,搜狐还在视频和新闻中都加入社交功能,包括当下最火的短视频社交和直播社交。

笔者还看好,畅游与搜狐现有业务的协同,应能发生更多化学反应,与搜狐视频的影游联动,娱乐内容、艺人经纪、影视IP、游戏IP打通,也值得期待。

产品矩阵到商业矩阵,需要打磨。慢就是快,不差钱的搜狐,有时间和耐心。资讯、娱乐、交友、生活等打通,把最有价值的内容提供给用户,最终得到回报,是应有之义。

上市20年,搜狐继续乘风破浪

2020年,搜狐在资本市场动作频频,收回畅游,放手搜狗,一进一出,都有深意。

畅游完成私有化,对搜狐集团贡献变成100%,充足利润确保搜狐走向长久盈利状态。畅游有助于视频内容更好整合。

如今搜狗股权出让,大量现金到手,为搜狐布局媒体业务、自制剧,提供足够弹药。这也帮助搜狐创始人张朝阳有底气进行“再次创业”。搜狐在持续亏损后,将在Q2实现盈利,未来盈利将会是常态。

对于搜狐,除了实现持续盈利,另一个更重要的财务数据是,搜狐现金流将持续为正,账上现金会越来越多,为未来更大布局储备资金。

搜狗从2003年发展至今日,已有17年,日活用户接近5亿,现在送出去,有点可惜。不过想当年,腾讯也是把自己多年打造的搜搜也交给搜狗,因此在商言商,合适时机,如何将资源有效整合,形成最大势能才是最重要的。

舍与得总是相对的。搜狐为了要扶持搜狗业务,会需要付出额外资源,对搜狐盈利能力也是考验。搜狐把搜狗股权出让,一方面需要下很大决心;但另一方面,对搜狐集团盈利能力有所加强。

腾讯100%持有搜狗,无论是单挑百度,还是防止字节跳动从侧面攻击,无疑找到一张王牌。搜狗和腾讯战车完全捆绑,潜在价值将得到更好体现。40出头的王小川,早就财务自由,继续和腾讯一起征战下半场,还是开始新生活,选项很多。

私有化搜狗,不是玩斗地主游戏,你胜我败;搜狐这次放手,完成三方共赢。

畅游私有化后搜狐100%持有;并勇于放手搜狗,进可攻,退可守,在业界,搜狐集团依旧是一股不容忽视的力量。笔者以为,这两大交易不会是搜狐在资本市场上最后一次出手,搜狐还在憋大招。

当直播浪潮扑来时,张朝阳也披挂上阵,直播带货。掌门人对于新事物保持热情,公司对新商业模式的持续进击,搜狐虽为中概股“上古神兽”,却还那个意气风发的是少年。