文|小魔丸

来源|博望财经

腾讯正在跟曾经的亲密伙伴一一告别。

8月16日,据路透社报道,腾讯或计划出售美团的全部或大部分股权,约240亿美金。消息一出,美团股价直线跳水,一度跌超10%。腾讯方面回应“不评论传言”。先是京东,而后美团,腾讯的资本收缩动作正在加快。

拼多多、快手、B站、贝壳…下一个“挨枪”的又会是谁呢?

01

增长引擎失效,腾讯的降本增效之路

众所周知,腾讯是一家“投资”公司。

据2021年财报数据显示,在主业增长遭受瓶颈之下,腾讯投资收益一枝独秀,同比增长162%,贡献了总营业额的65%。腾讯入股的公司多达1200多家,持仓总市值1.82万亿。2021年中国295家独角兽公司中,有59家背后都有腾讯投资的参与。

凭借超能力的加持,腾讯从没有缺席风口上的热门赛道。

在腾讯系的投资中,美团占比17.2%,拼多多占15.6%,贝壳11.5%,滴滴6.4%,快手21.49%。其中,腾讯是美团、58同城、快手第一大股东,是拼多多、B站、蔚来的第二大股东。而在经济萧条和增长失效的当下,腾讯的资本退场似乎也成为一种基本操作。

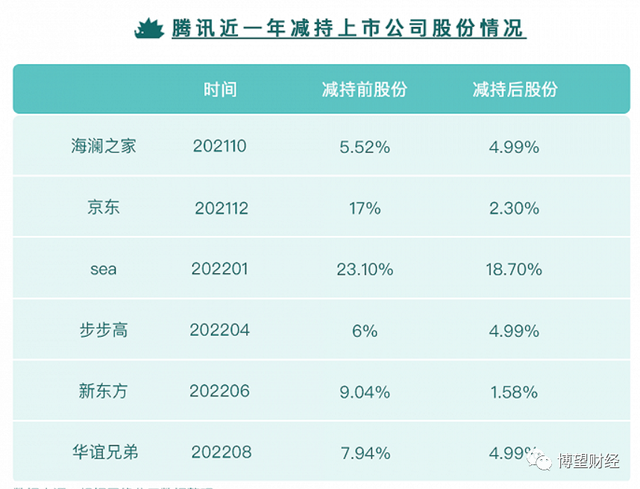

2021年12月,腾讯以派息的方式减持了所持京东股份的86%,价值164亿美元,这是腾讯“抛售”的开始。

2022年6月15日-16日出售了新东方在线7460万股,减持后持股比例从9.04%降至1.58%,共套现7.2亿港元。

8月5日,腾讯“割肉”投资超10年的华谊兄弟,减持后腾讯持有的华谊兄弟股份比例从约7.94%下降至4.99%,不再是华谊兄弟持股5%以上股东。

据公开数据显示:腾讯最新持有上市公司市值为6831亿元,距离今年年初已缩水超2000亿。

从政策角度而言,自2020年受到到反论断法的监管打击,各大平台公司通过股权收购合力打造商业帝国的动作越来越少。就宏观视角而言,从京东、新东方、华谊兄弟再到美团,腾讯不断清仓互联网公司,意味着一个互联网淘金时代真正的结束。

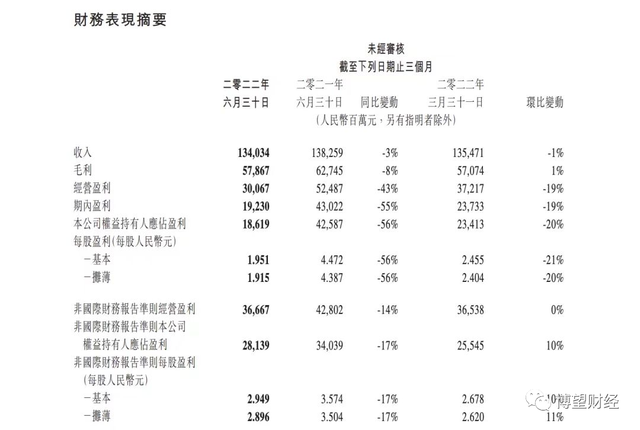

从财报数据的角度来看,2021年年报显示,腾讯营收1441.88亿元,同比增长8%,创下近16个季度以来的历史最低增速。而8月17日腾讯最新发布的财报显示:第二季度营收1340亿元,同比下滑3%,净利润186亿元,同比下滑56%。在电话会议中,腾讯高管表示,目前腾讯正在执行成本控制举措,后续成本仍有进一步下降空间。

增速严重放缓,净利润几乎腰斩,也直接推动了腾讯投资动作的收缩。

02

没有边界的美团

业内人形容美团,通常会有四个字:“没有边界”。

美团似乎是个大杂烩什么都做,但普通人对于美团最直接的印象,也还是停留在外卖行业的领头羊,由此似乎其独占利润也成为一种理所当然。但是,美团近年内部盈利情况其实并不尽如人意:主营业务增长乏力,新业务还青黄不接。

美团的收入主要来自三项业务:一是餐饮外卖,二是到店、酒店及旅游,三是新业务和其他,主要包括零售业务美团优选(社区团购)、美团闪购(即时配送)和美团买菜(生鲜供应),B2B餐饮供应链服务以及共享骑行服务。而上述三项业务的分部经营溢利分别为61.75亿元、140.93亿元和-383.94亿元。

可以看到,亏损的即时零售新业务完全抵消了美团外卖和到店两大业务的盈利。

作为主营业务的外卖,美团的交易总量占到整个外卖市场总额的67.3%。但是自2020年起,经济增长放缓,人们纷纷捂紧钱包、理性消费。上季度,餐饮外卖业务收入同比增长17.4%,相比2021年第四季度的21.3%进一步下滑,与2021全年的45.3%更是差距明显。

梳理近三年财报可以发现,美团新业务的经营利润分别为-67亿、-109亿、-383.94亿。新业务的盈利拐点还没有出现,在主营业务的战场,美团还要直面抖音等巨头本地生活业务的狙击,目前,抖音已经能提供美食、休闲娱乐、游玩、住宿以及丽人5个板块的优惠团购业务,试图和美团正面博弈。

伴随着财报亏损的是,资本市场上美团股价也是岌岌可危。2021年2月19日,美团股价达到460港元,市值突破2.8万亿港元,随后便开启跌跌不休模式,目前为止,距离最高点市值已经腰斩。

腾讯大规模清仓美团,有政策倾斜和降本增效的战略收缩,从另一个角度而言,腾讯迟迟看不到美团即时零售的拐点,看空也在情理之中。

03

互联网企业的转向和重新估值

腾讯用实际行动证明了互联网企业跑马圈地和随意跨界的时代的结束,在未来新的体系之下,互联网企业们开始转向,回归主业。

过去几年,内卷成为中国互联网企业最显著的标签之一。原因在于中国互联网企业随意跨界,利用流量的优势跑马圈地,挤压其他行业的发展空间。最近的例子就是曾经爆火又熄火的社区团购。2020年下半年开始,阿里、京东、美团、拼多多等互联网巨头纷纷下场“肉搏”入局社区团购。而后在不到2年的时间里,众多参与者悉数无奈退出。

另一方面,在国内流量红利消失殆尽的情况下,为寻找新的增量渠道,互联网企业们又集体出海,然而却并没有在新的战场顺风顺水,反而接连水土不服,损兵折将。中美互联网的区别在于:国内的互联网企业并没有美国互联网企业的聚焦和稳定,美国互联网企业都聚焦自己的业务,更加不会主动触及监管。

而不管是腾讯的接连减持,还是各大互联网的企业在跨界领域的相继退场,都在告诉我们一个互联网发展的重要趋势:互联网企业增长不再依赖于业务品类的扩张,而更多地是通过聚焦深耕,以技术/产品创新带来的效率提升,而这些互联网企业聚焦主航道,才能更有效地激发他们的创新力和产品力,形成良性循环。

从最新财报来看,腾讯在减持其他公司的情况下,不断围绕金融+企服、社交、文娱进一步构建自己的护城河。增强自己在游戏和娱乐的能力,加大科技创新和基础设施的投入,成为未来的公共基础设施。

财报显示:腾讯二季度研发投入达150.1亿元,同比增长17%。2019年以来,腾讯在研发上的投入已经累计超过1516亿元。在“开源协同”和“自研上云”两大技术战略驱动下,科技能力全面提升。另一个角度而言,逐步清仓的腾讯,也会有更多的资源用于投入到新科技时代的投资。

回归技术创新成为解开互联网内卷困局的“利斧”,而互联网企业的估值逻辑,也可能从高成长的企业划分到基础设施企业的位置。从这一点来看,成长性焦虑的美团,更加需要做一个有难度的证明题。

万事万物皆有周期,从宏观层面看,社会发展正在向智能化时代迈进,而拥有服务场景、数据、信息化技术的互联网公司们,往往成为智能化时代到来的最大受益者。当互联网进入新的发展周期,重回主航道的互联网企业们,或许更加能够凭借技术和产品优势穿越周期。