文|恒心

来源|博望财经

AI企业上市热情不减,在商汤科技成功登陆港股上市4天后,另一家人工智能公司也开启港股IPO之路。1月13日,创新奇智通过港交所聆讯。瑞银集团、中金公司及华兴资本为联席保荐人。

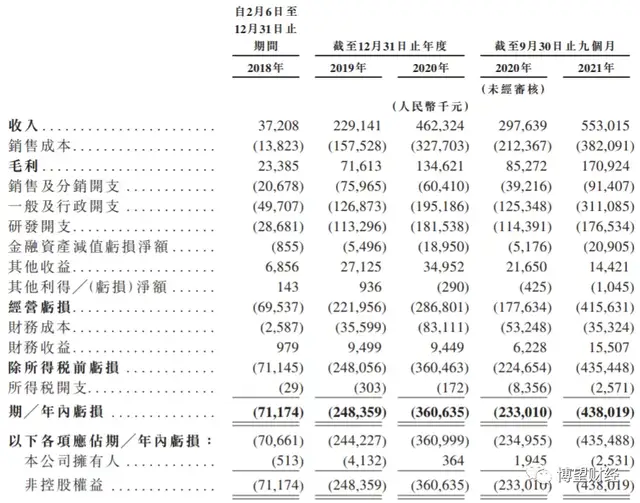

数据来源:创新奇智招股说明书。

据创新奇智招股说明书显示,此次IPO募集资金将持续优化AI平台及加强研发能力;持续拓展和丰富解决方案;持续提升商业化能力;持续拓展客户及加深客户联系;继续追求战略投资及收购。

值得注意的是,这并非创新奇智首次向港交所递表。此前创新奇智曾于2021年6月25日递表,但12月在港交所的上市申请材料已经“失效”。这意味着,创新奇智首次冲刺港交所上市“折戟”。但这并不代表上市失败或被拒绝,创新奇智仍可通过递交申请材料推进IPO进程。此前便有多家公司也曾经历过失效,但最终成功在港交所上市。

若成功上市,创新奇智有望成国内AI+制造第一股。

01

身为中国第三大企业AI解决方案提供商,但仅有0.3%的市场份额

据招股说明书显示,创新奇智成立于2018年3月,为创新工场的子公司,知名资深人工智能科学家李开复为其创始人和董事长,以“技术产品”+“行业场景”双轮驱动模式,为制造、零售、金融等行业提供人工智能整体解决方案,可以利用人工智能技术为各个行业垂直领域的客户提供服务的知识及经验,是IPO前估值已经超过10亿美元的独角兽企业。

随着全球数字化转型的快速进行,公共部门和企业对人工智能解决方案的需求日益增长,为人工智能的发展创造了巨大的市场机会。而创新奇智目前就处在为企业AI提供解决方案的赛道,这是一个巨大且快速增长的细分行业。

据弗若斯特沙利文数据显示,全球IT支出(包括硬件、软件、解决方案和工业自动化设备的支出)于2020年达到43,560亿美元,并随着尖端技术的普及,到2025年预计将达到56,578亿美元,复合年增长率为5.4%。

而中国作为人工智能市场上的全球领袖之一,亦是人工智能解决方案商业化落地的先驱市场之一。据弗若斯特沙利文数据显示,中国人工智能市场规模于2020年达到1,858亿元,占全球人工智能市场的12.2%,并预计于2025年将达到10,457亿元,占全球人工智能市场的20.9%。

据弗若斯特沙利文数据显示,创新奇智是中国第三大企业AI解决方案提供商,在1500多个市场参与者中占据0.3%的市场份额,主要为制造业、金融服务及其他行业开发AI产品及解决方案,目前已向超过400名客户提供了AI产品及解决方案,其中制造业客户数由2018年的16名增至2020年的93名,金融服务业客户数也由2018年的2名增至2020年的18名。

数据来源:创新奇智招股说明书。

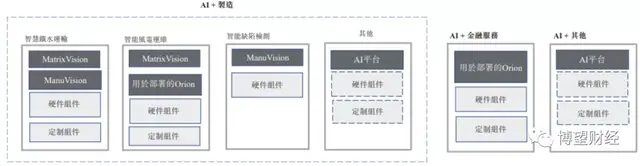

AI+制造:受新基建及智能制造的发展方向指引,及凭借创新奇智于产业链、工业云平台及工业自动化的AI能力,目前为垂直行业客户提供AI产品及解决方案,该等行业包括钢铁冶金、能源电力、汽车装备、面板半导体、3C高科技以及工程建筑;

AI+金融服务:应用于智能数据中心智能基础设施及运营、智能混合云管理及智能数据治理及应用,旨在帮助金融机构提升IT基础设施可靠性,进而加强市场竞争力;

AI+其他行业:亦为其他行业(如零售、信息技术及其他行业)的客户提供服务,主要为该等行业的客户提供AI产品及解决方案以使彼等业务运营的若干方面(如供应链管理)自动化及优化信息管理。

02

多种荣誉加持下,备受资本青睐

据国际数据公司(IDC)数据显示,创新奇智是2020年具有中国第四大市场份额的机器学习平台开发商;也是2019年至2020年具有中国第六大市场份额的计算机视觉应用解决方案及产品供货商;还是2019年具有中国第二大市场份额的人工智能赋能行业质量控制解决方案及产品供货商。因而创新奇智备受资本青睐,“吸金”效果凸显。

据企查查显示,创新奇智自成立以来经历6轮融资,投资机构包括软银、中金等全球知名投行。2019年1月,创新奇智完成总金额4亿元的A轮融资,由中金甲子领投,原股东创新工场、成为资本继续跟投;同年12月,完成总金额4亿元B轮融资,由华兴新经济基金领投,中金甲子、赛富、宜信等机构跟投;2020年12月,完成C轮融资,由中金甲子领投,国和投资、阳光融汇资本等机构跟投,老股东华兴新经济基金继续加码;2021年3月,完成C+轮融资,投资方为海创母基金旗下海创千峰新旧动能转换母基金;同年6月,完成由软银愿景基金2期投资的D轮融资,将进一步加大对AI赋能制造业的投入。

数据来源:企查查

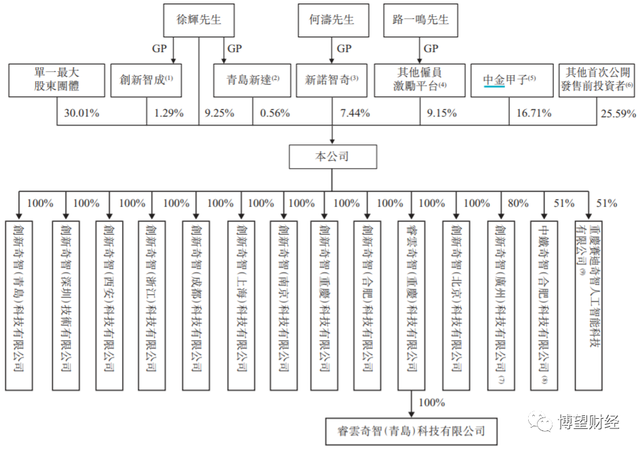

股东及持股方面,IPO前,创新工场、创新工场育成、汪华及陶宁合共持有创新奇智约30.01%股份(分别持股26.24%、1.68%、1.68%及0.42%),而创新工场及创新工场育成则是由汪华、陶宁、郎春晖及张鹰通过其签署的一致行动协议共同控制。

此外,创新奇智CEO徐辉直接持股9.25%,并通过其控制的创新智成持股1.29%,员工激励平台持股17.15%,其他投资者持股42.3%。

数据来源:创新奇智招股说明书。

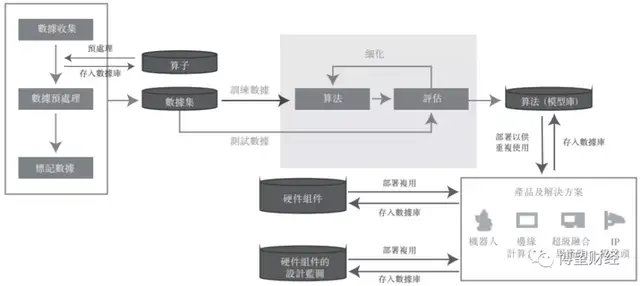

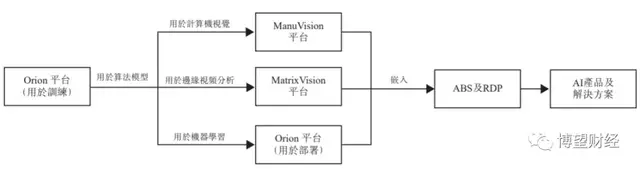

基于在深度学习领域的研究能力,创新奇智开发了计算机视觉和机器学习AI技术,赋能中国企业,透过将AI技术与对行业场景的深刻洞察相结合,提供全栈式AI产品和解决方案,包括AI平台、算法、软件及AI赋能设备,从而为企业实现降本增效,以及透过业务经营及信息管理的智能转型优化决策。

数据来源:创新奇智招股说明书。

现在创新奇智已经开发了三个世界级的专有AI平台:Manu Vision(机器视觉智能平台)、Matrix Vision(边缘视频智能平台)及Orion(分布式机器学习平台)。

数据来源:创新奇智招股说明书。

03

庞大的研发支出是持续亏损的“罪魁祸首”

与大多数AI企业一样,创新奇智深陷“增收不增利”的怪圈中。

2019~2020年及2021年前三季度,创新奇智分别实现营业收入2.29亿元、4.62亿元和5.53亿元,毛利分别为0.72亿元、1.35亿元和1.71亿元;经营亏损分别为2.22亿元、2.87亿元和4.16亿元;期内亏损分别为2.48亿元、3.6亿元和4.38亿元;经调整净亏损分别为1.6亿元、1.45亿元和0.81亿元。以2020年收入结构来看,创新奇智来自AI+制造、AI+金融的收入占比超过了80%。

数据来源:创新奇智招股说明书。

对此,创新奇智解释称,“我们的净亏损主要是由于一般及行政开支以及研发开支大幅增加。我们已产生净亏损及负经营现金流,无法保证日后不会出现亏损及净现金流出。”

正如创新奇智解释的那样,确实分配了大量的资源进行研发工作。2019~2020年及2021年前三季度,创新奇智研发开支分别为1.13亿元、1.82亿元和1.77亿元,分别占同期营业收入的49.34%、39.39%和32.01%。这也就意味着,创新奇智营收中超三成被研发费用侵蚀。

面对如此庞大研发支出,创新奇智未来是否会削减这方面费用呢?

答案是否定的,并预计日后研发开支会持续增加。

创新奇智提示称,“研发活动本身具有不确定性,且将研发成果投入商业使用或会面临实际操作上的困难。我们支出大额资金从事研发未必能创造相应利益。鉴于技术一直并会持续快速发展,我们未必能高效及以具成本效益的方式及时更新技术,甚至根本不能更新技术。行业新技术的出现可能会令公司正在开发或预期日后开发的技术、技术基础设施或解决方案过时或缺乏吸引力,从而限制公司收回相关产品开发成本的能力,导致公司的收入、盈利能力及市场份额减少。”

值得注意的是,2018~2020年,创新奇智毛利率分别为62.9%、31.3%和29.1%,虽2021年前三季度上升至30.9%,但仍低于2019年水平,总体上呈下滑趋势。

对此,创新奇智解释称,“主要是因为公司在2018年销售的基于AI的产品及解决方案大部分为基于软件的解决方案,但从2019年以来销售的主要为涉及更多硬件组件的软件及硬件集成解决方案,而后者的毛利率通常低于前者。且公司在投标大型项目时提供有竞争力的定价,可以扩大公司在制造业及金融服务业的客户群,从而积累更多的客户经验,有助于帮助公司积累技术资产和改进产品功能,继而提升公司的行业竞争力。”

毫无疑问的是,AI领域是一个长期赛道,需要长期的重度研发投入,这就必然导致多数企业都处于“造血难”处境,而IPO则有利于扩充企业融资渠道。创新奇智能否顺利港股上市,以此插上腾飞的“翅膀”尚需市场给出答案,我们拭目以待。