文/王新喜

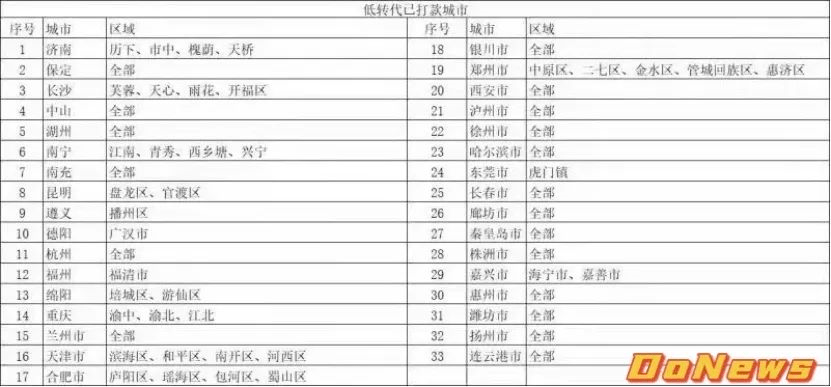

日前据 Donews 的消息,美团共享充电宝负责人高程已离职,部门许多员工已转岗至美团优选。有消息人士称,有美团充电宝渠道经理在网上公布“低转代”规划,涵盖济南、长沙、杭州等 33个“低收益”城市的自营共享充电宝业务被代理商接盘。

另据时代财经称,接手的代理商能拿到史上最低的设备价格,但前提条件是必须要打包全市所有的自营点位。

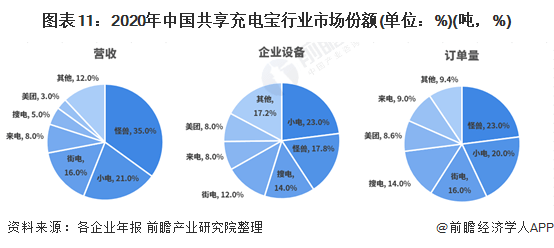

据前瞻产业研究院的数据显示,2020年美团充电宝之于行业整体的营收、设备量和订单量,占比分别仅为3.0%、8.0%和8.6%。

从数据来看,现在定论美团共享充电宝失败还为时尚早,但美团共享充电宝的增长势头在逐步式微,并没有达到预想的高度与市场期待,随着行业的整合与头部格局逐渐固化,美团离改变市场格局已越来越远。

从带着光环入场到如今市场份额边缘化再到抛弃自营网点,曾被寄予厚望的美团共享充电宝为何难以做好这个看起来并不复杂的市场?

其实美团早在2017年就已经入局共享充电宝市场,但眼瞧着打不开市场,又迅速放弃了。随着共享充电宝原有玩家逐步壮大,三电一兽等头部玩家在2019年都已经宣告盈利,2020年,美团又一个“回马枪”杀了回来。

在去年,美团共享充电宝项目开始疯狂地推,疯狂招人,并拉起了百城大战,希望通过人海战术快速实现美团共享充电宝的线下覆盖率。

从过去的分析来看,不少业内人士认为美团将横扫共享充电宝市场,给整个市场格局带来大洗牌。

因为美团的用户量大,线下商家覆盖率高,可以迅速铺量。美团通过布局充电宝业务可以实现用户线上流量的线下转化,提升App日活和品牌影响力,提高人均客单价。

有互联网观察人士表示:作为国内最大的本地生活服务平台,美团跟商家和用户都建立了很好的连接,叠加品牌知名度,将有助于其线下推广快速推进。

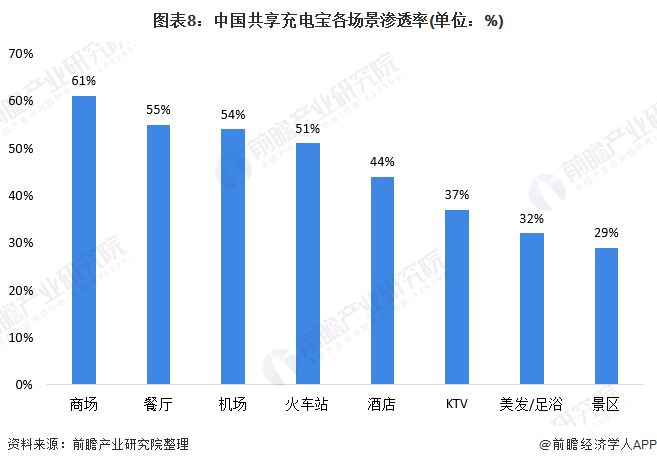

餐饮场景是共享充电宝的线下渗透的重要场景之一,在场景渗透比例上仅次于商场。而且餐饮与充电的需求其实也有互带效应,消费者堂食用餐,可能存在租借共享充电宝的连带需求,而餐饮场所如果有共享充电宝,可能会顺带将这些有充电需求的消费者带入店内消费。

尤其是,美团由于在外卖市场的行业地位,许多餐饮商家也可能会不得不选择美团。

但是美团为何迟迟没有做起来呢?

在共享充电宝市场,美团的王牌用不上

这一方面,可能源于,美团的王牌优势可能被高估了,放到共享充电宝市场,效力并不大。

当时据业内媒体报道,美团使出了一张 “王牌”:只要商家和美团签约共享充电宝,每人使用一次美团,真实点击量就会增加一次,用的频次越高,餐厅排名就越靠前。

不少业内人士认为在这种强力措施下,80%的餐饮店都会选择美团共享充电宝。因为对于商家而言,买流量通本身就是一个无底洞,能真实有效地提高哪怕一次点击量而且不用商户出钱都是好事。

但目前来看,这种做法其实也有负效应。

因为将一个副业强关联绑定一个主业的流量与排名规则,其实是对其外卖市场原有规则的一种破坏,对于大量不想参与美团充电宝合作但在美团外卖上有很好口碑与流量的商家而言,这种规则对他们而言,其实是对对线上外卖公平性原则的破坏,因为外卖餐饮的排名如果不是来源于订单销量、用户评价与服务距离,而是跟一款充电宝业务挂钩,这必然极大的影响外卖用户体验,导致用户无法选择适合自己口味、消费水平与距离合适的商家,这也必然会导致其平台的服务水平、用户口碑下降。

也就是说,充电宝这个与外卖不相关的细分市场其实并不能为平台带来更多流量,这种强绑定有可能加剧了商家与平台的内耗,走向“零和博弈”。

美团其实也看到了这种弊端,后来开始表态,餐饮店的排名和充电宝的使用完全无关,影响商家排名的主要因素是订单销量、用户评价、服务距离等。

从后来美团在共享充电宝业务的布局与做法来看,美团也没有将餐饮店的排名和充电宝的使用进行强绑定,但这样一来,美团的线上平台流量与线下共享充电宝业务也无法形成流量协同效应,无法很好的实现用户线上流量的线下转化。

疫情波及餐饮、点位之争激烈:美团无力改变原有格局

其次我们看到,美团的共享充电宝业务推进乏力,与疫情下的餐饮行业困境或存在一定的关系。

我们知道,体量庞大、商家资源丰富的美团带来的点位优势也让行业感到巨大压力。王兴曾透露,美团到店服务涵盖的月活跃商家大概在200万,这超过了三电一兽目前公布的点位总和。

但目前来看,这个优势在疫情环境下被弱化了。去年疫情的冲击下,线下餐饮堂食被波及,堂食的用户减少,大量餐饮商家开始主打外卖。

根据中国饭店协会数据:在2015年时外卖行业的市场规模占餐饮行业比重的3.1%,短短5年时间之后,2020年外卖行业规模占餐饮行业比重已经高达16.8%,增长速度十分惊人。

这给美团外卖市场带来了增长,但也导致以线下餐饮场景为核心的美团共享充电宝遭受重击。

而美团在过去的一年里,由于外卖市场的高速增长带来了众多新的问题。比如美团去年因提高抽佣比例导致其与餐饮商家的矛盾进一步激化,全国多地餐饮业都在致函美团,呼吁降佣金留活路。其次是美团被指通过算法控制骑手薪酬,一篇来自《人物》的《外卖骑手,困在系统里》引起了巨大的热议。

外卖市场的增长以及与之而来的矛盾凸显,美团虽然有成规模的商户资源和用户流量以及地推的强大执行力,但它比过去需要在外卖市场投入更多的精力,这或许一定程度牵扯了其对共享充电宝市场投入。

因此我们看到美团虽然高调进入共享充电宝市场,但雷声大,雨点小,其布局节奏一直没有很好的带动起来。

过去业内认为美团入局是一种降维攻击,因为在流量与商户优势之外,如果美团拿资源和钱去大力补贴的话,是很有可能挤死其他家的。

但这种情况也没有发生。

首先从整个行业来看,各玩家的点位之争相当激烈。

在共享充电宝市场,点位商家尤其是人流量大的优质点位商家无疑是占据着核心话语权,不同的商户点位价格不同,而人流量大的地方,共享充电宝的价格会更高。这种商户的议价权没有因为美团的入局而改变。

在过去,商家与代理商基于渠道点位收益还能五五分成,但随着各玩家对优质点位的竞争加剧,商家的议价权不断上升,从五五分成,到三七分成——商家七成,代理商三成,导致代理商收益越来越低。

美团的入局,不仅没有改变这种点位之争的竞争局面,反而让这种竞争加剧了。

美团入局之后,首先它是采用自营模式进行布局,自营模式意味着投入成本大,从产品到渠道的投入都得自己担着,规模越大,投入越大。

而在自营之外,它没有采用补贴烧钱的战略,也没有依赖自身的庞大商户优势与外卖平台流量玩法将分成价格打下来从而占据点位分成的主导权,而是不断降低分成,它的线下渠道采取了超低分成,乃至不分成的策略。

根据利润=营业额-渠道费用-人力维护及折旧这样一个公式,营业额=使用频次×小时×单价×个数×出租天数。当玩家越来越多,充电宝数量变多,渠道进场费用与人力维护与折旧费用上升,单个充电宝能占用的用户充电消费频次降低了,利润就降低了。

其他占据优质点位的玩家只能通过逐步提价来实现盈利,而没有优质点位规模占位优势的美团,还在采取超低分成策略,更难实现单个点位的盈利诉求。

这无疑给美团带来了巨大的成本压力。这意味着美团的打法不是实现单个点位盈利的模型出发,而是以不赚钱优先做大市场规模的战略导向出发。

运营模式与供应链存短板:难改成本困局

而随着过去三电一兽的大规模铺设,基本上已经完成对市场主要优质点位的占领,美团共享充电宝如果要做大规模,需要投入的点位成本、产品成本与销售成本越来越高。

据美团发布的2020年第四季度财报和全年财报显示,2020年第四季度,美团亏损达22.4亿元人民币。美团2021年第一季度财报也显示,该季度经营亏损为48亿元,亏损同比增大206.9%。主因源于美团优选、闪购、美团买菜等社区电商新业务的布局。

从战略层面,社区团购是美团不能放弃的战略性业务,因此在共享充电宝的业务上,投入自然有限,难以做到战略性亏损快速铺量形成规模化布局。

此外,在运营模式上,我们看到行业其他玩家已经开始走向了直营+代理的模式,快速做大规模。而代理模式的好处在于可以推动业务规模从一二线快速下沉到三四线。

根据头豹研究院的数据,2020年,直营模式企业营收规模为75.6亿元,在全行业营收中占比超70%。但代理模式可以通过为代理商提供较高比例分成(80%-90%)以激发代理商线下铺设动力,代理商在下沉市场地推环节可充分利用自身社会资源优势,成本较低,能有效推动在线设备量的增速与市场扩展。

而美团采用单一的自营模式无疑是弱化了它的推进速度与布局进度。

当前关于美团33个“低收益”城市的自营共享充电宝业务被代理商接盘的消息,或许意味着美团可能正在意识到自营模式带来的压力,开始从自营模式转向自营+代理模式的结合。

随着行业发展走入成熟,整个共享充电宝供应链也在成熟,过去的“三电一兽”在产业链端的优势在逐步建立起来。

当前行业多数企业也采取了“自主研发+OEM生产”模式,而共享充电宝企业非常注重对供应链上游的把控能力,上游供应链包括零配件供应、研发生产到移动电源的生产,包括共享充电宝机柜及充电宝产品研发及生产过程。

根据头豹研究院的共享充电宝报告资料显示:PCB电路板单片机、充电宝锂电芯及聚合物锂电芯、自动监测系统、充电机柜轨道件及物联网卡等环节为主要研发环节。电芯(电池)环节在共享充电宝设备成本中占比高,上游芯片供给较为紧缺,且研发投入亦较高,在产业链上游中重要性显著。

从供应链环节来看,头部企业多数已经采用“自主研发+OEM生产”模式,有些也拥有自有工厂,而头部企业对上游供应链拥有较强的议价能力,这些对供应链把控力强的头部企业可以缩减部分生产成本,从而通过铺设规模、降低成本实现盈利。

而美团作为后来者,在共享充电宝的供应链层面与专利层面均没有积累优势,在产品供应层面与成本上也无法获得有效的成本优势。

美团高调入局,增加了竞对的危机感,也加大了扩张难度

我们还能看到,缺乏行业供应链积累的美团高调喊着入局,反而加剧了共享充电宝行业原有头部玩家的紧迫感与危机感,这些头部玩家在原有基础上强化、夯实了各自的壁垒,这进一步增加了美团市场扩张的难度。

比如,过去共享充电宝行业市场主要份额集中于行业前7名的头部企业,而部分头部玩家开始通过合并与合作、上市等动作增强自身的市场份额与资本资源实力。

比如说,怪兽充电在今年4月正式上市,而街电宣布与搜电充电实现合并并成立“竹芒科技”,完善产业布局、提升运营效率。而怪兽充电也宣布与饿了么达成战略合作,双方“将在功能体验、渠道运营、商户服务、会员体系等多维度展开深度合作”。

在上市、合并与强强联合合作之外,部分设备存量大的头部企业也已开始尝试直营+代理模式进行扩张,增加低线城市市场的渗透率。

也就是说,美团一来,原有玩家立马变得高度警惕,扩张的扩张,合并的合并,并通过直营模式+代理模式快速渗透入低线城市,甚至三电一兽等玩家的设备功能向新零售、物联网等领域延伸,增加企业收入多元性,扩大市场容量。

市场变得空前激烈的情况下,美团要扩张推进的阻力与竞争所要投入的成本无疑也变大了,要快速抢占市场份额,也变得越来越难。

归根结底,美团对于共享充电宝市场其实缺乏清醒的打法与认知以及稳定的战略定力,而对于如何做好共享充电宝市场,美团其实也并没有经过严谨的模式验证与棋局推演,更多是先做了再说,缺乏模式上的独特性与更深的战略思考。

美团的入局初衷,或许更多是眼见共享充电宝从一开始并不看好到最后逐步实现盈利,认为市场用户消费习惯正在成熟,想着依赖自身的地推优势与品牌知名度优势来收割市场,但美团低估了这个市场的难度与原有市场玩家建立的壁垒。

而无论在共享充电宝的专利、供应链、渠道、点位以及市场扩展、运营模式等诸多层面,美团均是缺乏底蕴积累与竞争力的。

结语:

此前艾瑞的一份报告认为,短期内难有品牌打破“三电一兽”格局,要改变格局有四种方式:1. 电池技术;2. 强资本扩大市场占有率;3. 头部玩家合并;4. 美团等巨头入局。

从今天来看,市场头部玩家上市、合并已在发生,但美团的入局与坚守或已难以对当下市场格局带来大的变局。从当下的境况来看,美团再度退出共享充电宝市场或许是时间问题。