文|周文斌

8155让高通赢麻了,带动汽车业务走进了一个新阶段。

9月23日,高通举办了首届汽车投资者大会,由于骁龙数字底盘解决方案在汽车行业颇受欢迎,其汽车订单总估值已增长至300亿美元。

要知道,在7月份高通发布三季度财报时,其汽车业务订单总估值才超过190亿美元,也就是说,短短两个月的时间,高通业务的订单估值增长就超过了100亿美元。

除了汽车业务订单总值高速增长之外,高通还宣布了几项重要的动态。

比如,由于QCT(半导体芯片)汽车业务营收增长势头强劲,高通预计这块收入将从2021财年的9.75亿美元增长至2022财年的13亿美元(预期收入);除此之外,高通还上调了2021年11月发布的QCT汽车业务营收增长预测——2026财年营收将超过40亿美元(预期收入),2031财年营收将超过90亿美元(预期收入)。

高通预计,到2030年,公司汽车业务的潜在市场规模预计将增长至1000亿美元。

而高通2021财年的营收为335.66亿美元,2022财年上半年营收为218.69亿美元,相比之下,今年三季度,汽车业务在营收中的占比才仅有3.21%。

也就是说,十年内,高通希望汽车业务能撑起三分之一的江山。

高通的另一面,是消费电子业务的下滑,从今年三季度财报来看,高通手机业务收入环比下跌了4.09%。高通自己也预测,四季度手机业务增长将放缓。

在强势业务需求疲软之时,高通在尝试从汽车到云服务器业务的多元化转变,而汽车显然是众多新业务中,最有潜力的一个。那么,汽车业务能支撑起高通的野心吗?

2002年,高通首次为汽车提供2G连接,正式进入汽车行业。

虽然布局已经近20年,但高通在“手机芯片”的光环下,汽车业务从来都不怎么引人注意。

事情的转变是在今年1月初,高通在CES 2022大会上正式展示了“骁龙数字底盘”业务体系,首次向业界系统性展示了面向汽车的整体方案。

这次发布,高通正式向市场宣告扩大汽车业务的决心。但此时,汽车业务在高通整体收入中的占比还不到3%。

在高通的规划中,汽车业务主要分为智能座舱、车载网联以及C-V2X、ADAS与自动驾驶和云侧终端管理四个方向。而“骁龙数字底盘”,其实就是将这四个方向整合到了一起,变成一整套开放且可扩展的云连接工具平台,汽车制造商可以根据需要自主选用高通的产品和技术能力。

因此,骁龙数字底盘也就包含了四大平台,分别是Snapdragon Ride平台、骁龙座舱平台、骁龙汽车智联平台与骁龙车对云服务,分别对应高通汽车业务的四大方向。

目前四大业务中,发展最好的要数骁龙数字座舱平台。

目前国内搭载骁龙SA8155P的车型已经有20余款,包括理想L9,蔚来ET5、ET7,小鹏P5,威马W6和智己L7等等。从这些车型的交付量算,“骁龙8155”正运行在数十万辆自主品牌的中高端车型主板上。

而骁龙8155之所以受欢迎,关键还在于性能体验好。

智能座舱,就是车内的一系列交互功能的总称,比如车内的娱乐影音系统,仪表显示、驾驶员监测、手势识别等等。而这些功能绝大部分的体感最终又要落实到一块屏幕上。

2012年,特斯拉Model S率先采用了一块17英寸的车载显示屏,之后,智慧大屏就开始成为各大智能汽车品牌内卷的对象。

比如高合HiPhi 1在车内配备了三块屏幕,荣威RX5搞了一个27英寸的4K大屏,理想L9更是在主副驾驶和方向盘上的屏幕之外,在车内额外增加了一个15.7英寸的小电视。

图:荣威RX5的带鱼屏

很多时候,车载屏幕是否足够多、足够大,已经成为衡量一辆汽车“看起来”是否智能的标准。

问题也恰恰出在这里,随着车内座舱功能越来越多,屏幕越来越多,刷新率越来越高,智能座舱对算力的要求也越来越高。更重要的是,这种算力还不是某一个方面的能力,而是要在CUP、GPU、NPU等多个方面的综合能力。

即,智能座舱需要的芯片不是一个特长生,而是一个六边形战士。

具体而言,智能座舱需要的是一个具备高算力的异构芯片。但另一方面,由于智能座舱复杂的需求兴起也就是最近三四年的事情,异构芯片技术的成熟和普及也是最近三四年的事情,因此市面上能满足需求的产品其实并不多。

目前,高通被几乎所有车企追捧的骁龙8155是在2019年发布,采用7纳米工艺,拥有8核心,8TOPS的算力,最多可以支持6个摄像头,4块2K屏幕,或者3块4K屏。

但对比同类玩家,英伟达旗下主打智能座舱的芯片Tegra X1发布于2015年,采用的还是20nm的制程,GPU算力512GFLOPS,不到高通骁龙8155的一半;三星旗下的Exynos V9虽然在GPU上的算力超过了高通,达到了1205GFLOPS,但NPU算力却只有1.9TOPS。国内芯擎科技研发的龙鹰一号虽然在各方面与高通相差不大,但目前还未量产。

高通之所以能够在智能座舱领域取得优势,主要还在于智能手机领域的长期积累。智能座舱的场景和计算需求,本质上和智能手机的场景、计算需求一脉相承。

对于如恩智浦、英伟达等芯片巨头来说,他们要么之前一直从事车机芯片的研发,要么擅长服务器和PC芯片的相关产品,因此在智能座舱芯片上缺乏NOW-HOW。而更重要的问题在于,由于汽车每年出货量也就600万台左右,远远不足以摊薄芯片研发、生产的成本,这也让相应的企业缺乏开发动力。

高通不同的地方在于,基于智能手机的优势,不仅在技术上足够成熟,而且智能手机庞大的出货量还能够最大限度地摊薄成本。以骁龙8155为例,其基础设计来源于骁龙855芯片,这款芯片之前曾搭载在小米9 Pro,三星Galaxy Note10等旗舰手机上。

车企为什么选择高通骁龙8155?

威马汽车创始人、董事长兼CEO沈晖认为,“高通骁龙8155的优势在于自身是ARM处理器架构,与安卓系统有着成熟的适配。目前几乎所有的车机系统同样是安卓架构,高通骁龙8155凭借芯片与系统的适配性,以及软件的开放性和丰富性迅速崛起。”

对于高通来说,目前智能座舱芯片上市场上一个能打的产品都没有。高通骁龙8155也就因此成为从消费者到车企争相抢夺的对象。

7月份,极氪宣布极氪001座舱全面升级,将对所有用户免费升级特别期待的“8155智能座舱计算平台”。

在这之前,极氪001使用的是高通在2016年发布的上一代智能座舱芯片820A,由于算力不达标,极氪001一直遭到用户的吐槽,诸如“硬件拉满,软件傻缺”,“从启动车辆到车机系统响应,足足用了71秒”,“堪比Windows XP老电脑开机”等等。

而此次升级后,极氪001车机唤醒仅需要2s,冷启动速度提升了3倍,滑动帧率提升66.1%,车载应用打开时间平均仅1.3s,车机的流畅度明显提高。

这一升级自然也得到了用户的一致好评,并登上微博热搜。到了今年9月初,福特跟随极氪的动作,表示将为现有或即将购买福特电马的用户免费升级到高通骁龙SA8155P芯片。

和智能手机市场一样,如今的高通智能座舱芯片已经和高端、旗舰划上了等号。

可以说,高通智能座舱芯片在汽车市场也已经有了在手机领域的霸主气象。而借助智能座舱芯片,高通也已经在汽车业务中打下了一颗坚固的钉子。

虽然高通在智能座舱领域已经凭借芯片打牢了基础,但从整个汽车业务来看,高通的挑战仍然艰巨。

与手机等消费电子产品通常只需要一块核心的高算力CPU不同,智能汽车大大小小的芯片需要数千块,这些芯片主要又分为三类,包括功能芯片、功率半导体和传感器。现在大家比较关注,且价格比较贵的自动驾驶芯片、智能座舱芯片都属于功能芯片。

如前面提到,高通在汽车业务的布局从来不局限在智能座舱芯片这一个领域,而是从芯片开始,向整个汽车网联和自动驾驶方面铺开。但问题在于,现在高通打算涉足的领域都已经存在成熟的竞争对手,高通面临的,将是一场全面战争。

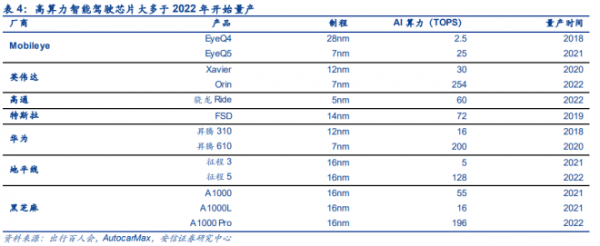

比如在ADAS与自动驾驶领域,高通在2020年1月发布了自动驾驶平台 Snapdragon Ride,计划在今年量产,这款芯片采用5nm工艺和模块化的异构多核CPU/GPU,算力60TOPS,整体功耗要比同类方案低大约10~20倍。

但在自动驾驶芯片领域,国外已经存在如英伟达、英特尔和Mobileye这样的巨头;国内也有了如地平线、黑芝麻、寒武纪等明星创业公司。

其中,英伟达即将交付的主力芯片Orin,采用7nm制程,算力达到254TOPS;华为的7nm芯片昇腾610算力也达到200TOPS。除此之外,创业公司中,地平线近日刚刚官宣了新一轮的融资交割。截至2021年底,地平线已与20+家车企签下超过70款车型的前装量产定点项目,征程系列芯片累计出货量突破100万片。

除了强敌环伺之外,对于高通来说更重要的是,与智能座舱芯片高度依附于智能手机芯片进行开发不同,智能驾驶芯片是针对汽车进行定制化开发的专属产品。

虽然在今年4月份,高通豪掷45亿收购自动驾驶公司维宁尔(Veoneer),补齐了在自动驾驶领域的软件算法能力,但由于布局时间较晚,所以生态上也落后于英伟达的长期积累。整体来说,高通在自动驾驶方面并没有独特的优势。

除此之外,即使在高通擅长的智能座舱领域,也不能高枕无忧。

目前国内有可能替代高通骁龙8155的智能座舱芯片已经不在少数,比如芯驰科技的“舱之芯”X9、地平线的征程5、芯擎科技的龍鹰一号等等。

所以在智能座舱方面,高通要面临的竞争其实不在当下,而在于未来的几年。随着国产芯片的大量交付,在全面国产替代的大背景下,高通在中国将面临更加复杂的竞争环境,而高通有60%的营收都来自中国。

当然,高通在汽车业务上仍然有自己独特的优势。由于长期在通信方面的技术积累,高通的车载网联和C-V2X从技术到市场,在世界范围内都是领先。

这部分业务包括覆盖车内的蓝牙、Wi-Fi连接技术、高精定位、4G/5G连接技术、车路协同等场景。根据Strategy Analytics预测,到2024年有近75%的新车将嵌入蜂窝技术。目前,高通在全球车载网联领域市场份额位居第一,全球有超1.5亿辆汽车采用了高通的车载网联方案。

而在云侧终端管理方面,高通车对云平台面向骁龙智能座舱,以及骁龙4G/5G平台提供集成式安全网联汽车服务套件。这块业务,在高通智能座舱和车载网联业务占据优势的情况下,也具有同样的系统性优势。

7月份,高通发布三季度财报,营收109.36亿美元,同比增长36%;净利润37.3亿美元,同比增长84%。但这其中,有超过50%以上的收入都来自于手机芯片相关的业务板块。

今年以来,全球智能手机市场出货量迅速下降。IDC数据显示,2022年第二季度,中国市场手机出货量同比下滑14.7%。扩大到全球,Strategy Analytics预计2022年全球智能手机出货量将同比下降7.8%。

而作为智能手机的核心组件,手机芯片业务在高通的收入占比中又达到50%以上。所以今年三季度,高通手机业务收入环比下跌了4.09%。同时,高通自己也预测,由于受中低端处理器的影响,四季度手机业务增长将放缓。财报发布后,当时高通的股价就下跌了4%。

从目前来看,虽然高通在手机芯片领域的霸主地位仍在,但随着以手机为代表的智能终端消费的低迷,高通的隐忧也开始出现。所以高通自己其实也在寻求新的增长曲线,比如云服务器市场。

2021年,高通以大概14亿美元的价格收购了芯片创业公司Nuvia,试图第二次进军云服务器市场。

云服务器市场的芯片出货量虽然没有高通的手机芯片大,但高端云服务器处理芯片每颗超一万美元的价格,要远远高于高通手机芯片几十美元的定价。所以高通在进入服务器市场之后,也将扩大它在半导体行业最热门的领域覆盖。

可以说,从手机到汽车,再到云服务市场,高通正在试图从一个智能手机芯片的顶级制造商,转变成为一个多元化的半导体供应商。只是这条路,高通仍然任重道远。