基金管理公司TRUE PARTNER近日公布半年财报。今年上半年,全球股市动荡不安,道指累跌9.55%,期内振幅达到40%,恒指跌13.35%,振幅达28.51%,但在这样的环境中,TRUE PARTNER却逆势取得良好的业绩。

TRUE PARTNER对于很多人来说也许还比较陌生,因为它上市时间很短,今年10月16日才在香港创业板上市。

这家公司是一个基于香港及美国的基金管理集团,目前共管理两只旗舰基金,分别是2011年7月推出的True Partner Fund及2016年9月推出的True Partner Volatility Fund,另外还通过投资管理及咨询授权管理一只联合品牌基金及两个管理账户。

公司主要面向专业投资者,包括集合投资计划、家族办公室、退休基金、捐赠基金、金融机构及高净值人士。

交易策略独特,利用市场波动赚钱

TRUE PARTNER主要采用全球相对波幅价值交易策略,买卖亚太地区及欧美的10种股市指数的上市期权及期货、交易所买卖基金及股票。

一旦影响股市的突发事件发生,公司需要快速识别事件所引起的引伸波幅方面的市场低效及失调(导致期权被高估或低估),然后建立仓位以获取潜在利益。

简而言之,TRUE PARTNER利用市场波动获利,波幅越大,基金越有可能越盈利丰厚,反之,回报会比较微薄。

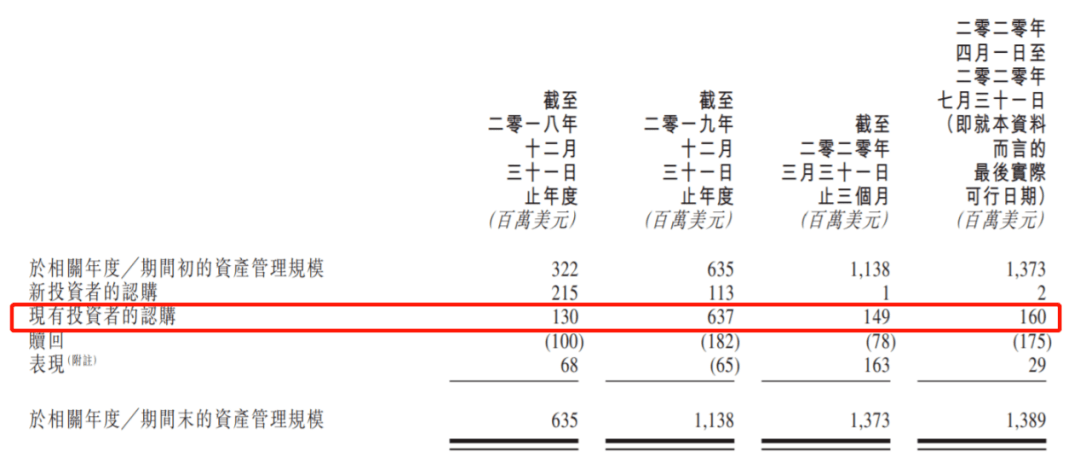

和其他基金公司类似,TRUE PARTNER的盈利增长在很大程度上取决于资产管理规模的增长,如果投资者赎回或撤回投资,资产管理规模可能会下降,从而影响公司业绩。

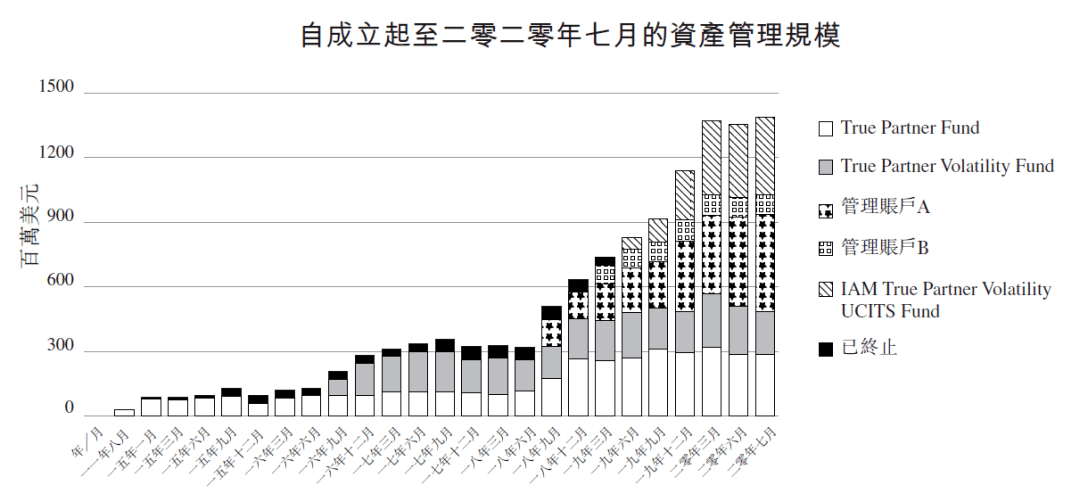

2011年推出首个旗舰基金True Partner Fund以来,公司所管理的资产规模多年来不断增长,尽管不时有不同投资者赎回,但资产管理规模仍录得净增长,反映公司处在快速成长期,并获得越来越多投资者认可。

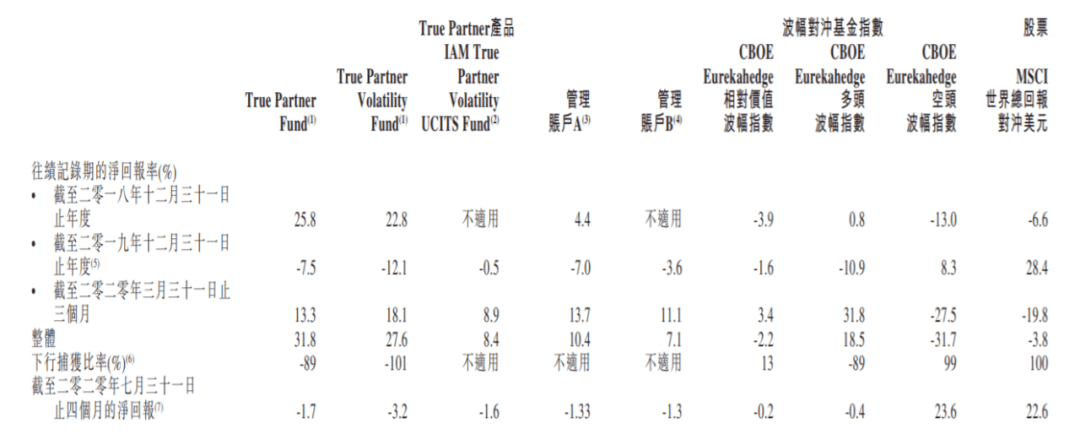

从净回报率看,两只旗舰基金均表现不错,True Partner Fund和True Partner Volatility Fund从2018年至2020年3月末的整合净回报率分别达到31.8%、27.6%,所管理的两个账户也取得10.4%及7.1%的正回报率。

收入大增,溢利率同比转正

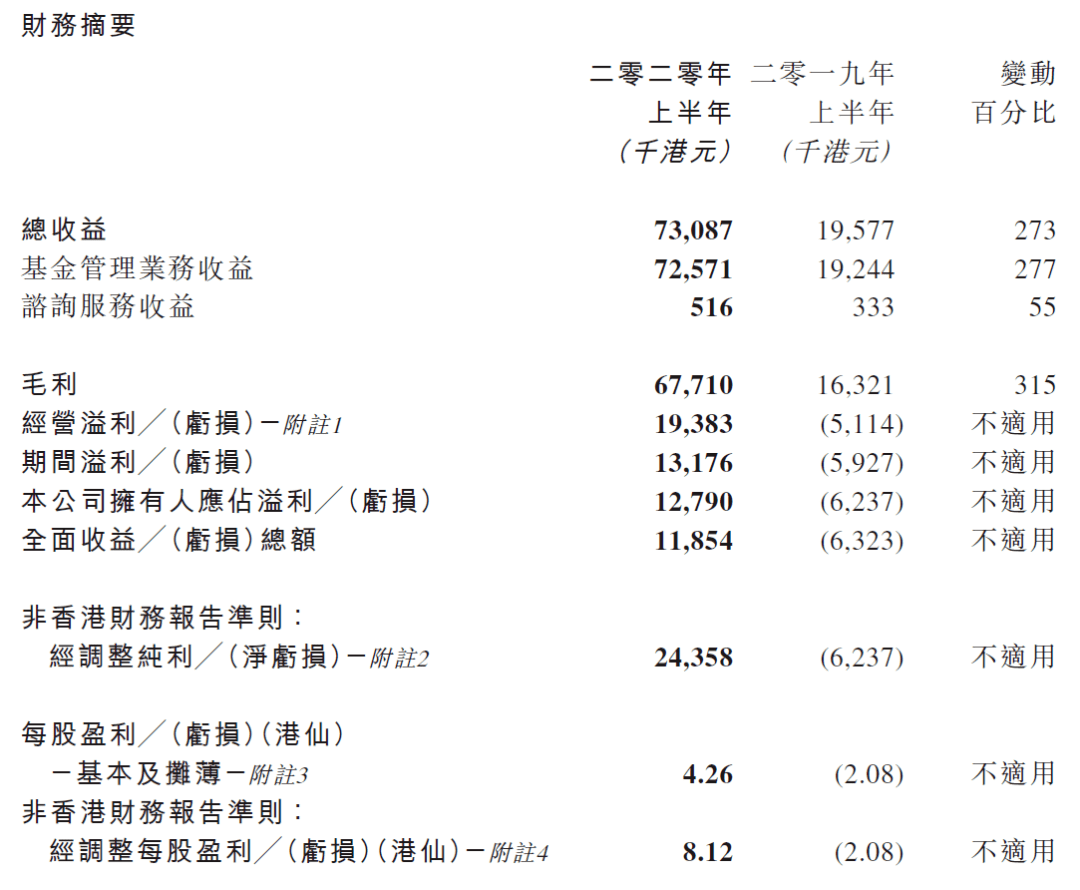

根据最新财报,今年上半年,公司实现收益7308.7万港元,同比大增273%。其中,基金管理业务收益为7257.1万港元,同比增长277%,咨询服务收益51.6万港元,同比增长55%。

期内,管理费及表现费均有所增长,顾问费微升。管理费增加主要由于资产管理规模增加及产品结构转变,表现费增长则主要由于投资表现强劲,后者是收益增长的主要来源。

今年首季,由于冠状病毒导致波幅水平上升,市场恐慌情绪加剧,该公司基金的交易机会增多,因此也录得强劲表现,True Partner Fund获得13.3%的回报,而同期MSCI世界总回报对冲美元指数下跌20%,对冲基金指数也出现负回报。

虽然第二季度的回报率相对较小,但整体而言,2020年上半年,公司基金表现明显跑赢MSCI世界总回报对冲美元,其中True Partner Fund的表现增长13.4%,而True Partner Volatility Fund的表现增长16.8%,同期MSCI世界下跌了4.9%。

实际上,从2011年7月成立至2020年6月30日期间,公司运行时间最长的基金True Partner Fund在绝对值及alpha值方面均优于CBOE Eurekahedge相对价值波幅、多头波幅及空头波幅对冲基金指数,印证了公司的策略可以提供良好的投资组合收益。

亮眼的业绩吸引客户流入,亦给资产管理规模带来正反馈。资料显示,公司资产管理规模正处于快速增长阶段,从2019年12月底的11.38亿美元增至2020年6月30日的13.57亿美元,增长约19%,于2020年8月31日,资产管理规模再次突破新高,达约15.79亿美元。

值得一提的是,2019年3月底,公司的资产管理规模仅7.37亿美元,也就是说,短短一年半内资产管理规模增长114%。

从投资者结构来看,资产管理规模增长主要由于现有投资者认购金额增加所致,今年1-7,现有投资者认购金额3.09亿美元,是超过2018年全年的2倍多,而新投资者的认购金额相对较少。

上半年,公司毛利约为6800万港元,同比增加325%,主要由于管理费较高及表现费带来的收益增加。一般及行政开支约3700万港元,同比增加约68%,因团队规模增长带来员工福利增加,及与业绩相关的员工福利增加。财务成本约6.9万港元,同比增加41%,因租赁负债利息增加所致。

盈利能力方面,今年上半年公司拥有人应占溢利1279万港元,大幅扭转去年同期亏损的局面。每股经调整盈利8.12港仙,去年同期每股亏损2.08港仙。

溢利好转背后,是由于市场波幅上升。具体而言,2018年亚太及欧美地区主要指数的平均20日波幅标准差几乎为2019年平均的两倍,而2020年上半年的标准差为2019年平均的近6倍,所以可以看到公司的利润率呈V型反弹。

今年上半年,公司为在联交所GEM市场上市进行了前期准备工作,产生相关上市开支1160万港元,如加回这部分一次性开支,公司的经调整纯利达2435.8万港元。

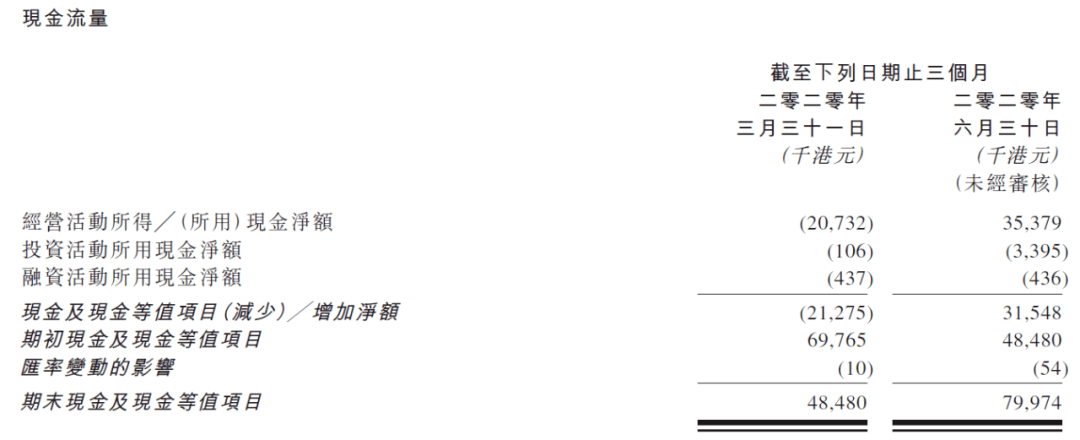

现金流方面,TRUE PARTNER的经营活动现金流保持稳健,2018及2019年分别净流入约5241万港元、2880万港元,今年一季度净流出2073万港元,但第二季度已经转正,净流入3537.9万港元,所以今年上半年整体经营活动所得现金净额为1464.7万港元。

公司解释称,第一季度经营现金净流出主要是由于管理费及表现费收入增加导致应收账款增加约4310万港元,及支付税款1100万港元,部分被应计费用及其他应付款项增加所抵消。公司表示,未来可能会与债权人磋商付款条款,必要时有较长的付款及结算期,所以这种状况未来很有可能会改善。

对于基金管理公司而言,应收账款很少会形成坏账,这笔账款迟早会收回,因此对公司运营影响不大。

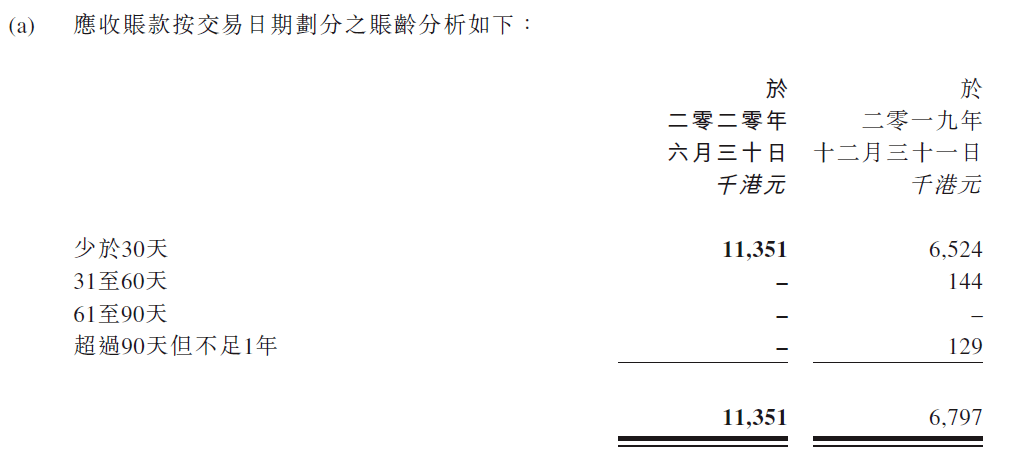

于2020年6月30日,公司的应收账款为1135.1万港元,虽比去年同期的679.7万港元明显增加,但占总收入比重不算高,且账龄全部在30天以内。

截至上半年末,公司的资产负债表及现金流状况保持稳定,现金净余额为8000万港元,无企业银行贷款,无抵押任何资产,流动比率为3.26倍。

在动荡市场中迎接多重发展机遇

TRUE PARTNER未来增长的驱动仍主要在于资产管理规模的增加,此外,公司在提升管理费率及表现费方面也仍有可观的潜力。

从公开资料可知,公司还处在成长初期,为了吸引资金,超过六成资产管理规模收取较低的管理费,还有三分之一的资产管理规模收取零管理费率,管理账户中也有优惠费用待遇,管理费低于2%。

未来随着基金管理能力不断增强,应对市场突然波动的效率更高,在吸引更多资金的同时,收取管理费的资产规模占比有望提升。2019年市场波幅机会较少,但期内的资产管理规模却持续增长近80%,公司基金管理能力得到印证,也反映了投资者对公司的认可度上升。

公司在财报中透露,随着新老投资者的流入,2020年第三季度资产管理规模增长1.84亿美元,而投资业绩负面影响较小。第三季度资产管理规模的增长高于第二季度,亦高于2019年第三季度,可见公司规模增长的脚步仍在快速向前。

此外,美国新一届政府执政的不确定性及欧美新冠疫情高峰卷土重来,加剧了全球股市的波动,对于TRUE PARTNER而言是机遇,预计股票市场继续波动,公司的资产管理规模将继续增加,公司中短期内的业绩增长值得期待。

公司也表示,过去十年左右的长期牛市后,COVID-19大流行造成市场严重下行,令公司表现强劲,预计将产生投资者对公司基金的进一步需求,并为集团未来的资产管理规模带来增长。

2015年市场动荡后,该公司于2016年资产规模增长195%,如今长牛前景迷茫,叠加市场环境充满不确定性,当年的情形有可能再次重演。

公司在创业板上市共募得1.04亿港元净额,将用于扩大业务运营、争取获得荷兰金融市场管理局的投资公司牌照、用于销售及营销,有望加速推动公司的发展壮大。

公司已在积极拓展中国市场,年初与中国大陆首家上市期货经纪公司华南期货达成合作,共同组建合资公司浙江红蓝牧投资管理公司(TRUE PARTNER持股30%),计划初期担任基金管理公司的顾问,稍后阶段参与为特定客户构建新的资产管理产品。

中国资产管理行业的资产管理规模在过去十年增长了10倍之多,现在仍处于加速成长阶段,市场潜力巨大,相信也会为TRUE PARTNER带来增长空间。

从行业格局上看,波幅策略领域大型参与者相对少,主要竞争者是私有公司,TRUE PARTNER相对来说已在波幅策略领域建立良好声誉,且投资者基础强大,包括金融机构专业人士和机构,可利用上市地位更快提升品牌影响力,及提高基金的市场可销性。