从潮玩流经济退潮,到性价比经纪当道,得物的高端电商市场被电商巨头围剿,市场变迁下的不得不战略妥协,得物走上了突破局限寻求新生之路。

@新熵 原创

作者丨田萧 编辑丨蕨影

时代的风口从不等人。

当拼多多将电商推入“性价比”的洪流,各大平台竞相俯身迎合,一瞬间,国内迎来“性价比时代”。当各大平台都在拼低价、玩下沉的时候,有个“身价不菲”的电商平台还风生水起地活着,它就是得物。

近年来,得物的增长速度堪称惊人。比如在食品饮料行业,得物2023年GMV同比增长1800%,而可口可乐和德芙等品牌在入驻几个月内销售额激增。美妆个护行业的GMV同比增长154%,动销商家同比增长124%,韩束品牌在得物仅用20天就完成了1000万元的惊人成交额。

在这片拥挤的赛道上,得物不愿走寻常路,反而在光怪陆离的潮玩世界中找到自己独特的生存之道。然而,在高增长的背面,是裁员、投诉,种种争议频发。得物的成功,是逆流而上的勇气,还是尚未察觉的短暂辉煌?

究竟是什么推动了得物的快速增长?数据显示,2023年得物平台年销售额超亿元的商家数量增长了70%,年销售额超5000万元的商家增长了50%。今年上半年,入驻得物的商家数量增长了324%,动销商家数同比增长了294%。这种爆发式的增长背后,是得物大力砸钱扶持商家来扩展品类和提升GMV的结果。

在“讨好”商家方面,得物下了狠功夫,平台推出了最高3万元限时免佣激励、新品流量补贴、1V1新商扶持等一系列政策,并采取“轻运营”模式,简化了商家的运营流程。另一方面,有媒体报道称,得物3个月和抖音达人合作的星图广告费用至少在亿级,养活不少抖音博主。 可以看到,得物在营销推广方面,同样不留余力。

然而,得物的真正“杀招”在于对年轻用户消费心理的深刻洞察。得物的注册用户已超过1亿,其中95后用户占比超过70%,90后用户占比达88%。这些年轻消费者对潮流商品的热情驱动了平台的高客单价策略,这也是潮玩品类在消费寒冬之中仍然屹立不倒的主要原因。

得物平台上的商品价格普遍较高,如鞋类价格在320元至2579元之间,箱包在260元至7889元之间,潮玩价格则可达到200元至6719元。这些商品并非大众电商平台中的平价品,但年轻人们看重的不是价格,而是商品背后的文化价值、稀缺性和独特性。

得物的社区属性进一步放大了这种潮流效应。用户不仅在得物购买商品,更通过平台分享、讨论和展示他们的潮流单品,强化了商品作为身份象征和潮流符号的地位。QuestMobile发布的报告显示,得物在“泛年轻人媒介偏好App活跃渗透率TGI榜单”中位列第一,平台渗透率高达70%。

不过,青春就像捉摸不定的春风,总是飘忽难寻。要抓住年轻人的心,并不容易。

得物快速增长的背后,最大的隐患来自于它的核心经营模式—— “先验后发”。

作为得物的“金字招牌”,这种模式通过平台严格的鉴定流程来确保商品的真实性,即商家先将商品寄至平台进行鉴定,鉴定为正品后再发给消费者。通过这种流程,得物能够有效避免电商平台普遍存在的高退款率问题。

事实上,得物平台的订单实际履约率高达90%,而退货率仅为10%,这一相对低的退货率对商家具有不小的吸引力,尤其是在商家为商品提供运费险的背景下,可以降低商家的成本。

然而,得物的鉴定模式也伴随着高昂的鉴定费用和平台佣金,让商家“叫苦不迭”。

据媒体报道,得物的商家透露,平台抽成包括7.5%-9.5%的佣金,外加5%的服务费、1%的转账费和2%的售后无忧服务费,此外还有每件商品约30元的鉴定费。这样一来,商家支付给得物的整体费用占到了总销售额的30%左右,这个比例甚至堪比实体店的租金成本。

不仅如此,得物对鉴定结果拥有一票否决权,虽然通过此举打击了不少假货的流通,但也让许多消费者感到不满。

在黑猫投诉平台上,得物的投诉量已高达24.8万条,其中很多针对鉴定环节。有人称真货被鉴定为假货,也有消费者反映假货被鉴定为真货。尽管得物与中检达成了鉴别战略合作,试图借此提升平台的权威性,但中检也公开表示,仅帮助得物鉴定少量疑难商品,得物的鉴定证书并不具有法律效力。这样的现状,让得物在品牌公信力上始终难以摆脱“假货”的阴影。

另一方面,继续挖掘出第二增长曲线的得物,在出海上也颇为不顺。

早在2021年10月,得物上线了全球市场版本POIZON,试图通过复制国内的成功模式,在国际市场上打出一片天地。然而,从现有的数据来看,POIZON的表现远未达到预期。

2023年8月1日至2024年8月5日,POIZON的全球累计下载量仅为210万次,热门商品Air Jordan 1的累计订单量也只有2238件。这种表现与国内市场的火爆形成了鲜明对比,更凸显了得物在出海道路上的举步维艰。

相比之下,得物的国际竞争对手们早已在全球范围内,形成了稳固的商业模式和市场基础。

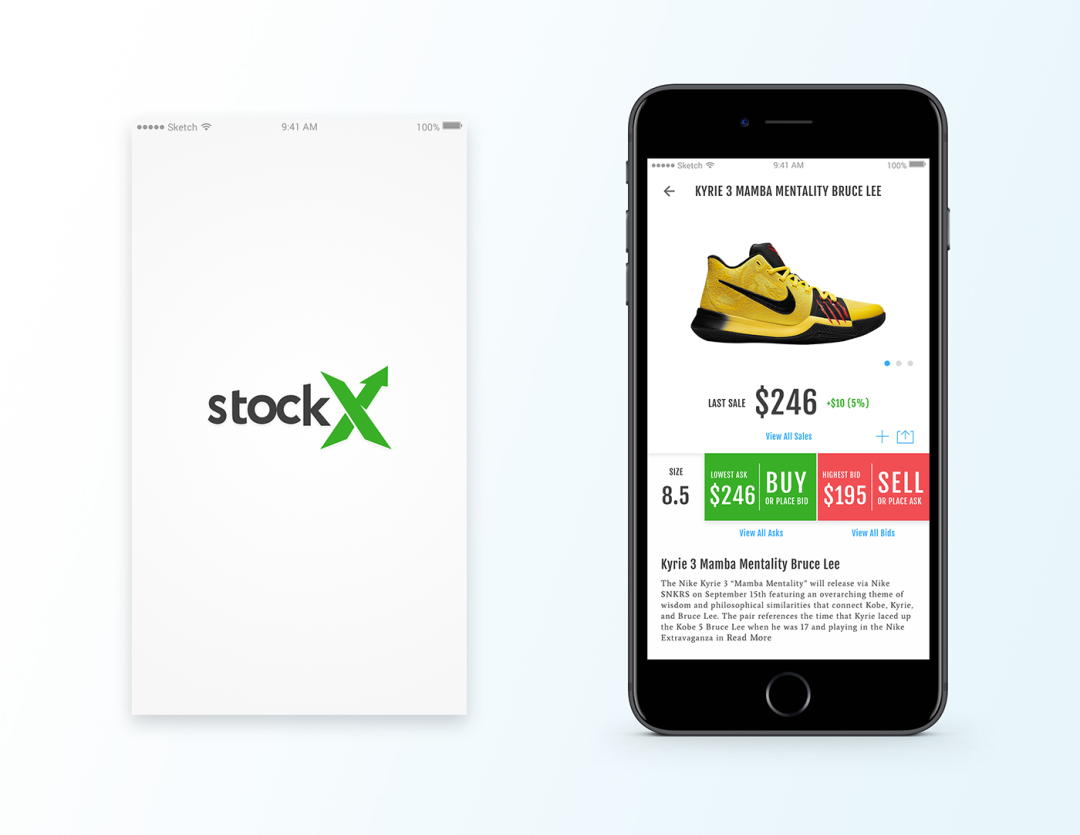

以美国的二手球鞋交易平台StockX为例,它不仅在美国市场上拥有庞大的用户基础,还能够提供更透明的交易信息,包括历史成交价、成交数量和涨幅趋势等数据,帮助消费者在购买决策时更具把握。而在得物平台上,商品的鉴定仍然充满不确定性,这使得其难以与这些成熟的海外平台抗衡。

此外,得物的海外扩展还面临着文化差异和经济水平的阻力。

POIZON在东南亚市场的表现尤为不理想,数据显示,2023年8月1日至2024年8月5日,POIZON在印尼、马来西亚、泰国、菲律宾、越南的累计下载量分别为854、6267、7721、7952和15811次。

这一表现远低于预期,尤其是在年轻消费者收入相对较低的国家,得物的潮流奢品定位显得格格不入。例如,在越南,普通年轻人的月均收入为400美元左右,而POIZON上所售的Air Jordan 1鞋款价格相当于他们半个月甚至整月的工资,这让得物的产品很难进入这些市场的主流消费群体。

在高昂成本和市场需求变化的角力之间,得物正经历着一场无形的战役。为了继续生存,得物选择了“断臂求生“。

首先,得物的裁员行动无疑是危机四伏的信号。

2024年Q1,得物员工数量高达1万人,就在8月,其官宣将一次性裁去5%的员工,意味着500名员工将离开,这背后是市场扩张疲软和高昂运营成本的双重压力。近年来,得物通过大手笔的市场营销和烧钱补贴迅速扩大了影响力,然而,营销推广费用如同一只蚕,慢慢蚕食着利润。

更引人注目的,是得物对其高端路线的妥协。

曾几何时,得物坚守着自己潮流奢品的调性,将价格低于108元的商品拒之门外,如鸿星尔克等品牌的平价鞋服也无法登上其平台。然而,如今得物却“放下身段”放弃上架门槛,连10元的鸡腿也能在平台上找到了。

这一转身,表面上是迎合综合类电商的大趋势,实质却是得物无力再与巨头们拼杀低价的无奈选择。然而,放宽商品门槛并不意味着得物能轻松进入平价市场的战场。在这一领域,阿里、拼多多等巨头早已占据了主导地位,得物的低价策略很难在竞争中脱颖而出。

得物的困境不仅仅体现在战略调整上,更深层次的是潮玩市场吸引力的逐步消退。起

家于“炒鞋”热潮,得物一度将限量球鞋和潮流文化推向巅峰,但随着这一风潮的逐渐平息,球鞋市场的泡沫开始破裂。年轻消费者的兴趣不再停留在潮流奢品,他们开始转向更加注重性价比和实用性的商品。在潮流经济退潮时,得物的核心优势也在消解。

如同其他垂直电商的命运一样,得物的未来也充满了变数。寺库、洋码头等平台的衰落无不昭示着垂类电商的局限性:早期依赖细分市场迅速崛起,但一旦市场饱和,消费者兴趣转移,平台的增长便戛然而止。

尽 管其依托的潮流奢品市场曾一度风光无限,但潮玩文化并不是无止境的蓝海,而是周期性消费的一部分。当潮水退去,得物赖以生存的核心市场也在不断缩小。如同一位行走在潮流尖端的舞者,得物懂得如何在浪潮中保持平衡与姿态优雅。面对现状,得物的“断臂”举动似乎是一次赌注,意图通过精简业务和调整方向来重新抓住市场风口。

但这一切是否能奏效,还要看它能否及时适应消费者的兴趣变化,抓住消费周期的新机会。在“性价比”时代的大潮下,挑战固然存在,但它依然有着不容忽视的优势。毕竟,潮流未曾停歇,得物的故事,也远未到终点。