2021年,科大讯飞营业收入达到了183亿,增长40.61%;净利润15.56亿,增长14.13%;扣非净利润9.79亿,增长27.54%。账面看上去十分光鲜,是一家盈利能力极强的公司,但从历年财务报表的角度来仔细分析,科大讯飞盈利中的水分还真不少。

一、主业造血能力弱

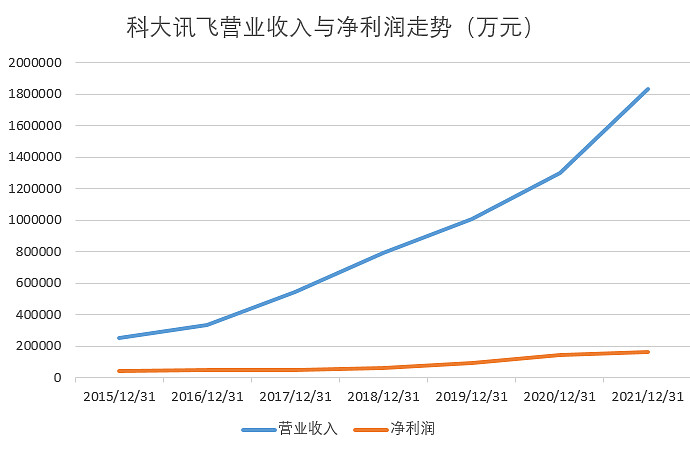

科大讯飞收入不断上涨,但收入增速与净利润增速之间的鸿沟越来越大。对比历年科大讯飞的营业收入和净利润走势,一个明显的走向是:收入增速越来越高,净利润增速跟不上了。

来源:公司历年财报

由图可知,科大讯飞陷入“增收不增利”当中。细究之下,有三个小问题。

首先,从收入构成来看,科大讯飞目前的收入来源主要包括教育领域、智慧城市、开放平台和消费者业务,这有个问题令人迷惑:2016年8月,公司在2015年营业收入达到25亿后,发布了“短期、中期、长期愿景”。短期的愿景是语音产业领导者和人工智能产业先行者,实现百亿收入、千亿市值。既然要立志成为语音产业领导者,相关的业务收入应该明确示人,但科大讯飞没有按具体的产品线来列报收入的组成,外界很难看出来科大讯飞的收入里大概有多少是由它的核心竞争力——语音智能驱动的产品所带来的,因此外界无从判断语音智能驱动的业务盈利状况到底如何。

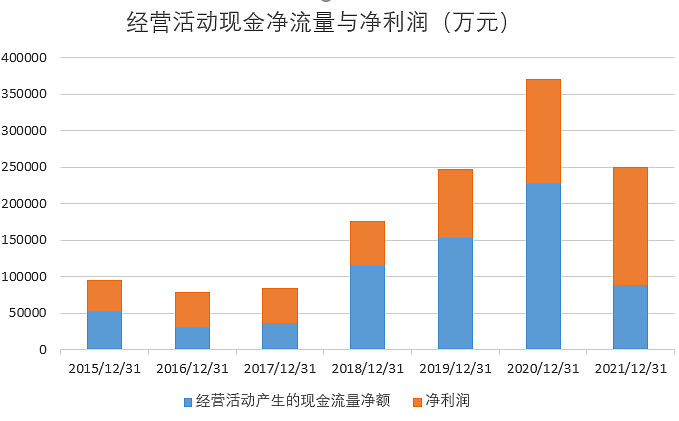

其次,经营成果并不乐观。观察财报可知,科大讯飞经营活动产生的现金净流量,连利润的一半都不到(2021年),主业“造血”能力值得怀疑。同行业的海康威视则完全不同,其80%的利润来自经营活动。

来源:公司财报

此外,科大讯飞的毛利率持续下滑。据财报数据显示,2021年科大讯飞的销售毛利率为41.43%,同比下降4%,且已经连续下降五年。具体细分业务来看,智慧教育、开放平台、智慧城市、智慧医疗等业务毛利率均有所下降。科大讯飞官方给出的原因是主要受市场芯片价格升高叠加备货、业务结构变化以及2021年面向战略根据地的布局投入等因素影响。笔者认为,如果毛利率偶然下降,可能和大环境有关,年年稳定下降,是不是要反思下自己的问题?

第三,年报中科大讯飞多次强调自己在中国人工智能领域“领导者”的角色定位,志向是好的,但未来要代表中国走向全球,成为行业领导者,技术实力还需更广范围的验证。从地区来看,目前科大讯飞来自海外的营业收入比例非常低,只占0.31%,其产品在海外还没有获得广泛应用,我们自然不能说它的产品和技术已经达到世界一流。国内股市最喜欢谈概念,尤其是当下热门的“人工智能”概念。人工智能的“概念”有多大已有无数人描绘,足够投资者去发挥和想象。但一个现实是,科大讯飞虽有世界级的技术,但其人工智能产品或服务却并未得到世界认同,目前还只能称其为是中国本土的一家高科技企业。

二、挤出利润的水分

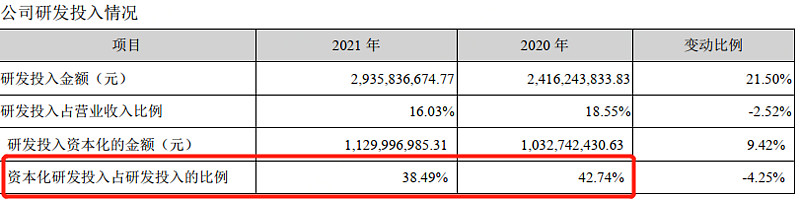

科大讯飞的净利润中,第一个问题是研发费用资本化率较高。对研发投入的会计处理,也就是研发投入的去向问题,分为研究阶段、开发阶段,通常研究阶段的研发投入计入当期费用;而开发阶段的研发可以资本化,转至开发成本或者无形资产科目中。

来源:2021年财报

科大讯飞研发费用的资本化率,在过去十余年维持在40%左右,远远高于同行,像2019年达到48.52%。这意味着研发费用在当期是少计了,从而导致利润是增加了的,有粉饰利润之嫌。计入无形资产后,这部分金额将在未来逐年摊销,像科大讯飞大概按5年摊销,也就是说这样的会计处理导致它的研发费用在利润表上的反应大概滞后5年。

还有一个比较就更直观了:现在多数互联网智能领域的A股上市公司,研发投入几乎做全部或者大多数做费用化会计处理。比如安防龙头海康威视,每年的研发投入全部费用化。2021年度研发投入高达82.52亿,也是全部计入研发费用中,资本化金额为0。如果我们将研发投入资本化部分从科大讯飞的净利润的水分中挤出来,可以说在过去5年,科大讯飞不但没盈利,甚至还亏损。

第二个问题是,科大讯飞赚来的钱中,“要来”的偏多。往前几年看,科大讯飞曾经分别于2011、2013、2015、2016、2017、2019、2021年定增募集资金(向股东要钱),加上IPO的募集量达近110亿,这还不包括向银行申请长期和短期借款,想想看该公司的净利润才多少钱?这也就不难解释,科大讯飞近几年的净资产收益率在10%上下,而海康威视大概在30%左右。

另外,科大讯飞的政府补助占财报利润总额的比例常年维持在50%左右,像2021年净利润15.56亿,政府补助就有8亿元。当然,能要来钱也算本事,而笔者担心的是,被搀扶着盈利的科大讯飞,何时能靠自己的主业实现大幅盈利,让腰杆挺起来?

第三个问题是,既然要来的钱那么多,现金并不多。一家公司的现金绝对值或许因投资、筹资、经营决策而高低起伏不定,但与同行相比而言,现金比率越高,意味着偿债能力较强。数据显示,申万计算机-软件开发行业流动比率均值为2.36,速动比率均值为2.03;科大讯飞流动比率1.74,速动比率1.44,科大讯飞的流动比率、速动比率依然低于行业均值,意味着现金并不算充裕,令人迷惑。

三、科大讯飞投资价值在哪?

科大讯飞在经营层面而言,规模快速增长但收入的含金量不高;在财务层面,是一家擅长募资但却不擅赚钱的公司。然而站在投资的角度,则需重新评判,毕竟企业的价值并不能以赚钱为唯一准绳。笔者认为,判断科大讯飞是否具有重大的投资价值,关键看它的核心产品或者应用场景,年销售额有可能达到多大,或者换句话说,商业化程度的天花板是什么。

科大讯飞主打的语音智能领域产品似乎还不是很乐观,很难撑得起现在的市值。但是有几个积极因素不能忽略:1、据《中国互联网发展报告(2021)》统计,2020年,我国人工智能产业规模达3031亿元,增速略高于全球增速。我国人工智能企业共计1454家,位居全球第二。就国内AI领域来说形势总体向好,智能产品的落地场景逐渐多样化、具象化;各项国家支持政策也不断出台;2、科大讯飞采用“平台+赛道”策略,把格局打开。人工智能是一项宏大而长期的事业,绝非一家之力来完成商业化落地,行业共举才是正道。

科大讯飞在2010年发布了国内首个人工智能开放平台,也是首批“国家新一代人工智能开放创新平台”,目的是通过技术赋能、市场赋能、商业模式赋能,为开发者及产业上下游资源合作伙伴提供全链服务,并在此基础上进一步构建讯飞AI营销平台、讯飞智能工业平台等能力平台。赛道方面,在科大讯飞主要的营收业务中,教育业务、消费者业务、医疗业务、汽车业务以及运营商业务等,均有具体的打法,ToB和ToC双轮驱动,还是有想象空间的。

但想象归想象,脚踏实地提升业务的盈利能力或许是科大讯飞当下最迫切的任务。