几天前,叮咚买菜发布的2022年Q1财报有一个很大亮点:亏损率从2021年Q2的37.2%一路收窄至7.8%,连续四季度减亏趋势状似一根鲜明的抛物线。

这样的减亏速度,即使是一些生鲜零售多年老玩家都有点惊讶,尤其是,对一直质疑前置仓模式的人。但,数据会说话。

2021年8月,创立第5年,在成为中国用户数最大的生鲜电商App后,叮咚买菜将战略转变为“效率优先,兼具规模”,把提升高单值商品的经营能力和提高客单价作为发展新方向。

转型策略见效,但在实现盈利的路上,叮咚买菜还在「闯关」。

01

财报的5大亮点

第一、 销售和营销费用下降,但收入却持续上涨。

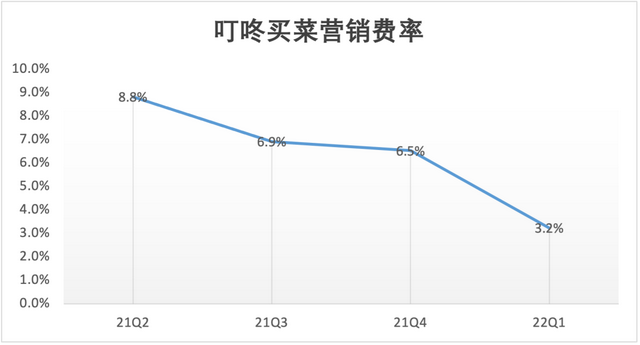

Q1财报显示,营销费用下降,但截至2022年3月31日,叮咚买菜一季度GMV58.513亿元,较上年同期43.035亿元增长36.0%。其中,订单总数达8060万,较上年同期6980万增长15.6%。

这意味着,消费者对叮咚买菜的商品和服务粘性在持续增强,更多购买,即使促销和补贴降低。

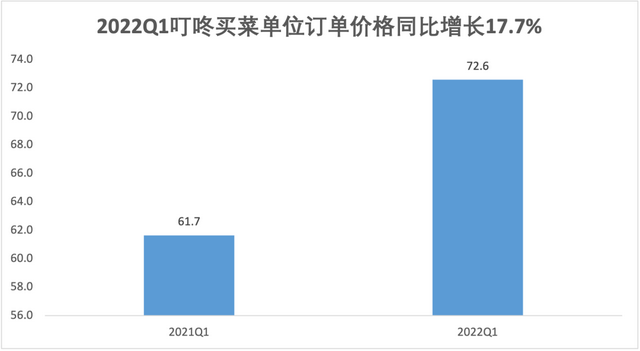

第二、平均每笔订单价格持续上升。

Q1,叮咚买菜单位订单价格从去年同期的61.7元上涨17.7%,达到72.6元。平均每个订单价格的上涨,已成为拉动叮咚买菜交易额增长的主要动力。

消费者对叮咚买菜的商品和服务已有相当粘性,口碑、商品力和服务拉升销售,提升每笔订单的价格,这是推动经营良性循环的基础。

第三、履约效率大幅提升。

值得一提的是,订单数量大涨,但本季叮咚买菜的履约费用却几乎没有增长。14.84142亿元的履约费用和去年同期的14.84091亿元持平。每笔订单的履约成本则从2021年Q1的21.26元下降13.4%至本季度的18.41元。

补贴引流和履约费用一直是前置仓生鲜电商盈利路上的最大绊脚石,叮咚买菜这两个指标在Q1继续下探:销售营销成本同比下降44.7%、履约费用占总收入百分比从39.0%下降到27.3%。

第四、毛利率连续4个季度持续提升。

Q1 叮咚买菜毛利率为28.7%,较2021年同季度18.9%有明显改善。

2021年8月,叮咚买菜战略调整,把商品力作为发展第一推动力,试图依靠商品产生利润,依赖好商品吸引用户,用户口碑来发展新用户,用户复购率来发展规模。

从规模扩张,到内涵发展,回归零售本质,是目前传统商超和生鲜电商们不约而同的方向。

叮咚买菜把用互联网思路提供“把价格压得低低的” 性价比产品的策略,转变为,用“品价比”的商品拉动增长。从Q1趋势看,已经起效。

更重要的是,在挖深商品护城河上,叮咚买菜还在持续加码。Q1财报显示,叮咚买菜研发费用共支出2.339亿元,同比增长49.5%,是叮咚买菜成本项中增幅最大的项目。

这个投入,长期看是深挖差异化商品的竞争力,吸引消费者复购,获得业绩增长。

第五、商品研发费用持续高投入。

产品力的提升、平均订单价的提升背后都是持续的研发投入带来的回报。

营收迅速上涨,营销费用管控得当,履约费用有效下降,推动叮咚买菜Q1亏损大幅收窄。Non-GAAP净亏损4.2亿元,而2021年同期为13.8亿元。Non-GAAP净亏损率从2021年1季度的36.2%下降至现在的7.8%。

推动叮咚买菜净亏损利润率连续4个季度抛物线式一路收窄,是总订单量、平均订单价格、毛利率的提升,以及销售及营销费用、履约费用的下降。

叮咚买菜创始人兼CEO梁昌霖在Q1财报中评论道:“在2022年第一季度,我们在营收、订单数量和平均订单价值方面保持强劲的增长势头,净亏损率也进一步大幅收窄。事实证明,我们将产品能力作为主要增长动力的战略是成功的,我们相信叮咚正走在盈利的坚实道路上。”

02

未来怎么「围观」叮咚买菜?

当下的叮咚买菜还未彻底进入安全区,但外界「围观」叮咚买菜的眼光,其实该更新了。

首先,别再拿“前置仓”说事。

叮咚买菜去年12月在上海的全面盈利、连续4个季度的减亏证明:目标客户群体定位明确,平均每单价格不断提升,订单密度和单量不断上涨,生鲜前置仓是能实现盈利的。

自从2015年每日优鲜开启前置仓模式,2017年叮咚买菜入局,2019年美团买菜杀入,同时,目前发展很快的美团闪购也是大力发展前置仓展开运营。同城即时零售时代,前置仓正被广泛应用。即使采用店仓合一模式的盒马,据说,现在也有40多个前置仓结合门店展开业务。

仅在前置仓模式生鲜电商里,总部在福州的朴朴超市也是一个依托前置仓纯线上模式跑出来的“黑马”。

和弘连锁咨询董事长兼总经理文志宏最近在接受钛媒体采访时表示,前置仓优势很明显。除了体验端快速,从成本角度,前置仓不要求其地段繁华、人流量大,较传统商超门店成本低、选址空间大,同时,仓内管理难度降低。

市场巨大,消费者需求多元分散,多业态并存已经行业共识。作为满足即时需求的前置仓,已是一种通用的基础设施。用发展眼光看,前置仓模式和效率也会不停迭代。

去年底,梁昌霖提及,叮咚买菜从来不认为前置仓是生鲜电商最优解或终极模式。“消费者永远在变化,以消费者为中心,我们都要不断创新和迭代,永远没有最优解,也永远不会有终极模式。”

其次,商品和供应链是才是围观叮咚买菜的关键。

起势靠流量、生死供应链,供应链能力强弱是生鲜零售企业成败的关键点。

继续围观和评价叮咚买菜,应回归零售本质,是否能提供差异化的“品价比”好商品?能否满足不断变化的新需求?供应链是否足够高效?

和其它零售商一样,商品和供应链是决定叮咚买菜能走多远的关键,决定叮咚买菜全面盈利的关键。

第三,怎么看叮咚买菜最近的区域收缩。

这个业务调整,可以视为2021年8月起叮咚战略转变为“效率优先,兼顾规模“的延续。财报显示,去年Q4,叮咚买菜前置仓新增25个,仅为上一季增幅约十分之一,前三季度新增前置仓数量分别为139、147、239个。去年底,叮咚已显著放慢前置仓扩张节奏。

结合疫情反复,国际国内经济不确定性,各行业都“勒紧裤腰带”的大环境,叮咚买菜最近对区域优化就很容易理解。

不只是叮咚买菜,《第三只眼看零售》今年初报道,朴朴超市曾计划2022年拓展5城,今年则缩小为只拓1-2个城市。

一位接近叮咚买菜知情人士透露,叮咚今年关闭前置仓合计涉及数十个,相比此前披露过的超1300个前置仓,占比极小。而更聚焦优势区域,有利于精细化运营,提速盈利时间表。

还有一个问题,前置仓赛道玩家不止一个,但多数已和叮咚买菜不可同日而语。

一方面,围绕前置仓模式的赛跑,叮咚买菜在业务规模和效率上从2019年第四季度就开始全面赶超业内,在2020年显著拉开差距。

另外一方面,他们的战略思路已明显分歧。例如每日优鲜前置仓起家,但从创立起就各种花式探索,最新定位是社区零售数字化平台。叮咚买菜,从创立起专一“卖菜”,通过前置仓创新前端服务模式后,现在主要发力上游供应链,做深护城河,这也是回归零售本质。

叮咚买菜们给行业带来的新价值,正从创新的消费互联网进化到对生鲜产业互联网价值的深度挖掘,这是更巨大机会,也需要花费几年、十年甚至更长时间。”

如今的零售巨头,无论是创办于1962年的沃尔玛、1976年创立的COSTCO,还是更早诞生于1913年的德国连锁超市奥乐齐(ALDI),它们都走过很长的路,经历经济周期、技术变迁,乃至人们生活方式变迁带来的种种挑战。

拉长时间线,对一个零售商,当效率和质量不断提升,一定会有更扎实的增长。