[钉科技观察] 随着激光显示产业日渐升温,光峰科技这家公司逐步进入了外界的视野。

据介绍,光峰科技主营业务是以 ALPD®激光显示技术和架构为主导,研发、生产与销售激光显示核心器件与整机,将激光显示技术应用于不同场景,现已辐射家用显示、影院放映、商教、工程等应用场景,并向航空、车载显示、AR 等领域扩展。

概况来说,这家公司的业务可以分为C端家用终端和B端核心器件两大板块。C端方面,主要是子公司峰米科技在运营,主要销售家用智能投影设备,包括激光微投、激光电视等。B端方面,则向其他C端企业提供激光微投光机、激光电视光机等器件。

例如,在激光微投方面,以当贝、安克为代表合作伙伴,光峰为他们提供激光微投光机。在激光电视光机及整机方面,则为极米、惠普等提供激光电视光机,为泽宝、优派、海尔等提供激光电视整机。

在为C端企业提供核心器件的同时,又自己下场做C端产品,这样的模式在行业里也有先例。比如三星既为其他手机厂商提供AMOLED屏幕、半导体芯片,同时自己的手机业务也做到了全球第一。TCL既有自己的大尺寸面板企业TCL华星,在为其他电视企业供应面板的同时,自己的电视业务也在全球做到了前三。

不过,需要看到,建立与合作伙伴既竞争又合作的关系,并不天然具备合理性。实际上,一些上游企业也会避免出现这样的情况发生。比如,全球最大的面板企业京东方就没有大力度发展手机、电视、电脑这些C端产品,而是专心和苹果、OV、海信、联想等终端企业合作。

三星、TCL之所以能与合作伙伴既竞争又合作,是因为其C端业务本身就非常强势,甚至他们都是在C端业务足够强大的基础上再向上游延伸布局的,其B端核心器件在很大程度上是要满足自用的需要。

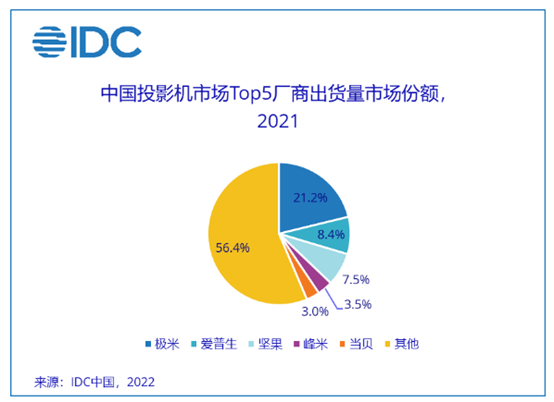

从整体投影机市场来看,IDC统计数据显示,峰米以3.5%的市场份额在2021年排名第四,落后于极米(21.2%)、爱普生(8.4%)、坚果(7.5%)。另外,在家用投影市场,峰米的表现还是不错的。IDC 报告显示,2021年家用投影市场,峰米以5%的销量份额,位列第三。

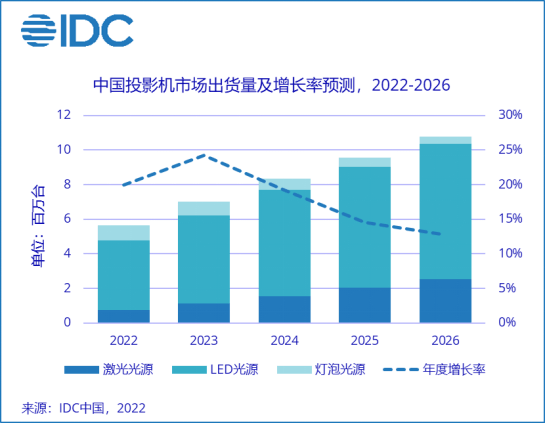

另外值得注意的是,目前家用投影机主要还是以LED光源为主。IDC数据显示,2021年家用投影机出货量348万台,其中LED光源家用投影市场出货量为302万台,占比接近9成;家用激光产品出货量为28万台,占比不到10%。因此,主打家用激光投影产品为主的峰米科技,目前整体市场份额上与LED、激光等都布局的头部企业相比有不小的差距。

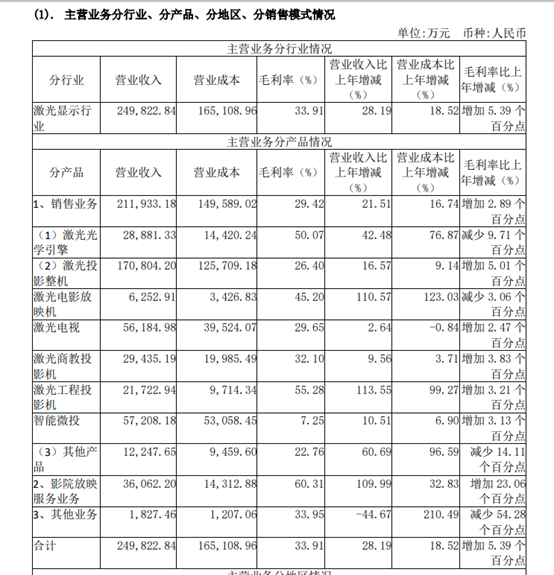

再来看下光峰科技的业绩情况。2021年光峰科技财报显示,公司实现营业收入 24.98 亿元,同比增长 28.19%;实现归属于上市公司股东净利润 2.33 亿元,同比增长 104.98%,整体表现优异。

就整体业务收入构成来看,销售业务是最大的收入来源,其又分为激光光学引擎和激光投影整机两大类业务,营收分别为2.9亿元和17亿元。在投影整机业务中,智能微投营收达到5.7亿元,是整机销售业务中的第一大收入来源;其次为激光电视,营收为5.6亿元;激光商教、激光工程投影机的营收分别为2.9亿元和2.2亿元。

除了销售业务之外,影院放映服务业务的营收为3.6亿元,同比增长109.99%。

在光峰科技的财报中,影院放映业务、激光工程业务和商教业务被视为公司的基本盘,三大业务合计收入为8.7亿元,在2021年的总营收中占35%。《钉科技》注意到,这三大基本盘业务的合计营收,已经低于智能微投和激光电视两大产品合计11.3亿元的营收规模。

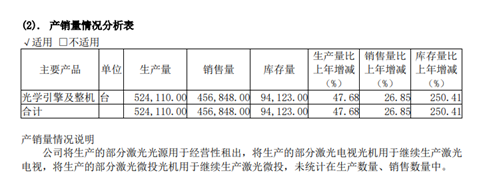

《钉科技》注意到,光学引擎和整机业务的营收在保持两位数增长的同时,其产销量和库存量也都持续升高。财报显示,2021年产量、销量和库存量分别同比增长47.68%、26.85%、250.41%,库存量的提升更为明显。

可以看到,光峰科技目前在C端市场取得了明显的进步,智能微投、激光电视对营收的拉力越来越大,而所谓的基本盘业务则面临各自的问题,比如影院放映业务受到疫情影响波动较大,工程和商教市场的总体规模还不大,随着C端业务的发展其在整体业务中的比重或进一步降低。

在市场竞争方面,光峰科技也有自己的预判,其在财报中表示:激光显示是显示器件行业中蓬勃发展的新领域,众多国际公司、本土企业迅速进入该领域,市场竞争逐步加剧。若公司未来不能在技术、产品、成本、服务等方面维持竞争优势,或竞争对手之间发生兼并收购、整合集中各自的优势资源,或世界顶尖科技公司加大激光显示领域的投入,公司将面临盈利能力和市场份额下滑的风险。

《钉科技》注意到,目前三星、海信等巨头都以及在激光投影市场加大布局力度,激光投影市场竞争格局将在新一轮竞争中实现重构。

综上,光峰科技虽然是B端器件业务起家,但C端终端业务表现出了更大的发展潜力。未来,激光微投业务和核心器件业务双轮驱动发展的格局不会改变,但相对来说C端市场获得更大突破,对光峰科技的价值将更大。(钉科技原创,转载务必注明来源:钉科技网)