导语:在提出“新零售”5年之后,阿里巴巴却出现了GMV季度负增长,市场份额跌破50%,不再垄断。

文:lichengdong1984

来源:东哥解读电商

-4.8%。

经过海豚智库的测算,截止2021年9月30日的2021Q3季度,阿里巴巴GMV同比下滑了4.8%左右。在经济逐渐走出新冠疫情的负面影响之后,阿里季度GMV却是负增长。

一家盈利性质的组织,业绩增长趋缓,乃至负增长,就是最大的矛盾和问题。

相形之下,蚂蚁集团上市叫停,182亿反垄断罚单,女员工侵害事件,雪梨薇娅被封禁……这些曾一度轰动全网,登上热搜反复发酵的负面新闻,看似是屋漏连夜雨的祸不单行,实际上,更像是多米诺骨牌效应:“业务增长趋缓”这第一张阿里由盛而衰的多米诺骨牌的倒下,继而传导到阿里的方方面面,而引发的连锁反应——增长是解决企业一切问题的钥匙,一旦增长趋缓甚至停滞,那么所有曾经不起眼的细节就都变成了问题。

将时钟回拨5年,2016年,马云在云栖大会上提出“新零售”概念,围绕“新零售”,阿里5年来也做了很多改变,包括大力拓展直营业务、线下业务,以及发力直播。

然而,5年后的今天,阿里面临的局面,算得上内忧外患:所谓外患,是针对互联网超级平台的一系列“强化反垄断和防止资本无序扩张”的政策,是线上零售行业增长放缓,还有来势汹汹的竞争对手:拼多多,京东,抖音快手。而阿里核心问题还是自己的“内忧”:商家和用户正在离开阿里,服务商生态有崩塌风险。

本文分为上下两篇,上篇讲业务基本面、行业格局变化,下篇讲政策趋势和阿里组织结构、人事变动,试图深度盘点阿里践行“新零售”5年后的2021年,阿里的功过得失。

► 业务基本面:核心业务增长持续放缓

由财报可知,阿里的营业利润绝大部分,都来自核心电商业务,尤其是淘系电商。淘系电商之外的其他业务,比如被记入核心电商业务的“其他”业务,主要包括高鑫零售、天猫超市、盒马、进口直营和银泰,以及核心电商之外的云计算、文娱、创新业务等,相比之下都是细枝末节。

阿里当下的价值,乃至未来的长期预期价值,并不取决于政策利好利空,也不取决于阿里价值观和组织结构优越性,只取决于:阿里的核心电商业务,能否同时应对其他大型电商平台以及去中心化电商平台,比如京东、拼多多、字节跳动、快手、微信小程序……的挑战;阿里能否留住商家和用户不流失,让收入和利润持续稳健增长。

看2016年至今的年报,2018年至今的季报,和2021阿里Q1、Q2、Q3的财报(为了便于理解,本文会将阿里的财年转换为自然年),业务基本面呈现以下几个趋势:

第一,营收增速持续放缓。剔除高鑫零售,营收增长降到20%以下。

先看年度趋势,营收增长从近60%,下降到截止2021年3月(以下统称2021Q3)的2021财年,也就是2020自然年的40%。

再看季度趋势,阿里季度营收增长从2018年60%左右,下降到2020年至今的30%左右。

再看2021年的表现。

截止2021年3月31日的3个月2021Q1,阿里营收1873.95亿元,同比增长64%。若不考虑合并高鑫零售的影响,收入为人民币1599.52亿元,同比增长40%。利润方面,经营亏损为人民币76.63亿元,主要由于国家市场监督管理总局就中国反垄断法处以罚款人民币182.28亿元,剔除该一次性影响,经营利润为人民币105.65亿元,同比增长48%。经调整 EBITDA为298.98亿元,同比增长18%,经调整EBITA为226.12亿元,同比增长14%。

截止2021年6月30日的3个月的2021Q2,阿里营收2057.40亿元,不及市场预期2093.8亿元,同比增长34%。剔除高鑫零售的并表影响,第二季度营收同比增长为22%。利润方面,2021Q2经调整EBITDA为486.28亿元,同比下降5%;2021Q2经调整EBITA为417.31亿元,同比下降8%。

截止2021年9月30日的3个月的2021Q3,阿里营收人民币2,006.90亿元,同比增长29%。不考虑合并高鑫零售的影响,Q3营收1,804.38亿元,同比增长仅16%至人民币。利润方面,经调整EBITDA为人民币348.40亿元,同比下降 27%,经调整EBITA为人民币280.33亿元,同比下降32%。

2021年连续两个季度,阿里营收增长下降。而从2021Q1到2021Q3,剔除高鑫零售并表影响,阿里营收增长为40%,22%,16%,降到了20%以下。

利润方面,截止2021年9月30日的3个月里,EBITA下降32%。

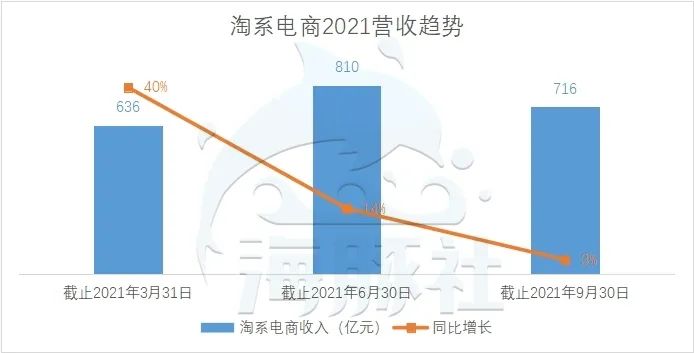

第二,核心业务淘系电商增长低于营收增长,占比持续下降,阿里营收增长靠淘系电商之外的业务拉动。

截止2021年6月30日的2021Q2,客户管理收入(即淘系电商收入)810.02亿元,同比增长14%,占总收入的39%。客户管理收入占收入比例,由去年同期46%下降为39%。

截止2021年9月30日的2021Q3,客户管理收入716.95亿元,同比仅增长3%,客户管理收入占收入比例,由去年同期的45%,下降到36%。

我们认为,阿里之所以把佣金收入和广告收入合并,是在掩饰淘系电商GMV已经开始负增长的事实。

阿里2020财年的货币化率(take rate)是3.5%,2021财年的货币化率是3.8%。经过海豚智库测算,阿里过去两年的货币化率维持在3%~4%,在缓慢提升。

根据阿里财报,截止2020年9月30日的2020三季度,阿里淘系电商客户管理收入是693亿元,按照货币化率3.5%计算,可推算出当季GMV大约是19800亿。而截止2021年9月30日的2021三季度阿里淘系电商客户管理收入717亿元,货币化率有所提升,到了4%,推算出GMV大概在18850亿元,同比下滑4.8%左右。

显然,阿里的核心业务淘系电商早已不能拉动营收增长,反而成了营收增长的拖累。

淘系电商的收入在最近一个季度,同比增长下滑到个位数的3%,在所有业务中增长率倒数第二——阿里的万年烧钱王数字娱乐业务增长为0,才不至于让淘系电商垫底。

而同比增长最高的,是中国零售商业淘系电商之外的“其他”,即阿里的直营业务(主要包括高鑫零售、天猫超市、盒马和进口直营),增长111%,是营收大盘最大的拉动力。

第二,营业成本持续走高,毛利率持续走低

截止2021年3月31日的2021Q1,营业成本为人民币1297.50亿元,占收入比例64%,相较2020年同期为人民币899.60亿元,占收入比例58%。该增长主要由于直营业务占比因合并高鑫零售提高,导致存货成本上升。毛利率为36%,相比去年同期的42%,同比下降。

截止2021年6月30日的2021Q2,阿里营业成本1240.97亿元,同比增长5%,成本占总收入比例为60%。财报称,成本的上涨主要是由于合并高鑫零售带来的存货成本的上涨。由此带来本季度的毛利达816.43亿元,毛利率为40%,相比于去年同期毛利率45%,同比下降。

截至2021年9月30日的2021Q3,阿里营业成本为人民币1297.5亿元,占收入比例64%,而2020年同期,成本为人民币899.60亿元,占收入比例58%。不考虑股权激励费用的影响,营业成本占收入的比例,从截至2020年 9月30日止3个月的54%增加至,截至2021年9月30日3个月的63%。财报仍然解释为:由于直营业务占比因合并高鑫零售提高,从而导致存货成本上升。由此,阿里本季度毛利率仅为36%,同比下降。

以上三个趋势都指向了阿里核心业务,淘系电商增长的疲软。反过来看,如果淘系电商足够强大,阿里营收不至于需要淘系电商之外的非核心业务拉动。其次,淘系电商是流量生意,毛利远高于直营业务,如果淘系电商增长能持续,阿里的毛利率也不至于一降再降。

► 淘系电商为什么增长困难?

阿里核心业务淘系电商何以增长疲软呢?我们用数据拆解,一个个来分析。

淘系电商的营业收入是这个公式:营业收入=GMV*货币化率

进一步拆解:

GMV=VV(Vist View)*转化率*客单价

VV=DAU*用户时长*点击率=内部VV+外部VV

转化率=商品/内容打开率*(购买率+复购率)货币化率=广告货币化率+佣金率

所以,淘系电商要实现收入的持续增长,可以在这地4个地方下功夫:

1、提高VV,即提高流量

2、提高货币化率

3、提高客单价

4、提高转化率

内部VV(下沉市场/内容化/信息流)提高外部VV(淘宝客/网红带货);

提高货币化率(与第一条相仿)。

先说第一条,提高VV,也就是提高流量这件事,现在已经遇到瓶颈,很难突破。

海豚智库创始人李成东在年度演讲提到了,整个电商行业面临拐点的观点:

“2021年,是电商行业20年来,首次迎来月度同比负增长。去年11月的时候线上零售总额同比下滑了4.12%,意味着电商行业来到一个拐点。去年全球电商行业大概有40%的增长,但是国内电商只有个位数增长了。

电商面临拐点的关键原因之一是:流量开发面临天花板。网购用户大概有8.12亿,年增速下滑到3%左右,网购用户基本到头了,各家再想挖掘新流量非常难。市场竞争从增量步入存量。而且下沉市场用户购买力相对比较差。”

以阿里的情况,截止2021年9月30日,阿里巴巴体系的年度活跃消费者12.4亿,9.53亿来自中国,当季新增4100万。实际上,阿里体系已经网罗了国内全部的网购用户,高速增长已经不可能。主攻下沉市场的淘特高速增长,也是因为基数较小。

而众所周知的事实是,阿里作为线上最大交易平台,常年都是“流量吞噬黑洞”——年活用户数字虽美,月活、日活等指标,被微信、抖音等真正的流量平台甩掉数个身位。

内部流量上,阿里的思路是,有效提升用户时长:由买到逛,将淘宝内容化,社区化:扶持淘宝直播、短视频。但是,如今用户时长的增长早已经趋缓;另一方面,阿里扶持淘宝直播的后果,是薇娅、李佳琦头部主播的马太效应加倍,尾大不掉,携流量自重,佣金收的比阿里平台还要高,反过来绑架了淘宝平台和商家,当然这又是另一话题,在这里不展开了。

其次,外部流量上,阿里一贯鼓励商家去外面获取流量,淘宝客是有偿导流的最重要工具。可是,现在淘宝客生态几近于崩塌。据海豚智库了解,淘宝客2021年大概是8000亿市场,而过去的一年,至少5个头部淘宝客商家,业务量萎缩了一半,无利可图,不愿意再投入。

关于线下流量,阿里2016年提出的“新零售”,随后投资并购了一系列线下业态比如银泰、高鑫零售;并对生鲜电商、社区团购等业务大力投入。这个事情的效果和影响如何,留到后面我们再分析。

第二条,提高货币化率并非明智之举。经过海豚智库测算,过去几年淘系电商的货币化率有小幅度提升,但是大幅提升的可能性很低。原因在于:

当商家支付给淘系的各种费用越来越贵,商家ROI越来越低,商家就不得不出走。而当下,流量充沛,能做生意的平台不止阿里一家:日活用户超过6亿的抖音,超过3亿的快手,都在阿里卧榻之侧,虎视眈眈。人流在哪里,商家的预算和资源就跟到哪里,目前商家预算投在阿里不划算,都在往抖音、快手迁移。

竞争对手虎视眈眈,商家已经减少阿里的预算,阿里还要提高货币化率,只会让商家加速流失,自毁长城。

第三条,提高客单价,这是阿里自推出淘宝商城,即如今的天猫开始,就一直在做的事情。

从PC互联网到移动互联网,不同于拼多多起于“消费降级”,阿里系除了主攻下沉市场的淘特,淘宝和天猫一直在押注“消费升级”。阿里的具体操作就是:将流量导向客单价更高的天猫。阿里一向扶持头部品牌的天猫旗舰店,鼓励甚至独占新品、爆款在天猫独家首发,为此不惜“二选一”。淘系电商的流量分配规则是:品牌授权的天猫旗舰店高于一般的天猫店,然后才轮到淘宝的企业C店,个人C店。

我们认为,在电商平台争夺商家预算的内卷中,阿里对消费升级定位的坚持,仍然算是一个正确的决定。从2021年至今,海豚智库分析师接触的服饰、家居、消费品品牌商们多数认为,旗舰店还是要开在天猫,天猫依然是展示品牌调性,获得稳定销售额的主要阵地。

而海豚智库也认为,中国消费市场日后的趋势一定是消费升级。海豚智库看到的数据是:高端白酒过去5年年复合增长率达到20%,化妆品零售中,高端化妆品收入占比持续提升至63%;高端汽车销售量自2015年以来的占比也稳步提升至17%左右,并且预计汽车消费升级情况将延续。随着中国经济的持续增长,中产以上的消费会持续提升。

然而,从结果来看,阿里押注“消费升级”,流量扶持了头部品牌,就牺牲了中小商家,白牌商家。当天猫流量的源头淘宝的商家、流量都在不断减少的时候,天猫的流量又如何持续增长呢?

第四条,提高下单转化率。阿里一直在调整淘宝的流量分配机制,扶持推荐页的信息流展示,优化算法,力求做到精准推送;同时鼓励商家运营自己的粉丝群,提高复购率。但是,这两方面,抖音和快手两个竞争对手都比阿里做得更好。

在以上四个方面,阿里都遇到了增长困境和竞争对手的挑战,用户和商家都在离开阿里,其增长怎么可能不困难呢。

► 新零售5年祭:阿里市场份额跌破50%

实际上,作为一个自己不碰货的电商平台,既要让消费者满意,又要让商家有利可图,自己作为平台才能持续收租。而淘系电商的主要运营指标就存在天然矛盾,不可能同时高速增长。提出新零售概念5年之后,当下的阿里,已经陷入了左右手互搏的境地:

再举个例子,阿里要提升客单价,坚持消费升级,扶持头部品牌,也希望个人淘宝C店转变为企业淘宝C店,再去天猫开B店。阿里将流量导入到天猫旗舰店,让用户养成了在阿里买品牌、买品牌首发爆款的习惯。这个操作的直接后果,就是淘宝个人C店,以及天猫级别较低的B店商家,这些相对的弱势群体商家的流量就面临枯竭。而这就是2016年阿里提出新零售以来,商家的第一波出走潮。这波商家的出走,直接推动了拼多多崛起为中国电商平台的又一级。

阿里一直知道这个问题,不愿意失去淘宝C店及较低等级天猫B店商家,毕竟这些商家的存在,极大丰富淘系的SKU,提升用户“逛”的体验,对流量和用户使用市场有直接影响。所以,阿里通过“千人千面”等推荐算法信息流,店铺粉丝机制,为这些弱势商家对接流量。

在2020年疫情之前,和阿里争夺这部分商家的主要竞争对手就是拼多多。阿里的千人前千面算法信息流等机制提升用户时长,结合其十几年链接商家和消费者的经验,以及相对完善的金融、物流、售后服务体系,完善的履约能力,还是留住了大部分商家和用户,保住了其核心品类服饰家居、美妆的阵地。

彼时,拼多多凭借微信流量池+阿里出走的商家,提供的白牌性价比商品立足,但是,拼多多SKU不足,履约能力较弱、平台调性偏低价,品牌不愿意入驻等等缺陷,一直没能很好的解决。加之拼多多深耕农产品,还是也没能动摇阿里核心品类。双方在流量、商家争夺上,逐渐达成了胶着、博弈的平衡。

与此同时,阿里择全面进军线下,投资并购了银泰、高鑫零售等实体零售公司,还对生鲜电商、社区团购等线上线下结合,以供应链能力为核心竞争力的业务重金下注。阿里这么做的战略意图之一,是解决淘系缺流量的问题,收割线下流量,以及,提高触达用户的频次,提高用户时长和粘性;同时提高营收。但是,最终结果,阿里营收是提高了,但是成本也提高了,拖低了利润——这又是一个左右手互搏。

阿里这么做的考虑,是认定淘系电商江湖地位已经稳住,一个拼多多也没能真正改变格局,线下才是阿里未来的星辰大海。

当阿里在线下攻城略地,做线下业务、自营业务做得不亦乐乎的时候,真正动摇阿里核心的短品类的短视频平台,直播电商悄悄崛起了。

短视频在2019年,一跃而成为中国互联网的流量霸主。公开数据显示,从2019Q3开始,用户使用即时通讯类app的时长百分比,连续5个季度下滑,而短视频的使用时长百分比连续5个季度上升。

在2020年Q2,短视频的使用时长百分比,第一次超越了即时通讯,成为中国互联网top1,更是将阿里等购物平台的使用时长远远甩开。

短视频使用时长,现在依然还在持续增长趋势中。当互联网整体流量大盘增长趋缓,短视频的增长,就是从其他应用那里抢到了用户的注意力和时间,就是对其他内容的强势替代。

短视频top2平台之一的快手身上,就体现了这个趋势。具体到2021Q3季度,快手日活用户(DAU)达到3.20亿,月活用户(MAU)达到5.73亿,同比增长19.5%,为2020年二季度以来最大季度净增。快手日活用户的日均使用时长达到119分钟,同比增长35.0%,日均流量同比增长近60%。

海豚智库认为,直播电商机会不在淘宝、京东、拼多多这些电商交易平台上,这些平台的直播是提高平台用户时长的工具。直播和内容、注意力直接相关,直播电商的机会,一定会在新崛起的短视频平台上。他们占据了最多的用户时间,同时,直播电商也有完全不同于货架电商的全新成交模型。

事实也证明了海豚智库的观点。2020年以来,直播电商在疫情催化下,爆发式增长。2020年,传闻中抖音电商GMV超过5000亿,比2019年增长3倍多;根据快手财报,2020年快手电商GMV为3812亿元,较2019年的596亿元,同比增长达到惊人的539.5%。而到了2021年,抖音电商GMV8000亿,快手电商GMV6800亿。

根据易观分析发布的《电商行业洞察2021H1》,2018年到2020年,我国的直播电商交易规模从1400亿增至1.06万亿,年增速分别为183%、161%。报告预计,2021年直播电商的交易规模将达到1.92万亿元,这一数字在2022年或将达到2.76万亿元。

有趣的是,直播电商的核心品类就是服饰家居、消费品,和阿里是直接竞争的关系。根据飞瓜的数据,在抖音成交额较高的是服装、美妆、珠宝文玩、家具用品这些品类,占比超过了60%。

而且,抖音和快手两家的成交模型,正好对应淘系电商提高转化率的两条路径:千人千面推荐信息流&店铺私域粉丝,可以说直接进攻着淘系的腹地。

抖音日活超过6亿,大数据挖掘海量用户的兴趣,直接推荐商品,达成转化。从成交的维度看,抖音的模型,是品牌+公域,有很高的转化率。抖音天生适合和品牌合作。

据海豚智库观察,在阿里的核心品类女装,2021年10月阿里女装过亿的店铺有十家,抖音有十五家,过千万的女装店铺阿里有500家,抖音则有600家。趋势很明显。

快手的模型,是内容+私域。主播以真实人设和粉丝建立信任,以极致性价比的产业带白牌为基础货品,在2021年Q3已经做出了70%的高复购。

当流量大盘不再增长,电商渗透率增长放缓,线上零售总额亦个位数增长,行业现在已经进入零和博弈,抖音快手的增量,就是阿里失去的——当抖音和快手高速增长,阿里的季度GMV已经是负增长。所以,海豚社创始人李成东这样评价阿里过去这些年的和竞争对手之间的关系:“阿里打了7年京东,2年拼多多,现在抄底的是抖音。”

总之,从海豚智库整理的2021年《中国零售电商TOP100排行榜》数据来看,阿里的电商份额将首次低于50%。

► 写在结尾

2016年至今,中国电商行业格局,从阿里“拿着望远镜都找不到的对手的”的绝对强势垄断,转变到群雄割据的局面。

阿里巴巴的GMV、营收、核心业务增长放缓,靠并购的线下业务拉动营收增长,直播电商被抖音快手抄底,丧失电商行业的垄断地位,也被认为是其股价在2021年下跌近50%的原因。

阿里的2021年组织结构、人事变动,反垄断政策之后的改变,我们留到下篇再讲。