众安在线(6060.HK)一纸扭亏为盈的超预期年报,意味着公司互联网保险业务已经进入利润贡献期,使大面积亏损的互联网保险行业又重新提振起了发展的信心,对行业具有里程碑意义。

作为保险业的“新物种”,首次闯进财险行业TOP10,并排名第9的众安在线,毫无悬念的“蝉联”互联网财险市场份额第1的王座。

从其2020年的财务数据上,我们能看到“保险科技第一股”的旺盛生命力:年度营收达184.93亿元人民币,归母净利润5.54亿元,双创新高。同时,公司综合成本率大幅改善至102.5%。

放置在行业大背景中,能更加清晰的看出众安在线正在跃升的趋势。2020年,众安服务5.2亿用户,总保单超79亿张,保险保费收入同比增加14.2%至167.1亿。

根据银保监会披露的数据显示,2020年国内保险行业保费收入4.5万亿元,同比增长6.1%。年轻的众安在线保费增速显然远高于行业均值,并且这种势头还在继续强化。

3月15日的公司公告中,众安在线于今年前两月的保费收入同比劲增20.66%,达30.95亿元。这或可视作疫情下出现的互联网保险消费态势正在长效的影响市场。

也因此,在今年头两个月,众安在线股价噌噌上涨,市值一度冲至1147亿港元,超越了诸多老牌保险公司的港股市值。二级市场也间接印证了互联网保险商业模式的成功。

当然观察众安,我们还需要看到其内生性发展的特别之处。比如从一开始就扎实推进的生态战略和不断累积的技术投入,才使得公司有足够的底气能从残酷的竞争环境中,作为后发者抬升位次。

硬核的增长引擎

正确的选择,往往意味着成功的一半。

关于众安在线的成长性可以做多维分析研判,但根本还在于其业务发展的状态。无疑,在健康险赛道上的发力,是其战略方向上最为关键的选择。

2020年众安在线之所以能扭亏为盈,总保费增速高于行业均值,健康险业务超行业增速两倍的强劲增长,自然功不可没。年度报告期内,众安在线健康险保费收入达64.26亿元,占比总保费收入的38.5%。

事实上,选择健康险作为业务增长引擎,对于诞生时间并不长的众安在线是非常明智的市场拓展策略。

从整个国内保险市场数据看,起步晚、初始规模小的健康险是增长最快的细分市场。按照银保监会公布的数据:2011年至2019年,国内商业健康险市场保费收入从692亿元增长到了7066亿元,年复合增长率达34%。

与之形成反差的是,2019年健康险原保费收入也不过占保险行业总保费的17%,健康险仍然有着巨大的市场想象空间。

从需求端来看,2019年国内商业健康险赔付支出为2351亿元,占比全国卫生总费用仅3.6%,远不及个人卫生支出(1.85万亿元)占比总费用的28.4%。远未发挥商业健康险对于社会医疗保险未能覆盖部分的补充价值。

2020年又成为健康险的一个关键节点。新冠疫情刺激公众端对于健康险的需求激增,以及政府在医疗支付端所推动的改革,都让这个赛道再度升温。

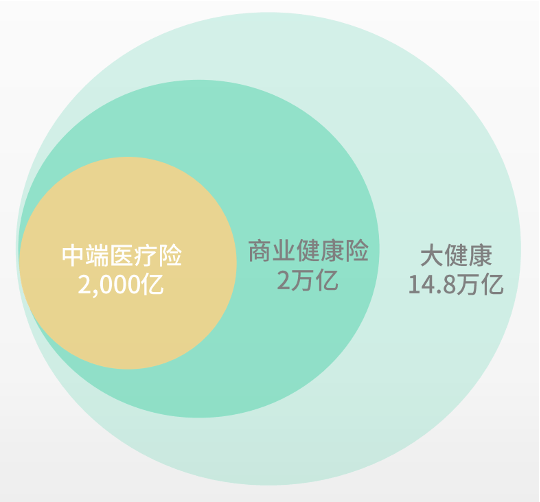

| 2025市场规模预测(单位人民币),数据出自沙利文咨询报告以及艾瑞《中国百万医疗险行业发展白皮书》

天时地利,还有人和。健康险在线上渠道的天然适应性也给互联网保险为铭牌的众安在线带来极大的想象空间。

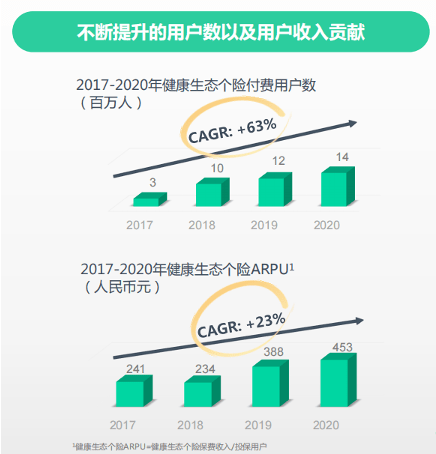

经过多年精细化打磨,众安通过健康价值链的纵深拓展,生态闭环的深化建设成效显著。如数据所显示,2020年众安健康生态实现了37%的增长,而从2017-2020年,众安的健康生态付费用户数实现了63%的复合增长率,人均保费收入贡献也实现了23%的复合增长。

根据中国保险业协会相关报告显示,同比线下渠道19.4%的年均增长,2016至2019年商业健康险在线上渠道的保费年复合增长率高达94.6%。不难预见,随着客群结构的变化,未来商业健康险市场很可能会以线上渠道为主流。

别忘了,不只是健康险,在整个保险业中互联网保险的渗透率至今依然较低。留给众安等互联网保险公司的春光大把!

生态的长周期价值

有巨大市场潜力也意味着未来的竞争会很激烈,把握住机会之后,企业还得抢筑“护城河”。

实际上,在健康险领域自2018年左右,随着一批保险巨头企业携“重疾险”和“百万医疗险”加入竞争,市场已经进入到了价格竞争的热战阶段。

而纵观市场,健康险产品设计的关键是在于对用户健康管理和全流程服务的客户体验把控。这与传统财险、寿险产品设计的底层逻辑大相径庭。

甚至有行业人士认为,健康险不应该划作金融产品,而应当归于医疗服务产品。因为一个核心的问题在于保险公司没办法管理好后端的医疗服务机构。说到底,就是从医疗到健康的服务链条太长。

如果不是深度介入医疗服务和健康管理领域,积累优质服务资源,保险公司其实是很难在健康险领域建立自身的竞争优势的。

众安的做法则是通过建立融合保险保障与医疗服务的大健康生态来深挖“护城河”。

2019年取得在取得互联网医院的牌照后,众安互联网医院通过自有资源及超过100家的外部合作医疗服务机构资源,组织起一支2000+、平均五年以上经验的医生团队为用户提供包括在线问诊、处方开药、送药上门、健康管理等医疗服务。

在保险保障端,众安在线则是推出尊享e生2020版、尊享e生门急诊版以及多次赔付版重疾险产品,以此形成覆盖较为完整的健康险产品矩阵。此外,众安还与共保方合作在国内六城落地惠民保的普惠项目。

深度融合众安在线与医疗两端的暖哇科技,通过数字化技术击穿医疗信息壁垒,一面提升用户理赔体验,一面为保险公司提供健康险产品定制、核保风控等相关服务。

由此,众安在线借助于以健康险为支付端的优势,连接起众安互联网医院、暖哇科技等布局形成生态闭环,基于互联网的轻资产模式将保险保障与线上医疗深度融合,从低频保障走向高频服务,充分满足用户在不同健康状态下所需的各项医疗服务需求,用户体验和客群粘性进一步增强。

2020年,众安在线乘风起势的对健康生态再度战略升级,众安互联网医院亦推出了核心产品——连接900家三甲医院的“医管家”,进一步完善了“医+药+保”的服务闭环。这其中一个重要的内容就是从低频医疗服务向高频健康管理的切换。

正是这“一砖一瓦”的搭建,才使得2390万众安健康生态用户的长周期价值得以凸显,也让健康险成为众安最为倚重的业务板块,并以引领行业增长的姿态发展。

更为值得关注的是,众安在线以健康险为切入口,从2000亿的百万医疗险市场,解锁了14.8万亿大健康行业的机会。

在存量中找增量

“得用户者,得未来!”

当前商业保险市场最重要的特征就是从增量竞争向存量竞争的转移。这为互联网保险等创新型保险公司带来存在与发展的重要契机,而作为后入局者的众安,在存量市场中寻找增量是其天命。

从整个2020年的市场表达看,众安一个重要的变化就是加强向用户输出价值,重心从运营产品落到了运营用户上。

一方面是自有平台“流量池”的建设,通过新场景的抢占来转化私域流量,以此补足直营平台的流量短板。众安抖音快手等粉丝量已成为业内第一,App月活亦数倍增长;另一方面邀请张国立作首席体验官,与抖音合作春晚活动,斩获150亿次曝光,打开了品牌国民度。

而在用户运营方面,众安推出自主研发的,拥有超2000个用户标签的智能营销系统,帮助生态伙伴降低了30%的获客成本,投放效率与运营效率则分别提升50%、80%。

更为关键的是,众安以用户为中心进行的一系列创新。

比如,众安在线在大健康生态中的核心产品“尊享e生”,经历了五年19次的迭代,从标准体到慢病体,一步步覆盖更多适用人群和家庭。这其中,大数据技术与智能算法是其产品迭代的关键性支撑。

“保险+科技”是众安一直“置顶”的发展思路。而就实际结果看,智能算法引导下,全场景平台用户留存率提升了19%,助力保费提升了122%。在自有平台,用户的加购率达16.6%,有明显提升,尤其是尊享系列用户的续保率和ARPU值均超过非自有平台。

2017-2020年众安健康生态个险付费用户数大幅增长,个险ARPU值亦持续增长。

2020年的扭亏为盈,在很大程度上要归功于数字化驱动下众安在产品升级迭代和用户精细化运营方面取得的成效,最为直观的变化就是不断提升的用户数量与用户收入贡献。

不仅是在健康生态,于生活消费生态(众安目前保费占比第二大,2020年保费贡献63亿元,同比增长25.2%),通过数字化技术精准的用户洞察,为用户提供个性化、定制化的产品服务也是本季年报的两点之一。

比如,手机碎屏险、宠物险等创新业务收入占比从2019年的4%,提升到了2020年的16%。尤其是利用支付宝鼻纹识别技术的宠物险,其产品100%的实现在线投保理赔,并与全国7000+宠物医院合作,切中了用户需求痛点。

“从个人到全家庭、从普通人群到特定人群,众安不断挖掘用户深层次的保障需求,并通过全场景的渗透和生态融合,为用户创造更多价值。”

正如众安保险CEO姜兴所言,追求用户价值的持续提升正是众安在存量市场挖掘增量的创新意义所在,“这既让我们坚定地看好互联网保险的市场空间;又同时意识到用户深耕、和围绕用户需求的业态创新,才是核心竞争力。”

结语

资本市场一直以来对于众安在线的估值有不同的判断,这恰是互联网保险类的新物种公司所要经历和承受的考验之一。但从2018年中众安在线股价触底回升后,公司也不断通过市场教育与实际增长数据,为其估值不断正名。

近期登陆纽交所的美国互联网健康险领域的独角兽公司Oscar Health,也因构建健康生态以及Alphabet、中国平安等知名机构为其股东而备受资本市场关注,公司市值一度达440亿元人民币。相比众安在线,Oscar Health的保费收入(108亿元人民币)、盈利能力(净亏损26亿元人民币)要逊色很多,但按照市销率估值法Oscar Health的14倍PS却比众安4倍PS高出许多。

我们并不是通过本文来讨论其资本市场估值的问题,只是间接取材以佐证公众端对于保险行业创新发展的真实态度。无论如何,为公众提供具有保障性的保险和理赔体验,才是众安这样互联网保险公司最应当研习精进的方向。