在金融领域一直采用"隐身"打法的美团,旗下支付业务钱袋宝却又被中国人民银行盯上了!

钱袋宝收到了中国人民银行支行开具的26万元罚单,这是否透露出美团做不好金融业务呢?

又为何做不好?是有什么困境与阻力吗?未来金融野心又往何处施展呢?

钱袋宝又被罚款,美团坎坷金融梦

前不久,美团旗下钱袋宝又双叒叕被罚款了!

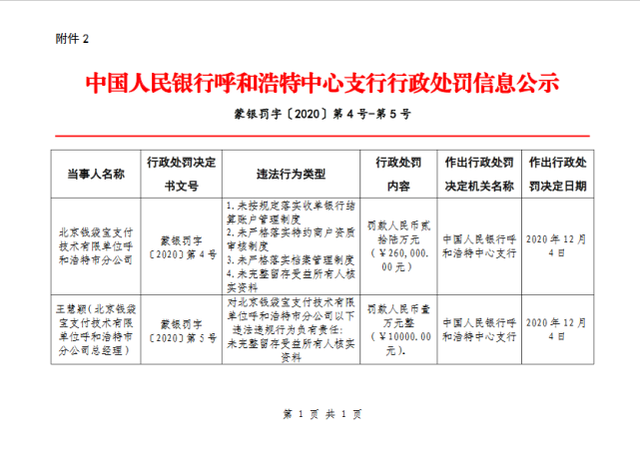

据报道,钱袋宝因未按规定落实收单银行结算账户管理制度、未严格落实特约商户资质审核制度等4项问题,被中国人民银行地方支行进行行政处罚,罚款26万元。

值得注意的是,自2016年美团收购钱袋宝公司以来,钱袋宝几乎成为了"被罚钉子户"。据观察,2016年至2020年,钱袋宝分别遭到了央行、中国人民银行及北京工商行政管理等银行开出的罚单,罚款金额大多在10万元之间。

为何美团钱袋宝屡次遭罚?

其一,美团在支付领域的布局操之过急。从美团尚未取得钱袋宝支付牌照前就可看出,其当时常因"无牌经营"、"代收代付违规"等违法行为被相关部门与用户警告、投诉。

其二,在获得支付牌照后,美团依旧难改"心急吃热豆腐"的坏毛病。

多次罚款后美团都未改掉违反相关法规的老毛病,一方面透露出其想尽早完善支付领域的布局;另一方面则表现出美团的不专业,该领域本就有很高的门槛、除开法律的约束,也需取得用户信任感。但在美团成为银行罚单常客的同时,这就代表着其失去了用户信任感了。

但是,钱袋宝又意味着美团进军金融业上的通行证,这张通行证的"失效"同样意味着美团金融业进程并非顺利。

早在2015年,王兴就宣布美团将要打造千亿资产规模金融事业的野心,距离现在五年之久美团金融业务还是处于"隐身"状态,从美团财报中将金融业务合并至其他服务和销售板块中就可看出。

财报数据显示,2014年至2019年,其他服务和销售板块(金融业务)营收分别为2.9亿、12亿、88亿、161亿;在总营收中的占比分别为2.25%、3.59%、13.53%、16.57%。

(制图:松果财经)

虽然美团金融业务营收与占比正逐步走高,但离王兴提出的千亿资产规模还相差甚远。加上支付业务上钱袋宝屡遭罚款及其他金融业务口碑不佳等,可见美团实现金融梦依旧坎坷。

那么,美团已花费了五年心血为何还是做不好金融呢?是有何困境与阻力吗?又为何执意要做金融呢?

美团做不好金融?

自王兴2015年宣布进军金融业以来,美团就通过并购等方式先后拿下了支付、小贷和保险等多张牌照,算是具备了实现金融野心的"底牌"了,但想要成功达到千亿规模的目标,还任重而道远。

首先,巨头环伺且市场格局稳定下,美团已经失去抢占先机优势,支付、借贷两大金融业务都难做。

美团金融领域布局主攻的是支付与借贷两业务板块。但是,支付与借贷两领域都有阿里、京东与腾讯等巨头作为拦路虎;其中支付领域上有支付宝与微信支付拦在前头,借贷领域上同样也有蚂蚁金服与京东数科,美团入局较晚且在格局稳定形势下是难以分得一杯羹的。

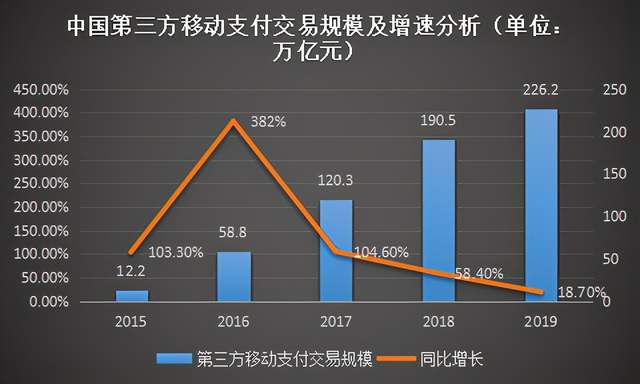

另外,在支付交易规模增量放缓之际,作为后来者的美团也难翻出"浪花"。据iResearch数据,2018年至2019年,第三方移动支付的交易规模分别为190.5万亿元、226.2万亿元;增速分别为,54.8%、18.7%。

(制图:松果财经)

其次,美团金融属性较弱与消费者习惯、体验等问题导致其难做金融业务。

虽然美团收割了多张金融牌照,并通过外卖主营业务积累了庞大用户群体,但美团本身是缺乏做金融的基因。况且加上消费者习惯于用别家支付产品的当下,美团也难开发支付产品。

另外,过急的开展金融业务也让美团成黑猫等投诉平台的常客。据黑猫投诉平台数据显示,仅关于"美团金卡"投诉就达88条,其中投诉内容包括"强行放贷","收取高额服务费用"以及"恐吓催收"等。

另据聚投诉数据显示,美团金融的投诉量已经达到5946件,解决量为1206件,解决率只有两成。

最后,摆在美团金融梦面前还有一道难题。由于互联网金融监管越来越严,今年蚂蚁金服上市进程也因此受阻,同样也为美团实现金融梦增添了一份阻力。

综上所述,美团做金融还面临市场竞争激烈与自身技术弊端等多道难关,而其为何执意要布局金融业务呢?未来又会驶向何方呢?

不会放弃金融梦想,美团金融未来将驶向何方?

虽然美团实现金融梦依旧坎坷,但这并不代表其会放弃金融梦想。

对于美团来说,打造生态闭环需要金融业务,支付业务也需要,这为得是资金流与流量闭环。

在互联网人口红利见顶之际,外卖竞争模式已从补贴抢流量转变为服务、品质驱动用户转化率模式。而美团为活跃平台上用户及增强粘性,除开以服务品质留下用户外,更需要的是完善支付业务通道闭环,防止消费者通过支付方式流动到别家平台。

另外,在与饿了么大战中,美团也必须把握自己的支付通道,避免对手掌握自身太多交易数据。而腾讯又作为美团的靠山,在阿里与腾讯竞争日益激烈之际,美团也不得不加入战局。

可见,金融已成美团不得不布局的一项业务板块。

再据清华大学发布《2019中国消费信贷市场研究》显示,我国消费金融市场规模有望在2019-2023年实现翻番,预计2024年市场规模将接近3万亿元。

在这片万亿消费金融蓝海中,美团一方面为了自身发展,另一方面为争夺消费金融市场也势必全力出击。那么,在金融业务发展并非顺利的当下,美团金融未来会怎么走?

从王兴曾提出的战略理念可看出,他曾提出了"互联网下半场"理论,认为互联网行业未来的发展将从过去C端的用户增长驱动转变为B端的产业链效率提升。

按照美团发展金融业务逻辑来看,其是想以金融业务作为立足点,以打通支付、借贷等多项业务,实现"场景+金融"的生态圈。

目前而言,美团建立了以"吃"为核心的超级平台,其在满足用户吃需求下逐步拓展至多种本地生活服务,例如旅游、出行等,"场景"则是美团服务的各个领域。而"金融"则是将美团流量与渠道等优势结合金融机构的资金、风控等能力,以此发展新的金融生态。

在金融业上,美团布局了支付与借贷这两方面业务,支付包括月付、联名信用卡等业务,借贷包括生意贷、美团生活费-借钱为主的小额借贷业务。

这两方面又都覆盖了B端与C端用户,在"场景+金融"生态搭建顺利下,就会形成由对消费者、商家服务扩展至对二者供应链上的闭环,以此源源不断地反哺平台自身。

但这是发展顺利前提下,美团金融业务产品体验感不好、投诉不断下,又该如何走好下一步呢?

笔者认为,每个做互联网金融的公司第一目的都是为了谋求利益或补足生态,而要做好金融,还得切身考虑自身弊端与优势。

在美团在已失去先发优势及技术前提下,接下来更该注重用户金融产品的体验感,也就是优化产品服务,先服务好C端,再服务好B端。

另外,互联网金融变现逻辑也无非是场景、数据及流量。美团是具备流量优势,但与阿里、腾讯对比还差很大一截,况且光有流量也不行,场景融合也是关键。所以,可预见的是美团金融业务未来发展还仍有很长一段路要走。

本文作者:叶小安

文章来源:松果财经,转载请注明版权