产业作者|铭瑄

编辑|谭松

来源|一鸣网

进入下半场,智能手机市场的变化愈发微妙起来,频繁的新机发布会没有了,声量也降低了。在上半场惨烈的厮杀过后,当下看上去较为稳固的格局下,各玩家们显得异常乏力,而在华米OV阵营中,OPPO似乎是最被动的哪一家。

进入2020年以来,声量大跌的OPPO除了新产品相继遇冷后,频繁调整成为这家营销见长的公司今年以来的关键词。

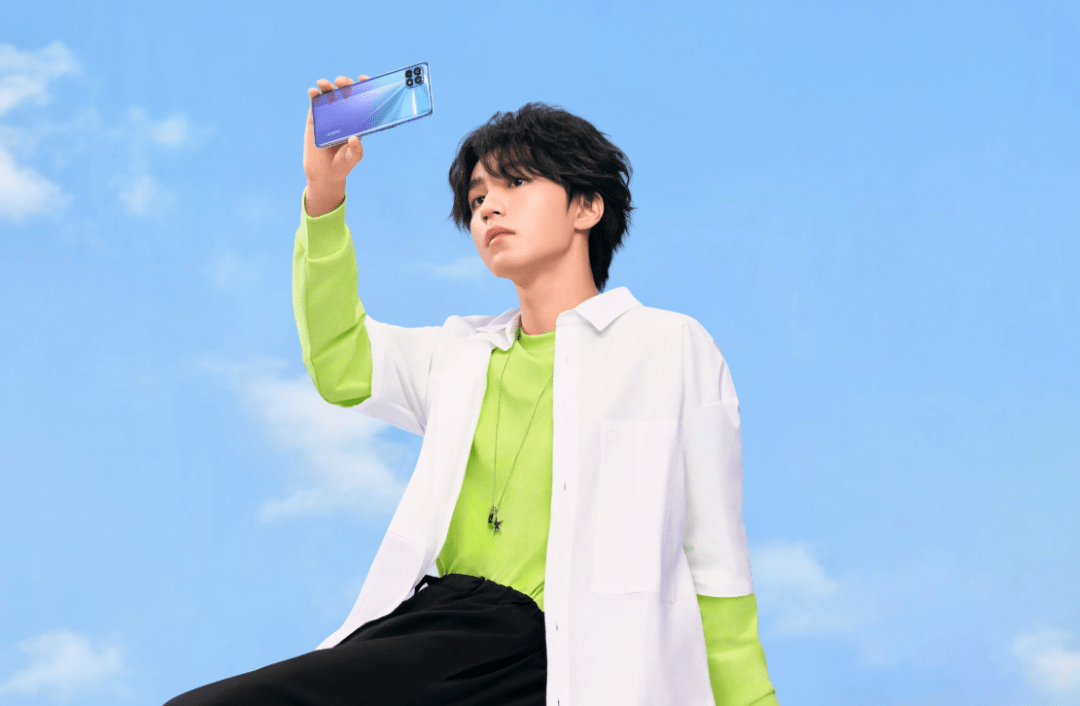

一是时隔七年,一加创始人刘作虎宣布回归OPPO,担任欧加高级副总裁一职,主要负责欧加旗下产品规划与体验;二是有消息称,推出不足一年,主打性价比的产品线OPPO Ace系列已在数月前被砍,或将由子品牌realme继承。

刘作虎的回归,产品线的调整背后我们也不难看出,在下半场竞争中愈发被动的OPPO试图通过兵合一处的策略,以来寻找更加精准的产品线定位,降低内部消耗,收缩成本.

可以预见的是,随着刘作虎的回归,产品线的调整将会是OPPO长期的战略;当然,更为重要的是这样的策略能帮日趋掉队的OPPO解围吗?

从拆到合

在过去两年,智能手机市场就已经迈入了红海竞争,为了获取更强的竞争力,华米OV等二梯队品牌纷纷祭出了丰富的产品线及子品牌战略,试图通过品牌、产品线差异化来覆盖更多精准细分的目标群体。

而OPPO则是其中代表,从子品牌一加、realme到各自品牌产品线,可谓多线作战。

但事实证明,这样的策略所诞生的效果是阶段性的,且副作用明显。

一方面,随着智能手机行业上游创新的放缓,无论是细分的产品线,还是子品牌均难在营销之外体现出差异化,方向逐渐模糊,以至于在声势浩大的发布会之后,至于产品也随着消声;

另一方面,随着智能手机消费的逐渐透明化,以往堆积参数、对参数大写特写的方式也已经很难在勾起消费欲望,反而增加了各项成本支出,副作用也开始显现。

各种因素叠加不仅使得手机品牌竞争力逐渐减弱,更为关键的是,子品牌、雷同的产品线反而增加了企业内部的消耗,库存问题也日益突出。从这个角度我们也不难理解OPPO从“拆到合”背后的困境。

事实上,早在此前,已从OPPO离职的沈义人就承认过,OPPO手机产品线过于复杂,没有一个清晰的定位,才导致OPPO近两年的发展如此困难。而这样的问题,不止于OPPO本身,一加与realme同样有之。

一加与realme这两个品牌均是OPPO布局海外业务的两条产品线,但随着海外市场竞争的日趋激烈,这两大品牌也很快触及到了增长的天花板,所以也将目光锁定国内市场。

但一加与realme在国内市场又与OPPO自身业务雷同,在这种矛盾背景下,OPPO、一加与realme整合调整也是不得已为之。从刘作虎负责欧加产品规划与体验我们可以窥知一二。

但要真正以“合”来提升竞争力不仅不易,且如何权衡矛盾,也是OPPO的燃眉之急,

OPPO Ace系列的被砍或许也是刘作虎回归后的第一把火,但为何OPPO成为华米OV阵营中第一个大刀阔斧改革的,我们要从OPPO的焦虑来看。

OPPO的焦虑

进入5G时代后,OPPO掉队迹象明显,除了迟到的5G布局,在整体销量上,OPPO也愈发乏力。

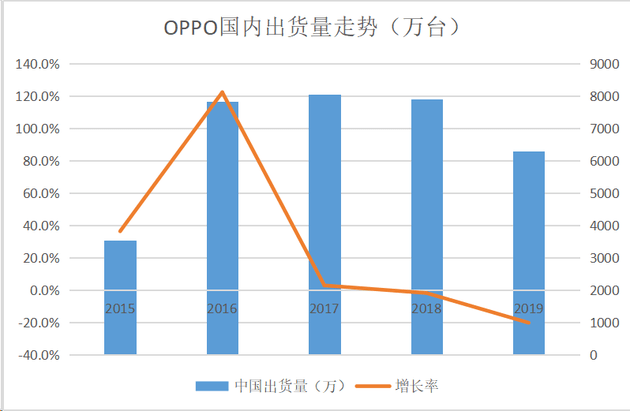

据IDC数据,第一季度长期排名第五的oppo跌至others系列,根据canaalys发布的2019年手机出货报告,虽然oppo在国内市场份额排名第二,但出货量下降幅度高达17%,最终市场份额仅为17.8%;

另据极光大数据发布的数据显示,2020年第1季度,国内最畅销的5G手机TOP 10榜单上没有任何一款OPPO的机型。

当然,值得注意的是,在618年中大促中,OPPO也在天猫、京东及苏宁的各大手机榜单中失声了。京东618手机排行榜,单品前十榜单无OPPO产品踪影,在苏宁悟空榜加购手机单品榜OPPO也未有任何产品上榜前十,在天猫618手机品牌榜,OPPO也仅居第6。

而在2020年第二季度,据Gartner数据,OPPO市场占有率为8%,虽然有所提升,但已无昔日荣光。当然,更为关键的是,这一增长主要得益于华为手机在海外市场遇挫以及海外市场的增长。

在国内市场,2018年和2019年,OPPO出货量已经连续两年同比下滑,而在今年前两季度,这一态势还在持续。

根据IDC数据,2020年第二季度,OPPO在全球和中国市场的出货量均出现两位数的同比下滑。而Gartner报告同样显示,第二季度OPPO的出货量下滑15.9%,数据显示,OPPO上半年全球出货量4660万,其中中国地区达到2590万,

显然,对于OPPO来说,这场翻身仗才刚刚开始。

不过,据媒体报道,OPPO副总裁、中国区总裁刘波发出一封给中国区伙伴的信件显示,OPPO调升今年销售目标,下半年整体手机销售量预估将提升1亿。其中中国区下半年销售量将提升30%以上,这一目标显然并不轻松。

一方面从产品角度来看,目前无论是性价比路线,亦或是冲击高端市场,OPPO都显得力不从心,这也意味着OPPO目前核心依然锁定中端市场,产品线的进一步调整,无疑进一步削弱了用户群覆盖能力;

另一方面,从市场竞争角度来看,这样的调整更像是被动之举,但对OPPO来说,降低内耗,显然更为重要。

掉队迹象明显

显然,当下智能手机市场的竞争语境变了,堆积参数、强营销以及铺设渠道网已经很难建立起下半场竞争的护城河了。

除了技术与创新权重的上升,多屏互动、以及依托IoT的生态内容服务成为下半场竞争的关键能力,但对于当下的OPPO来说,似乎有些尴尬,虽有布局,但无效果。

OPPO曾经的崛起,得益于出众的广告营销,叠加下沉市场渠道网布局的服务属性,一方面通过疯狂的广告轰炸锁定目标消费群,另一方面,通过渠道优势,附加运营商、入网等服务优势,快速在下沉市场崛起。

但当下,随着渗透率的日益提升与智能手机消费品属性的增强,这样的策略已经逐渐失效了,这也是OPPO这几年来增长乏力的内在逻辑。

回归到当下的竞争语境,在国内市场,无论是华为,亦或是小米都已经在过去几年里实现了以手机业务为起点的生态化布局,包括电脑、电视等多终端、多屏的生态,且在内容层面下重注,与此同时,小米与华为的IoT业务布局也渐有起色。

在这样的格局下,也意味着未来的智能手机业务模式,不再是手机销售这么简单,更多的意味着手机销售只是业务模式的开启,而OPPO在这样的竞争语境中显然已经掉队了。

而当下无论是产品线,亦或是人员的密集调整,也让我们从侧面感受到了OPPO的竞争压力。

早在去年,陈明永提到将在未来三年科技研发上投入500亿,进军人工智能、loT等领域。

今年2月提出的马里亚纳芯片计划,今年3月,更是挖来了前小鹏汽车首席科学家郭彦东。最近又有消息称,oppo挖角华为海思员工。

与此同时,沈义人的离职,也意味着OPPO的重营销落下帷幕,刘作虎的回归。也将意味着重新梳理OPPO战线。

这也不难看出,掉队的OPPO站在当下的竞争背景下,正在试图重新定义自己,但无论是IoT,亦或是芯片,还是产品线的调整都非易事,且这一系列动作同期叠加,无疑是难上加难,但作出改变,无疑也是OPPO唯一的选择。

从拆到合,OPPO的围城,不好解。