投资理财世界可能处处陷阱,牛市、熊市,转角就遇风险。——《华尔街之狼》

6月9日,据香港《信报》称,京东首日(6月8日)认购额420亿港元,超售近26倍。网易首日(6月2日)认购额293.70亿港元,超售45.16倍。至6月5日中午截止认购,网易公开发售部分录得逾300倍超购,超过37万人申请。

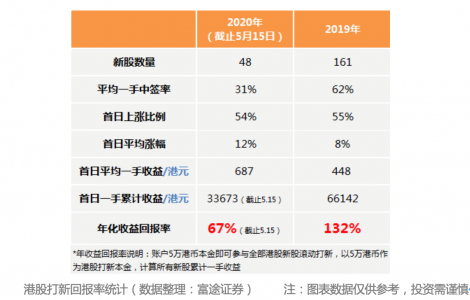

认购火爆背后,是散户投资者对明星中概股二次上市的欢迎和认可。不过也有很多机构和散户投资者持观望态度,主要是因为过往港股打新的收益并不乐观。

京东溢价,网易打折

虽然京东、网易都在首日认购额出现超售数十倍的情况,不过京东的认购超售倍数略低于网易,这可能与其定价策略有关。

由于京东1股美股等于2股普通股,按照6月8日美股的收盘价59.17美元计算,港股对应是229.3港元,目前公布的236港元的招股价上限较之溢价2.92%。京东的定价最迟将在2020年6月17日确定,18日正式敲钟上市。

而网易已于6月7日确定发行价123港元,由于其1股美股等于25股普通股,按照6月8日的美股收盘价409.13美元计算,港股的定价为126.8港元,已经高于此次在港发行上限126港元。

而2019年11月,作为首个赴港二次上市的中概股公司,阿里巴巴的招股价上限为188港元,较美股溢价3.1%,但最后定价为176港元,较美股折价1.88%。

阿里巴巴港股上市公开发售期间认购人数超过21.5万,首日涨幅达6.88%,当日成交额突破100亿港元,按发行价176港元计算,目前累计最高涨幅近30%。

那么,公司的发行价一般是如何确定呢?据某证券公司中层向《财报看公司》透露,一般公司首次公开募股时,在制定发行价区间后,会根据散户、机构等市场认购的情况来决定最后的发行价。一般认购额高,则发行价定在上限;认购额低,则会调低发行价更接近下限。目前京东、网易是二次上市,由于发行的港股和美国存托凭证可以相互转化,因此,目前在港股打新的盈利水平将显著与其在美股的涨跌情况相关。

今年以来香港新股市场非常火热,虽然香港新股市场上市的数量在减少,然而,由于数量减少反而使得资金更加饥渴跟集中,使得在一季度上市的新股普遍都受到了投资者非常热烈的追捧。根据德勤统计报告显示,2020年Q1新股中95%的IPO获得超额认购,且其中49%的新股获得20倍以上的超额认购。

也有部分机构投资者和散户投资者表现出对打新的冷淡。据《21世纪经济报道》采访一位经常打新的私募人士称, “我们不参与京东的打新。套利幅度太小,不划算。估值没吸引力,安全边际不够。”一位散户投资者也表示,自己曾在港币打新超20只,其中6只挂牌首日交易价低于发行价。

二次上市“一举三得”

二次上市对京东、网易的利好,除了规避中美贸易风险,还能获得一笔可观的巨额融资,同时还能拉动美股市值的上升,可谓一举三得。

就在网易二次上市启动之后,股价也在不断攀升,6月5日,其股价创下历史新高425.37美元。同样,京东的当前股价也处于美股上市六年以来的历史高峰,彻底走出了一年前低迷不振的阴霾。

二次上市募得的巨额融资,还将用来开拓业务。

据了解,网易此次全球发售募集资金净额用途将分为三部分:45%用于全球化战略及机遇;45%用于推动公司创新;10%用于一般企业用途。

在全球化方面,网易表示将继续加强海外市场(如日本、美国、欧洲及东南亚)的在线游戏内容,并增强公司的全球研发及游戏设计能力。网易以将继续通过投资于国际游戏开发商、IP及内容所有者以及与其合作以探索全球的机遇。此外,也会在海外市场发展智能学习及其他创新业务。

创新方面,网易将在创新内容和创新技术上投入。研发方向将继续将商业上可行的技术引入特定的应用场景中,从而进一步提升用户体验。

而京东方面,则将筹资用途用于投资以供应链为基础的关键技术创新,以进一步提升客户体验及提高营运效率。该技术可应用于关键业务运营,包括零售、物流及客户参与度。

富途证券方面称,随着募集资金投入到供应链搭建加速,预计京东各业务板块的影响是:1、传统零售业务。随着供应链效率提高,除家电外的其他品类商品占比将提升;2、新业务。新业务包括向第三方提供的物流服务、海外业务、技术创新以及向物流物业投资者提供的资产管理服务,在上市募投资金逐步落地后,将进一步提升京东物流能力,并有助于提振新业务发展。