文:金珊

来源:东哥解读电商

电商“卷”到了本地生活。

互联网平台和电商整体增速放缓,能带来高频流量和订单的本地生活服务也被多方觊觎。美团的各项业务被阿里、京东、腾讯等全面围攻。

抖音开展线上团购,并联手饿了么,持续加码本地生活。饿了么自身也不甘示弱,用猜答案免单,进攻餐饮外卖市场。腾讯也开始跃跃欲试,推出本地商家的视频号的帮扶计划。达达和京东到家也在即时零售领域抢夺市场。酒旅行业携程举办旅行音乐嘉年华,承接出行复苏趋势。

一时间被全面狙击的美团好像进入“四面楚歌”的境地。但从二季度的业绩来看,美团成功突围,在疫情通胀等诸多考验下,表现更好。

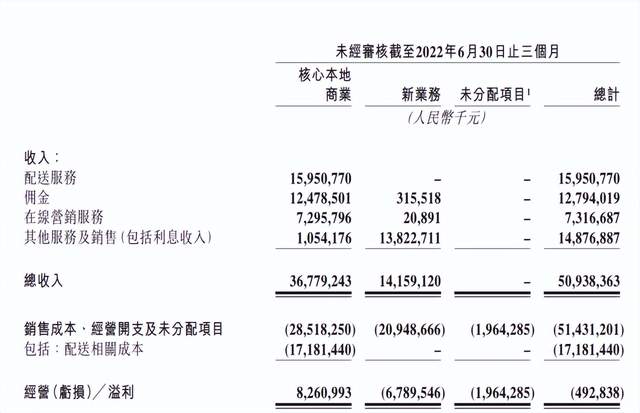

二季度美团营收509.4亿元,同比增长16.4%。营收增长的同时扭亏为盈,非国际财务报告准则计量下经调整的利润净额为20.6亿元,利润率4%。美团的业绩也让本来悲观的市场重燃了经济复苏的信心。

对比二季度社会消费品零售总额同比下滑了4.6%,实物商品网上零售额同比仅增长3%。腾讯二季度营收下滑了3%;阿里巴巴下滑了0.1%,核心业务佣金及广告下滑了11%;唯品会同比下滑了17%,京东艰难维持5%的正向增长。美团业绩强劲的原因什么?各项业务表现如何?

美团业务的全面突围

本地生活流量规模、高效低成本的履约能力,是美团力战群雄,业绩坚挺的关键。

美团对整体的业务进行了重新的划分。将餐饮外卖和到店、酒店及旅游合并,还添加了美团闪购、民宿及交通票务共同组成了核心本地商业。新业务则主要包括美团优选、美团买菜、餐饮供应链(快驴)、网约车、共享单车、共享电单车、充电宝、餐厅管理系统及其他新业务。

披露口径的改变,导致不能更加直观的看各项业务的业绩表现,但结合财报和其他数据披露,还是能够窥探一二。

1.核心本地商业

二季度核心商业营收367.8亿元,同比上涨9.2%。

餐饮外卖跑赢大盘,是坚实的流量基础。根据即时配送交易订单数量(外卖及闪购总和)二季度为41亿单,闪购日均订单430万。再结合之前的数据计算得出,二季度闪购订单数量3.9亿单,同比增长42%;外卖订单数量37.2亿单,同比增长5%。

通过客单价和订单量估算,美团的餐饮外卖的GMV同比增长在4%左右,餐饮外卖艰难保持正向增长。二季度,国家统计局的数据显示,餐饮收入同比暴跌16%。

阿里巴巴二季度财报透露饿了么整个细分市场GMV同比下滑,本地消费者服务板块订单量同比下滑5%,主要是餐饮外卖订单量的下滑导致。美团营收逆势跑赢大盘,同时表现优于饿了么。美团的用户规模和骑手构建的强大供应链在竞争中取得优势。

近期饿了么举办免单活动,这表明饿了么的外卖还处于烧钱扩张阶段,短期内很难超越美团。并且美团以餐饮外卖为大头的核心本地商业已经实现盈利,而饿了么的每笔订单单位经济效益刚刚打正,结合免单活动的促销,整体利润距离盈利依然遥远。美团的餐饮外卖市占率已达一半以上,未来更依靠存量用户的下单频次和金额的增长,用户数量增长空间较小。

履约成本更低,美团闪购占据优势。闪电仓业务是美团对目前即时零售业态的一种补充,从餐饮外卖延伸到万货到家。美团对其寄予厚望,创始人王兴在去年提出“我们坚信,零售行业的终局是‘万物到家’,我们将继续利用我们的优势及能力以推动行业转型。”

餐饮外卖的业务时间主要集中在饭点,而闪购的业务涉及全天,增加了更多的消费场景。疫情的影响下,消费者对即时零售更加依赖,消费习惯短时间难改变。前文提到二季度闪购的订单数量3.9亿单,同比增长42%。一季度订单量同比增长70%。美团在订单和用户规模上占据优势,截止21年底,美团闪购用户人数是达达5倍左右,订单量是达达平台6倍,GMV是达达2倍。

美团的流量和履约成本更占优势。美团的主站有4亿的月活,外卖流量可以继续为闪购进行引流。京东主站月活仅1亿,短期内需要更多的补贴获取新客。用户目前已经养成美团是本地生活服务平台的心智,习惯使用美团,达达还未养成用户习惯。同时美团原有的配送体系完善,成本更低。证券研究表明,闪购的单均履约成本为7元,达达为8元。

美团的闪购场景更多集中在送药、送花等需求,但家电和3C品类还是京东的强项,目前渗透率较低。美团的体量占据绝对优势,但家电客单价更高,目前的利润率小于京东到家。

到店及酒旅业务收入短期受疫情影响,大幅下滑。但美团后期恢复程度更快。酒旅业务始终是美团的现金奶牛,有酒旅业务的托底,美团可以更好的发展新业务。财报披露到店及酒旅业务受疫情影响二季度同比大幅下滑。具体数据未说明,美团曾预计这个季度同比下滑20%左右。在疫情缓解后,酒店旅游业逐渐复苏。美团表示8月到店及酒旅恢复到正向增长。

结合海豚智库此前的分析来看,美团在上一波疫情酒旅的恢复程度远高于携程。一是外卖业务能够持续给美团带来稳定流量,而携程的引流业务交通票务正随着“提直降代”(降低OTA代营)逐渐下滑。流量减少,也会催化部分高星酒店入驻美团。二是,美团在本地生活更占据优势,疫情控制本地游和短途游最先复苏利好美团。预计未来美团酒旅延续之前的复苏趋势。

到店业务也受抖音的竞争。据36氪爆料,抖音本地生活上半年的交易额达到220亿元,仅用半年时间,抖音达成了去年全年的目标。目前平均抽佣率3%,上半年营收规模在6亿元左右。体量远不及美团,但增速迅猛。

短视频有天然种草的属性,用户规模大。商家在经历疫情后,也更愿意尝试多种渠道引流,新平台前期佣金率也较低。到店及酒旅作为美团目前利润的主要来源,面临抖音增长的威胁。

2.新业务理性收缩,未来将释放更多利润

二季度新业务营收142亿元,经营亏损68亿元,亏损率为48%;去年同期营收101亿元,经营亏损88亿元,亏损率87%。这主要得益于巨亏的社区团购业务的撤城。4月开始,美团优选陆续退出了北京、西北四省(甘肃、青海、宁夏、新疆)。这些地区的运营成本搞,难实现盈利。美团的及时收缩有利于降本增效,提高整体利润率。

美团买菜的免运费起送门槛从29元提升到39元;共享单车也宣布了涨价,周卡、月卡、季卡的无折扣价提高,幅度在五元到十元左右。预计这些策略未来的效果将在下个季度看到成效。社区团购和买菜业务的降本增效,有利于释放更多的利润,也帮助美团更好开展闪电仓的业务。

美团的“危”与“机”

随着即时零售风口的爆发,美团面临了新一轮激烈的竞争。从数据来看,美团依旧领先。二季度目前交出了互联网及中概板块最好的一份财报,营收维持高速增长的同时,亏损大幅收窄,各项业务的优势明显,护城河稳健。

从百团大战,到现在的“万物到家”的零售终局,美团能够持续保持领先的重要护城河是稳健的供应链和外卖提供的高频流量。抖音虽然依靠饿了么来补配送短板,但商家数量和丰富程度目前低于美团。并且抖音最初是短视频内容平台,过度过快的商业化,也会使得定位模糊,降低消费者的信任程度。美团也在快手上线小程序,进行防守。达达的履约配送较强,但单均成本比美团更高,缺乏流量,交易额短期内很难赶上美团的体量。

在互联网平台整体缩减亏损的背景下,降本增效成为主旋律。巨头在即时零售的投入必然还要精打细算,不计任何成本的补贴战很难长时间持续。所以在这场本地生活大战中,美团短期内依然占据优势。

但美团长期还面临增速放缓的难题。外卖已经占据龙头,增长见顶;酒旅难渗透高星酒店,低星酒店的利润微博,疫情中抗压能力小。社区团购和买菜业务开始收缩。闪电仓增长空间大,但还在早期,营收规模小,难拉动大盘(通过财报的口径调整,可以估算出闪购去年二季度规模在20亿元左右)。美团增长的新故事还难讲,一刻也不能松懈,才能在这场大战中永久胜利。