以一把小黑伞切入防晒领域,随后基于防晒品类的成功,去撬动城市户外万亿市场。这样一条环环相扣的发展路径,蕉下早在9年前便已规划明确。

而9年后的今天,凭借着围绕防晒推出的一系列极具功能性的服饰产品,蕉下的确已在防晒市场成功立足,并以压倒性优势拿下最高市占率。至此,提及防晒,想到蕉下,在两位理工男创始人的“埋头苦干”下,这个品牌也算顺利走完了属于它的第一阶段。

从一个需求的解决,到众多需求的满足,考验的是品牌持续输出好产品的能力。尤其对于开拓者来说,挑战更甚。自防晒后,蕉下在万众瞩目下正式迈入“城市户外”这条进阶之路,从紫外线隔离,到雨水防护、保暖抗寒等方面持续提供解决方案,围绕“防护”核心打造产品组合,9年间实现了1到21款精选单品的畅销,以及从伞类单品巨头到多品类均衡增长的良性发展。

用实力撑起野心,蕉下在这片蓝海中,正打造着非它不可的价值。

不过,作为一个成长中的品牌,要真正做到100%完美并非易事。不久前,招股书的递交,也将蕉下的经营情况公之于众。其中,营销投入、贴牌代工等方面曾引来不小质疑,在新消费领域众多前车之鉴下,不少人担心蕉下也会陷入相同困境。

事实真如此吗?

一把小黑伞的崛起之路

功能性需求的满足是产品进入市场的基本要求。

在2013年,国内物理防晒市场还是一片空白,彼时,防晒概念还聚焦在化学领域,各品牌之间的竞争重点也都放在防晒霜的争夺上。而在这一背景下,两位理工男却看到了物理防晒这片蓝海,于是一拍即合,从防晒伞具切入,创办了蕉下品牌,并于同年推出首款防晒产品——双层小黑伞。

彼时,凭借着极具辨识度的产品设计和独创黑科技的防晒概念,小黑伞在面市后很快引发市场关注,成为热销爆款。经此一搏,蕉下也成功打入防晒市场。

此后,为了更好地满足用户防晒的细分需求,蕉下不仅对伞具产品进行升级迭代,还迅速将防晒黑科技延伸至其他品类,相继推出袖套、帽子、防晒衣、口罩等非伞类防晒产品。

而品类的延伸也将蕉下的业绩在短短3年内推向“高潮”。招股书显示,2019年-2021年,公司收入从3.85亿元增长至24.07亿元,年复合增长率达150.1%。其中,伞具品类不再独占鳌头,而是逐渐与服装、帽子及口罩、袖套在内的其他配饰平分秋色,产品结构呈现出更加多元的局面。

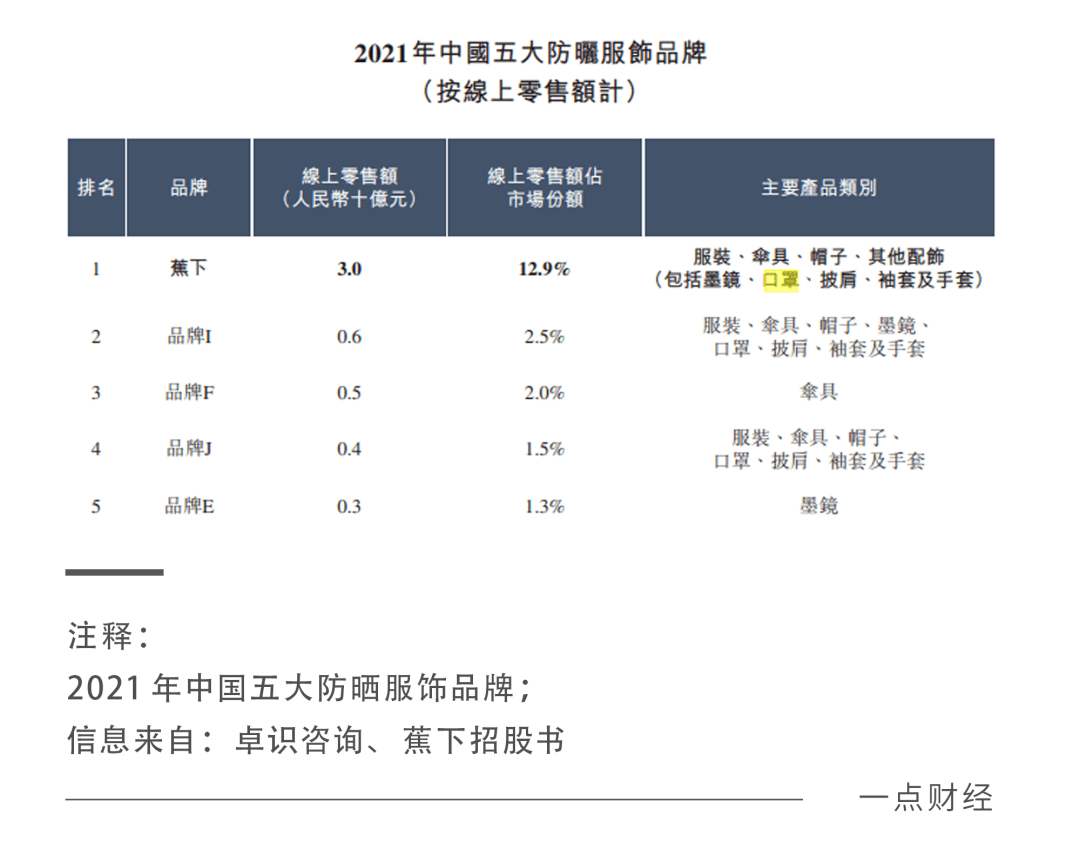

与此同时,极具功能性且丰富多元的产品组合,也让蕉下迅速抢占了防晒市场。根据灼识咨询统计,分别以总零售额及线上零售额计,蕉下2021年的市场份额分别为5.0%及12.9%,均为防晒服饰行业首位。其中,防晒服饰的线上零售额超过第二大品牌的5倍。

至此,从单品推出,到成为防晒龙头,蕉下花了不到9年时间。

蕉下防晒之路的复盘思考

复盘前一阶段,若问蕉下做对了什么,不得不提及:极致产品力+内容营销。

在前者的打造上,蕉下无疑费尽心思,从面料技术到外观设计,每一个精选单品都是基于未被满足的需求而生。“不想打伞,能否靠穿戴实现防晒?”,“轻薄透气的同时,能不能再好看一些?”

这些需求和焦虑,蕉内都一一尝试找出解决方案。不仅如此,还具备了高达UPF50+的防晒效果,同时能有效阻隔超过95%的紫外线。

以蕉下主要销售渠道之一的天猫旗舰店为例,其2021年的付款客户总数已达到750万人,同比增长150%,同时复购率也在3年内从18.2%提升至46.5%。对于产品的认可与否,消费者用实际行动给出了答复。

而在内容营销的策略上,与大多数单纯花钱买流量带货的消费企业不同,蕉下选择在用户心智的培养上发力,更注重对产品功能和设计方面的专业介绍,通过制作优质有效的营销内容,加强与用户的情感连接和社交互动,强化品牌势能。

不过,近年来,新消费领域多次出现品牌持续砸钱做营销,但由于自身不具备挣钱能力,呈现出投入产出结果不佳的情况,导致品牌营销在一定程度上被“妖魔化”,企业对于营销的投入也难免受到诟病。

与大多数新消费品牌一样,蕉下也曾一度陷入营销费用高企的质疑声中,事实究竟如何?

从营销结构来看,招股书显示,2019年-2021年,蕉下的广告及营销开支分别为3691.7万元、1.19亿元和5.86亿元,整体上似乎增幅不小,但拆分到各品类来看,分别也不过几千万的投入。因而,单品逻辑的评判体系并不适用于此,多品类布局之下,蕉下正在下一盘大棋。

其次,人们对营销投入的看法,也更多是受到收益回报的影响。例如国际运动服饰巨头耐克、阿迪达斯等,在营销上的花费并不低。其中,2021年年报显示,耐克“市场、销售和管理费用”为829亿元人民币,甚至超过不少企业全年营收,但市场并未对此产生过多异议。究其原因,在于这类品牌营收和净利润取得了更大增长,且拥有持续造血能力,收益足够覆盖投入。在这一点上,蕉下经历类似。

招股书显示,2021年,蕉下与超过600个关键意见领袖合作,带来45亿浏览量,大幅提高了品牌及产品的知名度。

与此同时,公司多品类战略落地成效显著,其中,服装品类后来居上,在总收入的占比从0.8%增至29.5%;帽子及口罩、袖套在内的其他配饰占比也分别由7%、5.3%增至18.7%、25.4%。而作为发家的伞具品类,虽占比被稀释,但营收保持逐年增加,与其他产品呈现出齐头并进趋势。这也为蕉下盈利能力的持续提升,打下了良好基础。

“因而,在营销投入上,很难用一个数字去单纯判断花的多还是少,它应该是放在具体的使用环境以及回报环境中去判断。”业内人士如是说。

万亿市场潜力可期

不可否认,在以往很长一段时间,借助营销工具,的确可以实现一个概念、一款爆品便成就一个“品牌”。

但当新消费来到下半场,品牌的竞争重点已在于长期价值,这便需要其不断找到新的增长路径,挖掘新人群、新需求、新场景,基于对消费者和市场的洞察,持续输出好产品,提升品牌复购率和忠诚度。

事实上,在上述成长过程中,蕉下早于其他品牌,已顺利抢占了人们在防晒方面的心智,完成“防晒=蕉下”的阶段性目标。而与此同时,蕉下在非防晒品类拓展上的持续性动作,也让其瞄准城市户外的野心彰明较著。

为何是城市户外?

原因之一,市场前景足够大。“城市户外”不同于登山、潜水、攀岩等专业硬核户外运动,而是更强调一种轻松愉悦的氛围,因而发展更倾向于休闲化、时尚化,也被认为是一个涵盖休闲运动市场的万亿级市场。

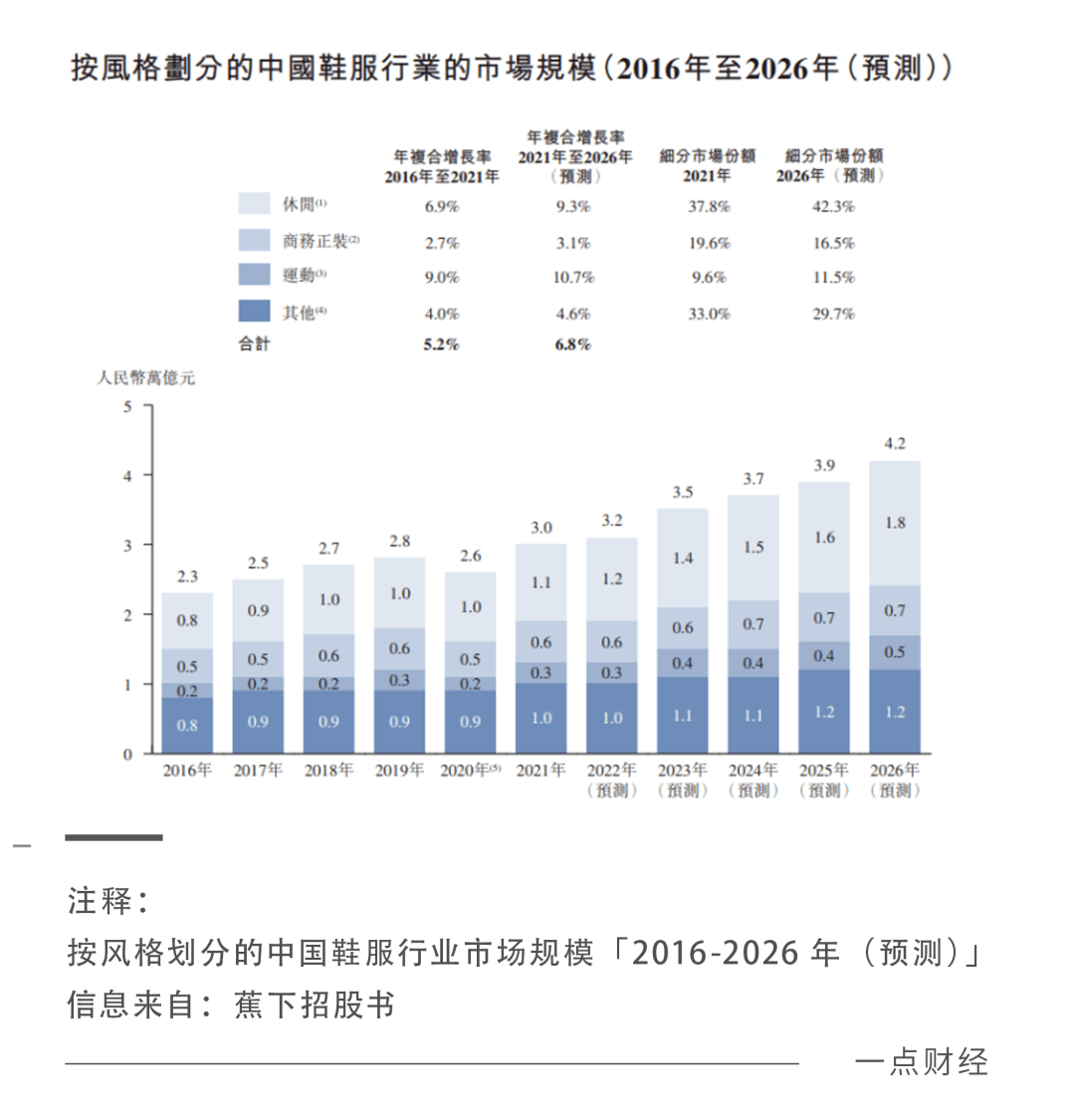

灼识咨询发布的报告显示,截至目前,中国休闲及运动鞋服市场已超万亿规模,预计在2026年将达到2.3万亿元。

原因之二,蓝海市场待开发。在国内,城市户外作为一个刚兴起不久的新概念,需要开拓者和引领者,与此同时,从市场层面来看,尤其还缺乏兼具功能性和时尚感的中高端品牌。在这一背景下,若能及早发现和满足消费者的独特需求,便能快速掌握市场动向,在该赛道掌握主动权。

对于蕉下来说,防晒市场的成功,为其积累了足够的用户基础和技术储备,因而在对市场需求的把握和产品的研发设计上,先发优势更为明显。“与防晒服饰路径一样,蕉下也意在成为城市户外的开拓者和引领者。”业内人士直言。

事实的确如此。港股上市的动作,也彰显了蕉下意在拿下“城市户外第一股”的决心。而这一底气,也来自蕉下在城市户外用品上可观的业绩反馈。招股书显示,2021年,蕉下的22款精选单品均实现年收入超过3000万,除了防晒类的伞、衣服等品类,还包括了帆布鞋、马丁靴、打底裤等单品。与此同时,公司非防晒类户外产品营收占比也已达20.6%。

苹果模式以避代工风险?

与此同时,为了更好地了解消费者、传达品牌理念,蕉下除了在线上持续进行内容输出外,还致力于打造线下场景化体验。蕉下于近期成立了深圳蕉游科技有限公司,经营范围含露营地服务。据悉,蕉下正在深圳的梧桐山建设自己的露营营地。招股书显示,蕉下将举办露营、旅行等多种线下活动,这与Lululemon早期对于瑜伽文化的精品体验打造颇为相似。

有观点曾指出,真正的品牌塑造始于情感连接和社交互动。在前一个发展阶段,极致的产品力给到蕉下在城市户外领域的入场券,现如今,通过场景营销和用户运营这套组合拳,蕉下可以更高效的洞察消费者需求变化,从而发现新机会,持续开辟新产品空间,提升用户粘性。

而这个过程中,持续输出好产品的能力必不可少,从研发设计,到生产制造,每个环节都不容小觑。

就前者而言,蕉下的能力毋庸置疑。据招股书数据,蕉下现有123项专利,正在申请72项专利。未来,还在计划搭建性能检测实验室、产品设计和创新空间,加大对面料、特殊材料等基础研发的投入。

不过,生产制造环节的代工模式,却让蕉下备受争议。

据介绍,蕉下所有产品全部采用OEM模式,即代工厂按照企业的设计和指示生产产品。也因此,不少人担心蕉下的核心竞争力泄露以及产品质量出现问题。

事实上,代工模式并无原罪,虽存在风险,但并非不可避免。

如美国高科技公司Apple,在旗下手机及其他消费电子产品的生产上,也一直采用的是代工这种轻资产模式:经过严格审核后挑选出一批优质零件材料供应商,然后从其手中采购零件,给到诸如富士康在内的产品代加工厂进行零件组装,最后返还回总部。

上述过程中,产品设计、供应链管理等核心环节都由苹果公司自己掌控。而在这一点上,蕉下的情况似乎与其接近。据了解,蕉下所有产品均具备底层防护科技,带有专利技术保护。与此同时,蕉下深入前端供应链,为代工厂指定原材料,制定产品标准和参与全流程生产制造管理,以保证严格品控。

此外,蕉下所有产品面市前会经过反复修改和打磨,从研发到上市的时间周期长达两年,这甚至已达到目前部分新消费企业1/3的生命长度,也因此,利用先发优势,蕉下正打造着属于自己的护城河,在这一领域,新入局玩家可以说短时间内很难赶及。

DTC成为最佳成长引擎

而当拥有前沿技术,并能持续输出好产品的能力后,如何持续优化用户体验、提高复购率便成为企业亟需思考的重要问题之一。在流量和需求都快速碎片化的移动互联网时代下,DTC驱动的全渠道销售模式或成为标准答案之一。

对于企业来说,不受限于第三方平台方和经销商,直接触达消费,不但可以为消费者提供更优质的推荐体验,而且有利于建立更强的品牌与用户关系。通过点对点的用户沟通,企业可以持续优化产品以满足消费者不断变化的需求,并以此获得健康稳定的营收数据。

据了解,2019年至2021年,蕉下通过自营渠道产生的收入分别占总收入的82.4%、81.8%及83.6%,为主要收入来源。而该渠道主要包括通过线上店铺销售、向电商平台销售、通过零售门店销售和KA客户销售。

其中,在线上渠道建设方面,蕉下于2013年在天猫开设首家线上店铺后,目前基本已经覆盖主流电商平台,并且通过不断提升自有线上店铺的页面设计和优化产品组合陈列,做精细化运营,同时推出新品发布、618购物节、双十一购物节等线上营销活动。自2020年以来,蕉下也积极把握抖音、快手等快速增长内容电商平台的销售机遇,充分利用线上短视频及发展自播业务引入的消费者流量,与粉丝互动。

与此同时,蕉下对线下渠道的投资也从未停止。数据显示,蕉下的线下零售网络已从2019年15个城市的39家门店,扩大至2021年覆盖23个城市的66家门店。

在招股书中,蕉下表示,未来还将计划在中国人口密集的一二线城市及其它具有消费潜力的城市的大型商业中心和购物广场开设零售门店,包括打造兼具产品体验与产品销售的大型旗舰店,以扩大对本地客户的覆盖与影响力,同时提升品牌形象。

据易观分析,近年来,面对多变的消费市场,越来越多企业意识到用户思维的重要性,以消费者为导向成为零售行业日渐关注的重点。而这期间,除了蕉下等新消费品牌,Lululemon、Nike、安踏等品牌也纷纷向DTC转型。

如今,消费市场逐渐回归理性,当周期变化加速,可以跑赢时间的新消费品牌并不多。在此背景下,乘着城市户外风口组合出击的蕉下,能否凭借自身长期价值的打造突出重围,成为少数成功者之一?我们拭目以待。