5月27日,拼多多发布2022年Q1财报,实现营收237.94亿元,同比增长7%;经营利润达21.54亿元,去年同期经营亏损41.47亿元;年活跃买家数达到8.819亿,同比增长7%。

「庄帅零售电商频道」认为,从营收、利润和用户数据来看,拼多多在长期主义和重研发的经营策略下,效果不断显现,盈利能力大为改善,经营趋于稳健,生态体系也逐渐成熟。

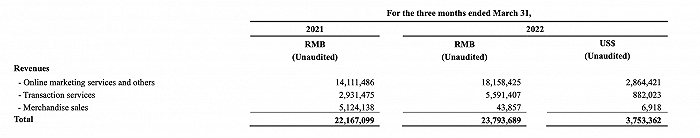

Q2财报数据显示,拼多多营业成本为71.6亿元,同比下降33%,其中营销费用同比下降14%至112.19亿元,营销费用占收入的比例进一步降低至47%,2021年同期为59%。

拼多多研发费用为26.69亿元,同比增长20%。

那么,从今年的宏观经济、经营策略、竞争环境、消费变化等方面综合来分析,拼多多2022Q1财报相比其它电商平台具有三个看点和三大挑战。

看营收、看用户、看投入

在当前防疫常态化和实体商家经营压力较大的宏观经济下,作为开放平台模式的电商平台,拼多多的营收结构变得备受关注。

从2022Q1的财报数据来看,拼多多营收结构的增长出现了较大变化,这是此次财报很大的一个看点。

一、看营收

拼多多的营收来源主要为三种:广告收入(online marketing services and others,在线营销及其他业务)、佣金收入(transaction services,交易服务)和商品销售(Merchandise sales,自营商品销售)。

2022年Q1,拼多多在线营销服务及其他营收为181.58亿元,较上年同期的141.12亿元增长29%。其中交易服务营收为55.914亿元,较上年同期的29.32亿元增长91%。

2020年Q4拼多多曾上线自营业务,主要覆盖数码、3C产品,以扩充平台SKU,吸引商家入驻,从Q1财报数据来看,拼多多的自营业务已经完成了历史使命,下降的幅度非常大。

本季度,拼多多的商品销售收入仅为4390万元,比2021年同期的51.441亿元相比下降了99%。

而公司第一大核心收入,营销服务收入在本季度实现181.84亿元,相比2021年同季度的141.115亿元增长了29%,超过市场预期,增速比上个季度的19%提升了10个百分点。

本季度的佣金收入为55.94亿元,比2021年同季度的29.315亿元增长了91%,占比总营收的比例也进一步提升至23.49%,拼多多佣金收入来自于电商和多多买菜业务。

拼多多财务副总裁刘珺表示:

“本季度平台营收增长主要源于平台商家活动和交易体量的增长。”

从营收结构来看,拼多多继续专注于开放平台的模式,通过吸引更多品类的品牌商家入驻,由拼多多提供营销服务、技术服务和履约服务,助力实体商家实现销售增长的同时推动自身营收增长。

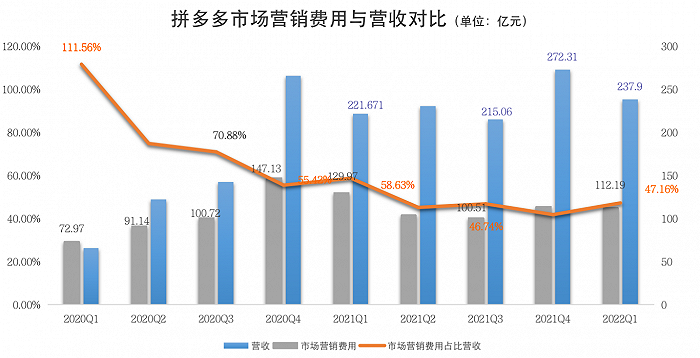

另外,从2020年Q1到2022年Q1共九个季度的财报数据来看,拼多多市场营销费用的持续下降并不影响营收的增长。

本季度,拼多多的营销费用为112亿元,较2021年同期下降14%,营销费用占总收入的比例进一步降低至47%,2021年同期为59%,主要是促销和市场广告活动支出受到控制。

可见拼多多的营收增长已经从营销拉动转变为用户运营、商家及商品运营、提升履约能力、强化供应链体系、技术投入和平台生态体系建设来实现。

在改变经营策略的过程中,拼多多的在线营销收入(广告收入)增长已经低于佣金收入的增长,随着未来技术服务收入和履约服务收入的增加,拼多多的营收结构将更加多元和稳健。

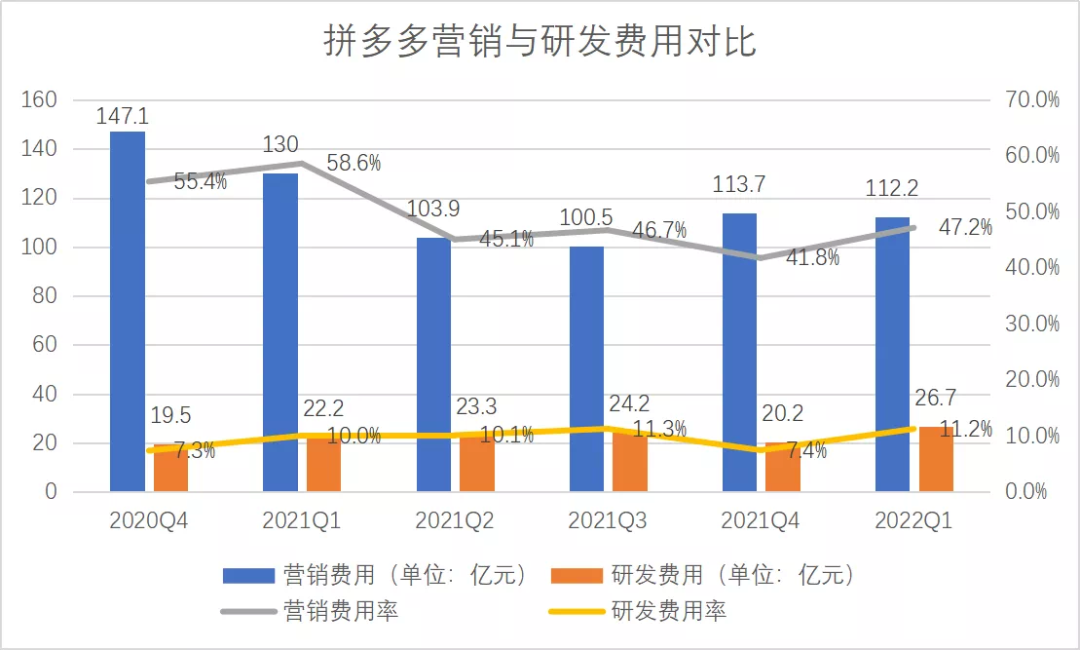

二、看投入

在营销投入不断下降的同时,拼多多在研发上有了更多的投入,2022Q1的研发费用为26.69亿元,同比增长20%。

实际上,根据「庄帅零售电商频道」的研究发现,从2021Q1开始,拼多多在研发的投入保持每个季度20亿元以上,除了2021Q4之外,占比均超过10%。

那么,拼多多的研发费用主要投在哪里?

拼多多董事长兼CEO陈磊表示,在过去的几个季度,拼多多选择把更多的资源和精力投入到数字技术、农业科技和农产品物流等领域。

过去一年多时间,在陈磊的带领下,拼多多逐步完成了从重营销到重研发的战略转型,持续重投农业领域,并连续投入百亿利润设立“百亿农研”专项。

目前来看,这一长期战略已初显成效。截至2022年3月31日,累计已有近4万款优质农货上线了百亿补贴频道。

在「庄帅零售电商频道」看来,近两年来,拼多多之所以将共计100多亿元投入到了农业数字化,一方面是上市之后GMV的快速增长使竞争变得更加激烈,拼多多应对竞争的策略是加强单一品类优势并建立更高的门槛;

另一方面则是看到了“品类基建”能持续提升平台的用户粘性,最终通过开放获利。

所谓的“品类基建”就是根据品类的特征,渗透到涉及整个品类的所有细分行业,建立相应标准化的开放平台和工具,将产业内所有角色进行连接并持续产生效益。

这个过程需要在研发上不断投入,持续完善和优化平台流程和工具功能,制定相应的技术标准体系和作业标准体系。

相信随着拼多多在农业研发的持续投入,门槛将变得越来越高,不仅使整个农业产业的标准化和品质不断提升,迫使竞争对手减少甚至放弃在该品类的重复投入。

这样持续下去的最终结果就是,拼多多在农产品的“品类基建”除了让多个关联农业的细分行业获益之外,还可以将标准化体系形成服务性产品开放给现有的竞争对手和未来可能出现的竞争对手并获利,从而进一步丰富营收结构。

从“品类基建”的高度,可以更好地理解拼多多董事长兼CEO陈磊在财报电话会议的这句话:

“我们相信农业数字化释放的机遇和效率,将惠及整个社会。”

三、看用户

从财报数据来看,拼多多的年活跃买家数达到8.819亿,同比增长仅7%;本季度拼多多APP的平均月活跃用户数达到7.513亿,同比增长也仅为4%,拼多多的用户增长明显放缓。

在「庄帅零售电商频道」的观察来看,不仅拼多多遭遇用户增长放缓,京东和阿里在新增用户方面均不太理想。

也就是说,从2022年开始,中国互联网用户红利已经结束,互联网平台之间的增量竞争正式进入存量竞争阶段,接下来将非常考验企业在经营策略、运营能力、履约能力和生态体系建设方面的内功。

三大挑战

从2022Q1的财报数据来看,拼多多和京东、阿里的共同挑战都处于用户增长放缓的阶段,如何实现更高增长。

区别在于,拼多多营收同比29%的增长率远高于京东和阿里,京东集团2022Q1财报数据显示,营收2397亿元,同比增长18%;阿里集团2022Q1的财报数据显示,营收2041亿元,同比增长仅9%,单季增长率首次跌至个位数!

但是,在「庄帅零售电商频道」看来,拼多多仍然面临着三大挑战,分别是:生态体系建设的挑战、不断提升用户粘性的挑战和竞争与消费分级的挑战。

生态体系建设的挑战

开放模式的电商平台在生态体系建设的完整性,一方面能够让基本盘保持稳健经营的状态,不会受到宏观环境太大冲击;另一方面能够快速应对创新竞争带来的压力,甚至在生态体系中寻找创新因子并将其放大至整个集团层面,让所有子业务单元均受益。

拼多多在第三方服务商、物流仓储、支付及金融等方面的生态体系建设需要进一步提升,除了为增强平台竞争力和营收增长保驾护航之外,还能够快速应对创新竞争者和为内部的创新突破提供生态支持。

不断提升用户粘性的挑战

早在2020Q2拼多多的财报电话会议上明确提到:“货币化率并不是拼多多的考察KPI,也不是要优化的重点。重中之重还是要增强用户的粘性,还是要继续培养高质量的商家。”

从2019年开始,「庄帅零售电商频道」在研究基于微信社交的私域电商和基于短视频内容的快手/抖音的直播电商时发现,未来进行互联网公司的财报数据研究需要更多关注DAU(日活用户)和MAU(月活用户)数据,而不是YAU(年活用户)数据。

这是因为在存量时代,用户粘性越大,用户唤醒成本越低,平台才有机会获得高营收,才能获利。

本季财报拼多多在公布年度用户的同时,还公布了月活用户数据,这表明拼多多在用户粘性上的信心。

随着拼多多从下沉市场到城市用户的全面覆盖,曾经通过小游戏提升用户粘性的作用在逐渐减弱,而短视频和直播电商由于生态体系建设的不完善还有待继续提升。

看来今年拼多多还需要在提升用户粘性上继续下功夫,进行更多的创新尝试。

竞争与消费分级的挑战

一是来自传统综合电商平台和新平台、新模式的长期竞争,二是消费分级带来的品牌和商家规模提升的挑战。

拼多多在农产品和制造业供应链的优势,除了继续满足下沉市场原有的消费需求和城市用户消费降级的消费需求之外,还需要满足下沉市场用户的消费升级需求和高线城市用户的品质需求。

对于拼多多来说,在保证最大比例用户的消费需求的基础上,逐步调整运营策略、平台的系统架构和组织结构,服务更多类型的商家,才能更好地应对消费分级的挑战。

从2022Q1财报数据及拼多多的现状简单分析后发现,拼多多已经建立起差异化的竞争优势,才能够在营销费用持续下降的情况下,营收和利润获得稳定增长,用户和商家仍然保持着很强的忠诚度并创造价值。

当然,对于仍是少年的拼多多来说,这些挑战也是进一步创新发展的机遇。

最后再重点关注拼多多的现金流部分,财报数据显示,2022Q1经营活动产生的现金流量净额为90.68亿元,2021年同期为37.25亿元。

截至2022年3月31日,公司现金、现金等价物和短期投资为952亿元,而截至2021年12月31日这一数字为929亿元。

充沛的现金流让拼多多在面对挑战时,能够更从容地应对和制定更明智的策略,控制好风险的同时实现长期稳定的增长。