采写/万天南

6月25日,每日优鲜在纳斯达克挂牌上市,发行定价13美元,但开盘后即破发,股价一度暴跌36%,最终收跌25%,报9.66美元,总市值22.7亿美元。

每日优鲜的破发,无疑为即将上市的叮咚买菜蒙上了一层阴影,叮咚买菜值得打新入手吗?

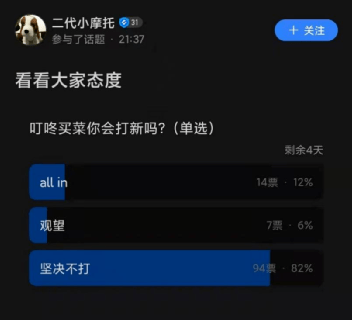

社交媒体上,网友对于叮咚买菜的前景并不十分乐观,一位网友设置了关于“叮咚买菜你会打新吗”的选择题,82%的网友选择了“坚决不打”,投票虽然不能代表所有投资者,但对于叮咚模式的质疑显而易见。

6月22日,叮咚买菜再次更新了招股书——这家凶猛的生鲜电商玩家,在招股书中大秀肌肉,凶悍异常的扩张速度,行业第一的高速增长,都是它试图高高竖立的旗帜,也是它冲锋陷阵的铠甲。

但正如巨人也有致命弱点,打动人心的增长故事之外,叮咚买菜的阿克琉斯之踵也在招股书中暴露无遗——一路上涨的亏损额度,不增反降的客单均价,都是叮咚买菜需要回答的模式拷问,依靠简单粗暴的烧钱补贴迅速膨胀的规模和增长到底能否持续?何时才能迈过盈亏平衡线,商业模式是否健康?

虽然华尔街一向笃信市梦率,看重增长潜力高于盈利数据。但另一方面,在中国互联网界,粗暴烧钱最终扑街的案例也不罕见,移动互联网的烧钱模式,始于百团厮杀,成于出行混战,衰于直播大战,终于单车对垒,去年,社区团购等又开启了新一轮的烧钱大战。

而用烧钱换增长、一路狂奔的叮咚买菜,到底会翻车还是会翻盘?

毫无疑问,叮咚买菜押注了一个超级赛道。

艾瑞发布的《2021中国生鲜电商行业研究报告》中指出,2020年中国生鲜零售市场规模已超5万亿元。

目前,生鲜电商领域最受追捧的两种模式里,分别是一二线市场起步的前置仓,以及主攻下沉市场的社区团购。根据安信证券研究,前置仓模式的市场规模,预计会从2020年的304亿元,增加到2025年的3070亿元。

辽阔的行业前景,也吸引了风投的蜂拥入场,而叮咚买菜的累计融资金额更是达到了10.3亿美元之巨。

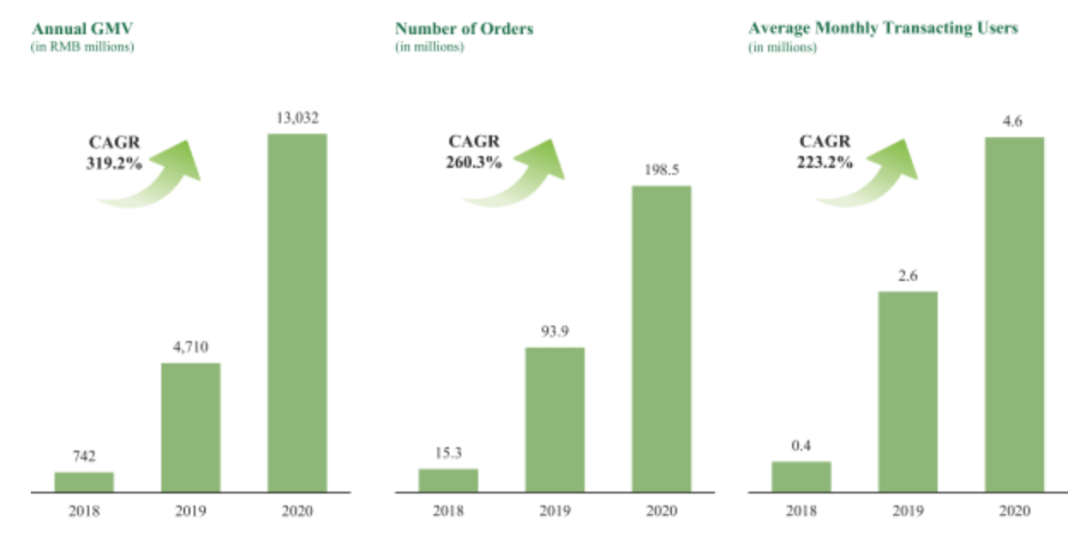

重金加持之下,叮咚买菜一路高歌,增长凶猛,2019年、2020年,其总营收从38.8亿元增加至113.4亿元、GMV由47.1亿元增加至130.0亿元。

但日光之下,并无新事,高增长的另一面,则是一路飙涨的亏损额和持续紧缩的经营性现金流。

招股书显示,2019年、2020年和2021年一季度,叮咚买菜经营活动的现金净额均为负值,从2019年的-9.64亿下跌至2020年的-20.56亿;

与此同时,叮咚买菜过去三年亏损额度也一路上扬,2019年至2020年的净亏损分别为18.7亿元、31.8亿元,净亏损率从2019年的28%增加到了2020年的36.4%,而2021年第一季度净亏损已达到13.8亿,同比增长475%。

值得一提的是,从招股书来看,叮咚买菜的毛利率似乎在上升,从2019年的17.1%提高到2020年的19.7%。

但仔细拆解招股书不难发现,在统计口径中,叮咚的主营业务成本只包括了商品采购成本,却不含履约成本。

要知道,前置仓模式之下,最后一公里的履约成本是大头,不考虑履约费用率的毛利率类似于“耍流氓”,并不能完整展示成本结构。

而履约利润率是毛利率减去履约费用率之后的结果,换句话说,考虑进去履约成本的叮咚买菜真实毛利率,其实还要打折扣,而招股书中的计算口径,其实是有意美化了毛利率。

履约费用率的降低,要依赖于客单价的提升以及用户密度和订单密度的提升,据安信证券测算,日均 1000 单前置仓的履约成本为 11 元,当日均 1500 单时,履约成本为 8.4 元,随着订单量越高,履约成本越低,相比而言,一二线城市的用户密度、订单密度、客单均较要远远高于下沉市场。

而随着叮咚买菜发力下沉市场,其履约费用率不降反升,真实毛利率可能进一步走低。

对于任何一家企业来说,唯有盈利才是其不可避免的终途和宿命,盈利到底是取舍还是能力,有着天壤之别,叮咚买菜需要回答这一拷问。

尽管不是前置仓的首创者,但对于前置仓模式,叮咚买菜显然偏爱有加,试图用一招鲜打天下。

招股书显示,叮咚买菜目前已经进入29个城市,不仅包含一二线城市,还有三四线城市。

对于下沉市场,叮咚买菜似乎势在必得,“我们的业务还扩展到低线城市,以抓住中国加速城镇化和消费升级带来的巨大机遇”,比如,2020年9下旬,叮咚买菜进入了安徽马鞍山——四线城市,核心城市人口仅有区区70万。

而在募资用途上,叮咚买菜也侧重于进一步扩展规模化优势,募资50%用于提高现有市场的渗透率和新市场拓展。

但问题来了,前置仓模式到底是否适合下沉市场?

目前,生鲜电商赛道共有两种主流玩法,其中,前置仓模式主攻一二线城市,其优势在于配送效率更高,用户体验更好,适合“时间敏感性”用户,但需要对履约成本有更好的控制。相比而言,下沉市场的线下生鲜购买渠道密度较高,在更小的城市半径内,已经可以满足日常生鲜产品所需的主要渠道,再加上社区团购所带来的低廉的商品价格,这些都更加符合下沉市场较低的消费力以及较空闲的生活状态。

各大互联网巨头与投资机构,也对生鲜电商和社区团购两种模式的适配性达成了共识。比如王兴曾在Q3财报电话会议上表示,“美团优选现在是我们整个业务的优先战略领域,而涵盖范围也是我们的重中之重……这能够帮助我们更好地针对一些欠发达地区,尤其是能够深入乡镇级别的地区。”

而在主攻下沉市场的社区团购赛道上,巨头和独角兽蜂拥。

创业公司方面,至2020 年主要社区团购平台融资总额超 20 美元,2021 年初兴盛优选又获得由红衫、腾讯领投的 30 亿元 D 轮融资,总融资金额超过45 亿美元;十荟团已获得 C++ 轮等 6 轮融资,融资金额共计超 4 亿美元等等。2021年前5月,社区团购赛道已经完成8起融资,总金额高达262亿元。

巨头们对这一市场也势在必得,阿里、京东、拼多多、滴滴、美团等已经先后入场,目前美团、滴滴、阿里巴巴等巨头均声称对于社区团购投入设上限。

因此,贸然进入下沉市场的叮咚买菜,放眼望去,强敌环伺。而叮咚买菜以高成本的前置仓模式,血拼社区团购巨头,也可能会拖累其盈利预期,此外,价格敏感而非时间敏感的下沉市场用户,是否愿意为前置仓模式的效率优势买单,还要另说。

纵观整个社区零售行业,包含了超市、菜场、小店、社区团购、前置仓等多种业态,总体体量大概在12万亿左右,规模巨大;同时,社区零售也存在着明显的区域特征,从千万级人口的超级城市,到百万级人口的中小城市,再到上万个县乡镇,不同市场需要不同业态来适配;而且业态即为多元,个体经济、连锁经营、数字化新物种“三栖叠加”,没有单独一家公司、单独一个业态可以一招鲜吃遍天,因此一招杀天下并不现实。

试图一店走天下的盒马,就曾在2018年遭遇滑铁卢,侯毅也一度反思,“我们曾经很自豪,把盒马的模式拷贝到全国去,保证拷贝不走样,所以北京盒马、上海盒马、成都盒马,几乎都一模一样。后来发现,如果都是一样的话,就要出大问题”,必须“因地制宜,探索多种业态“。如今的盒马,开始以盒马生鲜、盒马F2、盒马菜市、盒马mini等不同业态,匹配不同市场。

叮咚买菜一个前置仓模式走到底,快速开新城、上线下沉市场统抓、烧钱换增长的做法能否跑通,还需验证。

高增长与高亏损相伴而生的叮咚买菜,其业务增长依赖于三大支柱——零门槛配送、高额补贴拉新、重成本扫楼地推,这也是其亏损额一路走高的主要原因。

但增长质量与速度能否兼备,则是叮咚买菜必须平衡的跷跷板。

先来看用户层面,目前叮咚采取首零门槛免费配送规则,一根葱一块姜也能免费送上门,导致不少订单总额可能连履约费用也难以覆盖,大量补贴之下,也会吸引很多羊毛党蜂拥而至,目前,其平均获客拉新成本已超百元。

而衡量用户价值的一大标尺是客单均价——招股书显示,2019年,叮咚买菜的客单价为41元,疫情冲击波下,2020年第一季度,叮咚买菜的客单价陡然提升至70元,然而好景不长,随着疫情缓解,2020年全年,客单均价为57元,2021年Q1客单均价又大幅下滑至54元。

较低的客单价,可能受累于叮咚买菜吸引了不少价格敏感型用户、羊毛党用户入场,再加上其直接前置仓布局下沉市场,覆盖的是过去在菜市场讨价还价、挑挑拣拣的价格敏感性用户,以及社区团购市场血拼下沉市场,也培养了用户追逐低价的消费习惯,因此,叮咚买菜的下沉市场用户和羊毛党用户,未来能否转化为带来正向收益的有效客户,具有较大不确定性。

而且,重金补贴拉拢的价格敏感性用户、羊毛党用户的忠诚度也很低,从社区团购的案例中就可见一斑。

在一分钱价格战被监管部门叫停之后,社区团购单量急剧下滑,用户流失严重,不少社区团购平台的区域订单环比降幅达到了七八成。

而据《财经故事荟》在郑州市场的走访发现,不少团长的订单量和GMV均大幅下滑,其中一位团长尽管对接了六七个平台,但是从今年1到5月,收入却一路下降,1月11857元、2月8758元、3月3615元、4月仅有2735元,5月不足千元。

不仅郑州市场,全国各地的社区团购都在补贴下降后“凉凉”,海南三亚的一位社区团长告诉告诉《财经故事荟》,他对接了三个平台,订单量相比去年下降了95%以上,“去年我佣金收入最高一天800元,现在一天三五块”。

叮咚买菜未来会不会遭遇类似尴尬?

衡量前置仓模式增长质量的另一标准是履约费用率。履约费用包括提供运输骑手及处理中心、前置仓工作人员的第三方劳务服务供应商收取的外包费用、处理中心和前置仓产生的仓储租赁费用、将产品从处理中心转运到前置仓产生的运输及物流费用等。

招股书显示,叮咚买菜2019年履约费用率高达49.9%、2020年随着客单价走高,下降到35.7%,到了2021年第一季度,履约费用率又提升至39%,履约费用率不降反升,也为其未来谋求盈利蒙上了一层阴影。

归根结底,偏重GMV是叮咚买菜的增长底色。而对增长的极度饥渴,其实与创始人性格息息相关,退伍军人出身的梁昌霖好勇斗狠,作为一位连续创业者,他做过母婴社区、社区O2O等项目,天然偏好速度、流量、规模。

据《创业邦》报道,对于所谓叮咚买菜烧钱的质疑,梁昌霖的回应是很坚决,“第一,好模式不是算账能算出来的。客单不重要,便利店客单更低,还是出了7-11这样世界级的企业。重要的是复购,买菜做饭是天天吃,一旦用户认知形成,别人抢不走。第二,打仗能赢最重要的不是枪法好,而是炮火猛。”

但社区零售是一场考验耐力的持久战,而不是斗狠逞勇的闪电战,快公司未必是强公司,踩中好赛道的叮咚买菜,接下来要面临的拷问依然不少。