去年至今,全球疫情持续、经济下行压力增大。这让美国股市表现繁荣,纳斯达克指数2020年涨幅达43.64%。

与此同时,还将美国待售房屋库存拉到历史低位,房屋价格逼近历史高位。美国房产市场持续火爆,吸引了不少投行机构入局,一批房产经纪平台在资本市场活跃起来。

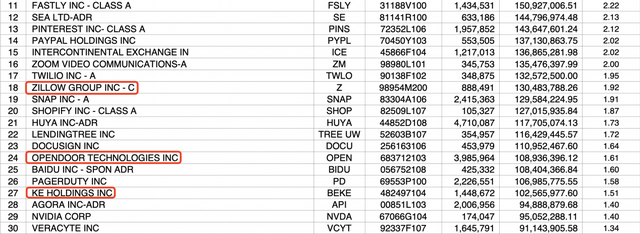

有女版巴菲特之称的Cathrine Wood管理的ARK基金,目前也持有了Opendoor、Zillow、贝壳三只股票。此前一直持仓Redfin,不过已完成绝大部分减仓。相比于买入传统白马股,Catherine Wood的风格更倾向于投资具备颠覆传统模式的企业。

回顾2020年,Opendoor年底以合并的方式在纳斯达克上市;Zillow、Redfin股价分别上涨超190%和220%。值得注意的是,国内的贝壳同样受到热捧,收获两倍涨幅的成绩。

不过,单看大环境影响有些片面,四家平台自身业务模式同样是重要因素。随着后疫情时代到来,房地产行业悄然发生着变化,Opendoor、Zilliow、Redfin、贝壳的发展也将是市场持续关注的焦点。这四家公司为何受到ARK基金的青睐,"美股研究社"将结合它们基本面分别进行分析。

Opendoor:独创iBuyer模式,软银一手孵化

与早期国内房产中介不同,2014年时Opendoor独创了一种iBuyer模式(闪买闪卖赚差价)。试图颠覆美国房地产经纪行业的同时,也让iBuyer模式成为了Opendoor独特的标签。

采取iBuyer模式的平台,通过在线流程向房屋出售者提供现金收购,重新出售给有购房需求的用户,从中赚取差价以及佣金。iBuyer模式的优势在于,简化了交易流程,更好地帮助买卖双方实现快速成交。

如此一来,房产市场的流动性进一步提升,但传统房产经纪行业却受到了前所未有的冲击。由于该模式的颠覆性,美国房地产市场涌现出了一批iBuyer玩家,Opendoor就是那个"第一人"。

Opendoor于去年底被SPAC公司并购完成上市,规模共计48亿美金。数据显示,2019年营收为47亿美元,与上市时估值相近,预计2023年的营收接近100亿美金。

公司目前市场占有率第一,目前规模是第二名的4.4倍左右,处于领域头部地位。若按照美国房产市场1.6万亿的规模计算,4%市场份额的玩家有望占据超500亿美元的收入。Opendoor依然具备一定的增长空间。

Opendoor也因此收获了一批知名机构看好,包括软银愿景基金、泛大西洋投资、凯鹏华盈等等。

值得注意的是,当Opendoor现金收购房产后,这些房屋资源同市场中其他房屋一样,会列入MLS房源系统。所有房产经纪人均可访问该信息,促成与买家的交易后能从Opendoor那赚到相应的佣金。

这意味着,Opendoor并不会和其他房产经纪进行佣金上的价格战。在扩大市场规模时,面对传统经纪行业的阻力,则相对较小。

iBuyer模式虽然创新,但也并非完美,而采用该模式的Opendoor承担的潜在风险是巨大的。

Opendoor需要对房产准确定价,并且承担购买的资金支出。卖掉之后,才能把这些资金回流。这对于公司的现金储备,无疑是巨大的考验。

而且在此过程中,Opendoor将每个卖家可能面临的房产系统性风险全部都汇集到自己身上。当房价崩盘时,公司将拥有大量无法短时间转售的房子。

这对于Opendoor的现金储备,无疑是巨大的考验。若要顺利度过房价巨震期,Opendoor依然需要提高他们的资金运作以及风险管理能力。

Zilliow:转型iBuyer模式,深受知名机构看好

Zillow同样是美国热门的房地产网站,以前主要是房地产信息展示和提供估价服务的平台。

公司以广告变现作为主要的收入来源,该笔收入从买卖双方房地产经纪的佣金中扣取。

其优势在于,Zillow能够更好地配合现有经纪人的工作。不仅容易被用户所接受,而且难以遭到传统经纪行业的抵制。

从另一个角度来看,那时的Zillow还是建立在现有房地产服务体系基础之上的。对房地产行业的服务模式,无法带来根本性的改变。在固有的模式下,Zillow的想象空间自然是有限的。

传统模式遭到创新模式的冲击,Zillow也深谙这一点。为了应对iBuyer模式的挑战,Zillow选择加入其中,近期也推出与该模式类似的购房业务。

财报显示,Zillow第三季度总营收为6.57亿美元,三个业务部门的收入均超过了本季度收入预期的上限。

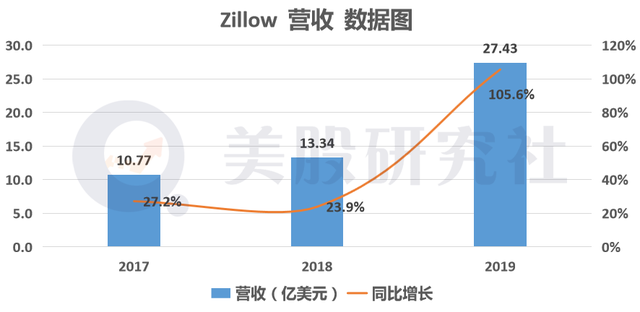

回顾过去,2017年至2019年营收分别为10.77、13.34、27.43亿美元,同比增长27.2%、23.9%、105.6%。不难发现,Zillow自2019年开始迎来爆发式增长。

也是在这段期间,Ziliow受到大量投行机构的看好。去年德意志银行上调Zillow评级至买入;RBC capital上调评级为跑赢大盘;今年Jefferies上调其评级为买入。

德意志银行指出,Zillow Offers特快房屋买卖服务中卖家数量增长,因此公司的营收有望延续增长。

Redfin:线上线下结合,低佣金模式致扩张不易

Redfin是全美首个推出房屋地图搜索引擎的互联网中介公司,允许用户通过公司的在线平台和Redfin雇佣的经纪人挂出自己的房产信息,而无需通过第三方经纪人。

与Zillow不同的是,Redfin不以广告变现。而是切入交易环节,通过在其网站上出售房屋销售的1%到1.5%的佣金来盈利。

美国经纪人相对独立,与经纪公司一般为合同关系。跟传统经纪公司不同,Redfin雇佣自己的经纪人,且经纪人收入不与佣金挂钩,而是以支付工资的方式。这使得Redfin的佣金收入分为自营经纪和合作成交两个部分。

前者贡献的收入占总营收的大部分,而后者实则为对自营经纪的补充。

在房产买卖旺季,或者自营经纪人不足的城市里,Redfin将网站上的客户转介给第三方的合作经纪人,收取一定金额的转介费并向客户提供补贴。

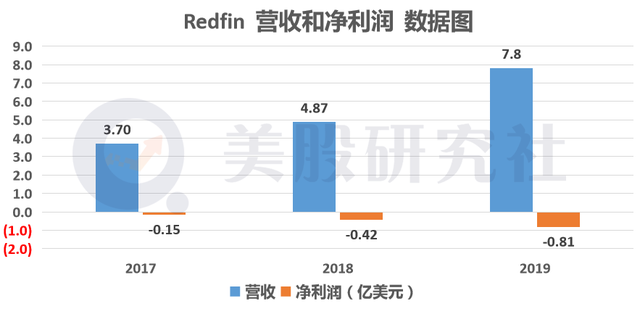

财报显示,2017年至2019年的收入分别为3.70、4.87、7.80亿美元。同时亏损在逐年扩大,对应分别为0.15、0.42、0.81亿美元。

最新季度中,来自房产服务的营收为2.1亿美元,同比增长36.2%。其中,自营经纪收入为1.94亿美元,合作经纪收入为0.15亿美元,前者占比高达92.4%。

综上能够看出,Redfin属于线上信息展示和线下经纪人相结合的模式。但因为自营经纪业务的存在,Redfin偏向于重资产的模式。

此外,Redfin的低佣金模式自然会冲击到现有的传统经纪行业,因此在踏入新的市场时,较容易受到同行的排挤,从而拖累扩张步伐。

贝壳:双"核心"造460亿营收,ACN模式仍待考验

贝壳的模式常被人称为美国MLS系统和Redfin模式的结合,但这样的说法似乎并不严谨。

贝壳的ACN也就是经纪人合作网络模式,与美国MLS相比区别之处远多于相似之处。

红杉资本中国基金合伙人刘星曾表示,"贝壳在其他国家没有直接的对标","如果硬要找贝壳和美国房产交易行业的某些共同点,那就是贝壳的海量楼盘字典堪比甚至超越美国的MLS。"

贝壳作为平台,由链家脱胎而来,各个房产中介均可入住。而链家是贝壳自己的房产中介品牌,自营二手房买卖和租赁业务。北京、上海等是贝壳主要服务的一线城市。

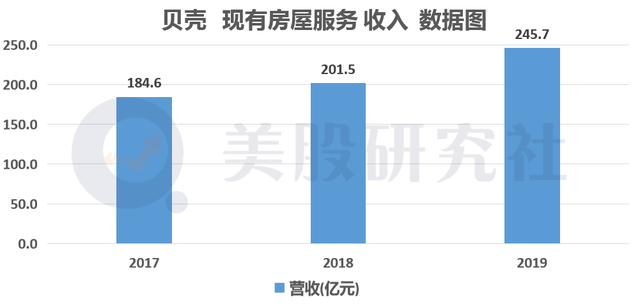

从营收结构看,目前核心业务为现有房屋交易服务与新房交易服务。数据显示,现有房屋服务2017-2019年的营收为184.6、201.5和245.7亿元,同比增长9.15%和21.94%。不难发现,作为核心业务之一,其营收逐年保持增长且处在加速趋势中。

有着如此成绩与平台的经营模式不无关系。截至2020年6月30日,已有超过4.2万家商店和45.6万名代理商。如此庞大的数量意味着能接触到更多的房源,服务也变得愈加高效,这也成为了贝壳获得收益的基础。

2019年贝壳有70%以上的存量房都是通过ACN跨店完成的。与此同时,2019年贝壳的平台房产及租赁交易总额高达2.13万亿元,存量房交易部分为1.3万亿元。显然,这种新模式给现有房屋服务带来了巨大的交易量和交易额。

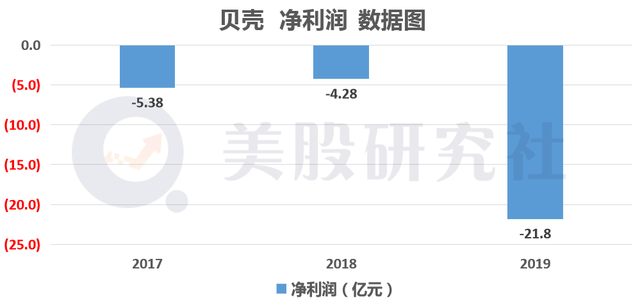

不过,营收虽然连年突破,但贝壳还未实现盈利。2017年至2019年,公司的净亏损分别为5.38、4.28和21.8亿元。因此,贝壳的ACN模式仍有待时间的检验。

在美国,90%的房产经纪都参与了MLS系统,而贝壳上国内经纪人的入驻率不到10%。当更多经纪人能够信息共享、合理分配利益时,市场变得更加成熟,贝壳或许将打开更大的增长空间。

结语

综合来看,Opendoor、Zillow、Redfin、贝壳在过去几年中,收入表现是值得肯定的。这其实暗示着,无论它们扮演着优化还是颠覆传统模式的角色,房产交易市场转型的车轮已经滚滚向前了。

参考5年复合年均收入增长预期,四家公司分别为22.50%、33.80%、21.10%、23%,都高于行业平均的19.82%。因此它们整体增长是相对稳健的,只是站在投资者角度上,需要挑选出当下股价更"实惠"的公司。

结合DCF估值模型和华尔街给出的预估价格,目前Opendoor、Zillow、贝壳的股价还具备一定的增长空间,而Redfin存在着被高估的可能。

上升到行业视角来看,去年至今,由于中美疫情恢复不同步,贝壳和另外三家之间的收入产生了不小的差异。

因为房地产交易的兴衰,其实和疫情的变化是密切相关的。这其实预示着,在后疫情时代,房产交易行业的前景十分值得期待。

尤其是美国房地产市场,此前提到成交量受到影响,但价格却依旧坚挺。这给予了大量海外买家信心,随着它们重新回归投资,美国房地产市场还有进一步走高的可能,而一众房产中介平台有望打开更大的增长空间。

文章来源:美股研究社,转载请注明版权